毎月の給料やいまの貯金のペースだけだと将来が不安・・。という方は多いのではないでしょうか。

かといって、投資をするにも値下がりリスクがあるし、なにに投資をしたらいいのかわからない。という方も多いと思います。

私の周りでは、年収がそこそこ高い人も多いのですが、投資をしている人は極めてまれです。株式投資をしている人は、ほとんどいません。

「貯金から投資へ」という流れを作ろうと国は躍起になっていますが、なかなか浸透しませんね。私が株式投資を始めたのは、ちょうどリーマン・ショックのときでしたが、その少し前までは株価も上がっている時代です。

今と同じように「貯金から投資へ」は謳われており、証券会社のCMもばんばん流れていたように記憶しています。

あれからもう10年近く経っていますが、現状はなかなか変わらないように思います。

貯金と投資のバランスを考えよう

「リスク=危険」ではなく、リスクは値動きのある資産という理解です。

リスク=危険ととらえると株式投資をはじめとする投資がなにか危険なもののように思えちゃいますからね。

もし危険なものであれば、だれも株式投資なんてしません。事実は違いますね。

値動きのある資産に投資するという理解のもと、将来のお金を「増やし」ていくためには、活用すべき方法です。

その活用するために、貯金とのバランスが大事です。

貯金と投資のバランスはどうすべきか

年齢やその人の生活スタイルなどにもよりますが、会社員のように安定した給与収入がある場合は、生活費として6か月から1年分(※)を確保すれば、まずは一定の安心感を作ることができます。

※ 月30万円で生活しているのならば、180万円~360万円

私が投資をした時は、早く投資をしたいという思いもあって、貯金が100万円もないときに実施してしまいました。そうすると、値動きが気になって気になってこれはダメだ、と思ったものです。

たまたま、セゾン・バンガード・グローバルバランスファンドというインデックスファンドに投資をしていたので、値動きも激しいものではなく、損をすることはありませんでした。

生活費の1年分程度を貯めることができたら、次は、「目標のための貯金」です。具体的には、マイホームを購入する場合の頭金、旅行に行くための旅行費などです。

『生活費+目標のための貯金』ができた場合には、残りは投資資金として回すことを考えてもいいですね。

私は、その金額を貯めるまであまりにも時間がかかったので、途中でしびれを切らして、投資も並行しましたが、精神衛生上のためにも、最低限の生活費の貯金はしておくべきです。

それは、将来のためのリスクヘッジですね。

我が家では、概ね総貯金額の3割程度(今は2割くらい)までを投資資金にしています。もう少しリスクをとってあげてもいいと考えています。

上げてもいい理由は、アメリカ株への投資を増やしたいからです。

≫ 25年以上増配米国企業をピックアップ。現金を増やす選択肢を作っていこう!

お金が増える喜びとお金が減る苦しさ

投資をすると、どちらも経験すると思います。

初めて、投資をしたあとにお金の価値が減っていくことには驚きもでてきます。恐怖もあります。どこまで下がるのだろう。

そうした恐怖に打ち勝つのが、さきほどの生活防衛資金です。なけなしのお金を投資してしまうと、と思うとゾッとしますね。

投資は自己責任ですが、将来のお金の不安を払拭できるかどうかも自己責任と言えます。何もしない人とする人では雲泥の差が出てきます。

まだ、投資資金が小さいうちに、お金が減る体験(含み損)をできたことは有益だったと思っています。値動きのある投資に対して、肌で感じることができたからです。

個別の株への投資が一番楽しいですが、今でいう東芝やタカタなど倒産リスクにも手を出してしまうことがあるかもしれません。

そうしたときには、自分で調べて気に入った投資信託に投資をするのも一手です。

私は、毎月2本の投資信託に積立投資をしています。

積立投資をすると、積立貯金のようにただだ続けることができるので、始めて良かったと思える投資手法です。

≫≫ コツコツ積立が大きな力となる。ひふみ投信とセゾン投信の魅力

個人型DC(確定拠出型年金)・イデコ

いま、話題の確定拠出型年金。老後資金のための積立貯金であり、積立投資です。

60歳まで引き出しできないというデメリットと引き換えに、大きなメリットのある制度です。

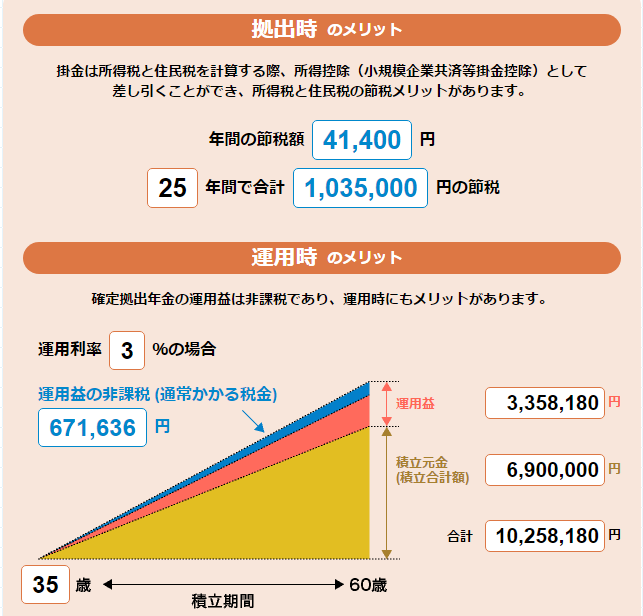

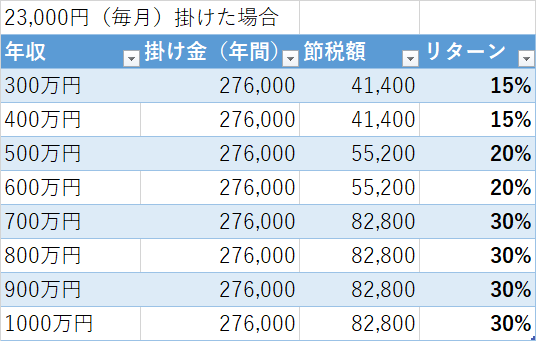

毎月の掛け金は、全額課税所得から差っ引くことができるので、例えば、年収300万円で毎月23,000円を25年間積み立てた場合、100万円以上の節税額(年間4.14万円)を生み出してくれるという優れものの制度です。

資料:iDeCoポータル 節税メリットシミュレーションを使用

何度も繰り返しますが、60歳まで引き出せないというリスクを除けば、最強の投資手法と言っても過言ではありません。

(年収別に見る年間の節税額)

※iDeCoポータル 節税メリットシミュレーションを使用しました

審査に時間がかかることや、書類集めるのに時間がかかるので、資料請求は早めにしておくと良さそうです。

対面でも相談できる証券会社では、大和証券のidecoが良さそうですね。しかも、運営管理手数料が楽天とSBI同様に無料です。

ちなみに、我が家は少額でもいいので、始めることにしました。申請書類を出してはや1ヶ月。まだ返事がないところを見ると、やはり時間がかかるようですね。

投資から学ぶこと

お金を増やすというのは、簡単なことではありません。

減らすことは、簡単なことです。お金を使うことも簡単です。

でも、それだけでは、将来の不安を膨らませるだけですね。将来のお金の不安を減らしながら、今のお金の大切さを感じて、使うときは使うメリハリを作る。

私が思うのは、投資は文字通り、投資なんです。意味わからないですね。

投機でもなく、ギャンブルでもなく、お金を増やすために実践するものです。

収入を増やしタネ銭を作り、投資先が資産を増やしてくれる。

時間はかかりますが、ずっと続けて行きたいと思えるものです。

そのためには、貯金と投資のバランスを取りながら、撤退するほどの強烈な損を出さないように、投資を続けることが大事なんですね。

精神的にぶれた時が誤った判断をするものです。

そうならないという精神論よりは、そうならない環境づくりこそが重要だと思っています。

貯金だけではなく、投資とのバランスを考えておきたいものです。投資先について、知ることも大事ですね。

ではでは。

コメント