12月にふるさと納税を実施した人も多いと思いますが(私も駆け込みでしました~)、まだ終わっていませんよ~。

寄付しただけではなく、税金を安くしてもらう手続きが必要です!

基本的には、確定申告をすることになりますが、

給料や年金所得者であれば、一定の条件を満たせば、確定申告不要で税金を控除してもらえます。

これが、『ワンストップ特例制度』です。

期限がありまして、

令和3年1月10日までに、寄付先の自治体に必着!!

となっています。

焦りますね。時間がない・・・。

どんな人が確定申告不要のワンストップ特例制度を受けることができるの?

ワンストップ特例制度とは?

ふるさと納税で、税金の控除を受けるためには、

- 確定申告をするか

- ワンストップ特例制度

のどちらかを利用する必要があります。

後者の『ワンストップ特例制度』は、確定申告をすることなく、税金の控除を受けることができるんですよね。給与所得者のみ利用できる制度なんです。

ワンストップ特例制度を利用できる方

利用できる方の要件とは、

【ワンストップ特例制度を利用できる方】

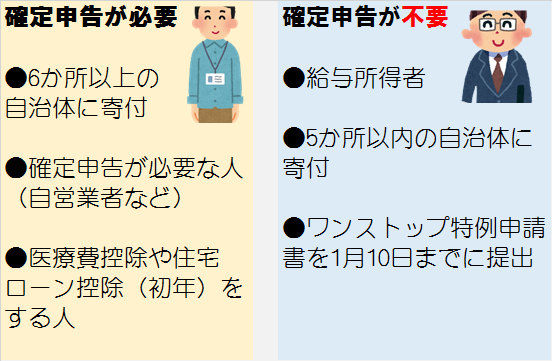

●会社員など給与所得者

●寄付をした自治体の数が5ヶ所以内

この要件を満たした場合は、特例制度を利用することができるんです。

1月10日までに「申告特例申請書」を寄付する自治体に提出(必着)するだけで、自治体側で税金の控除に必要な手続きをしてくれます。

ワンストップ特例制度を利用できない方

確定申告が必要な人や、給与所得者ではない方は、特例制度を利用することができません。

【ワンストップ特例制度を利用できない方】

●自営業者やフリーランスなど給与所得者ではない方

●給与所得者であっても、年収が2,000万円以上の会社員

●6ヶ所以上の自治体に寄付をした方

●医療費控除や住宅ローン控除など確定申告をする方

の場合は、確定申告をする必要があります。

ワンストップ特例申請を出していても、確定申告をする場合は、寄附金控除をしておく必要があります(忘れやすいので注意!)。

もともと、確定申告をしなきゃいけない人は利用できないよってことです。

確定申告というと、すごく手間のようなイメージがありますが、実際はとても簡単です。

私は給与所得者ですが、毎年のように、確定申告をしています。ネットで手続きができますし、便利ですね。

そのため、ワンストップ特例制度を利用できないから、ふるさと納税をしないというのは、少し勿体無いと思います。

ワンストップ特例申請の疑問や注意点

ワンストップ特例制度は、確定申告が不要なので、利便性は高いと言えます。しかし、ちょっとした手続きをしていないなどで、利用できないこともあるので注意が必要です。

ワンストップ特例申請書を出し忘れた!

いやーやっちまった!

と思ったあなた。ご安心ください。

ふるさと納税は、年末ギリギリにされる方も多いんです。年明け早々に、自治体に「申告特例申請書」を出すのを忘れてしまうこともありますよね。

確定申告をすれば、税金はちゃんと控除されます。

「寄付先の自治体の数が要件ギリギリの5つだった」など、5つ全てに「申告特例申請書」を出す必要があるので、面倒くさいということもありますしね。

ワンストップ特例制度を利用する場合は、寄付先すべてに「申告特例申請書」を出すことは忘れずに。

ワンストップ特例申請書を出したのに、確定申告をした

「申告特例申請書」を出したあとに、確定申告をしたという場合、さきに提出したワンストップ特例は無効になります。

こんな文書が来ます。「非該当ですよ~」という文書です。

分かっている場合

ワンストップ特例制度が無効になることを分かって、確定申告をした場合はなんら問題はないですね。

この場合は、ふるさと納税の確定申告もいっしょにしているはずですから。

分かっていない場合

例えば、「申告特例申請書」を提出して完了と思い、そのあと医療費を計算したら医療費控除の確定申告をしたというときは注意が必要です。

ふるさと納税の確定申告を併せて、申告していなかったときには、税金の控除を受けることができません。

この場合は、「更正の請求」をして、納め過ぎた税金を取り戻しましょう。

「申告特例申請書」を出して、確定申告をした場合については、こちらにまとめていますので、お時間があれば、参考にしてください。

5か所以内の自治体のカウント方法は?

自治体によっては、年に何度もふるさと納税を受け付けてくれます。

いろんな返礼品があるので、気に入った自治体には何度でもしたいですね。

この「5か所以内」は、寄付をした回数ではなく、自治体の数です。

同じ自治体に2回以上寄付をしても、1つの自治体としてカウントされますよ。

5か所以内の自治体でも確定申告はできる?

5か所以内の自治体への寄付でも、確定申告をすることができます。

私は、ワンストップ特例制度を利用するかもしれないし、確定申告をするかもしれないというような状態。

つまり、年途中に寄付をした時には分からないので、「とりあえず申告特例申請書を提出」しています。

確定申告をした場合は、特例が無効にになるだけなので、特段の手続きは不要です。確定申告をすることで、税金はしっかり控除をされますからね。

ふるさと納税した後に引っ越しをした場合

ふるさと納税をしたあとに、年内に引っ越しをしている場合には、変更の届出が必要です。

【事例】

7月1日 ふるさと納税(住所A)

12月1日 引っ越し(住所B)

この場合は、ふるさと納税をしたとき(住所A)と1月1日時点の住所(住所B)が異なるため、住所の変更届け出が必要です。

変更届け出をせずに、ワンストップ特例の申請書を提出しても、無効になるので、確定申告をすることを忘れずに。

まとめ

確定申告不要になるのは、サラリーマンにとっては楽ちんです。でも、忘れても、確定申告をすればいいので、慌てることはありません。

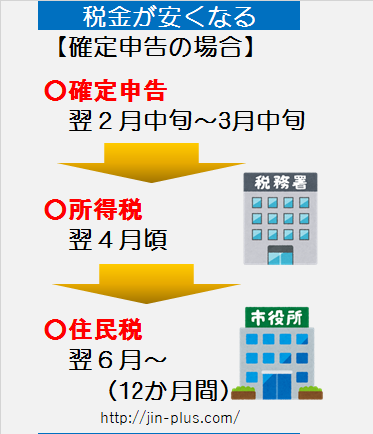

ちなみに、税金の控除ですが、

【確定申告をした場合】

●所得税の還付(お金が戻ってくる)

●住民税の減額(6月給与から12か月間住民税が安くなる)

【ワンストップ特例(確定申告不要)の場合】

●住民税の減額(6月給与から12か月間住民税が安くなる)

所得税の還付はありません。

≫≫ ふるさと納税しても住民税は還付されないよ。控除されるのはいつ?

ワンストップ特例申請書と添付資料

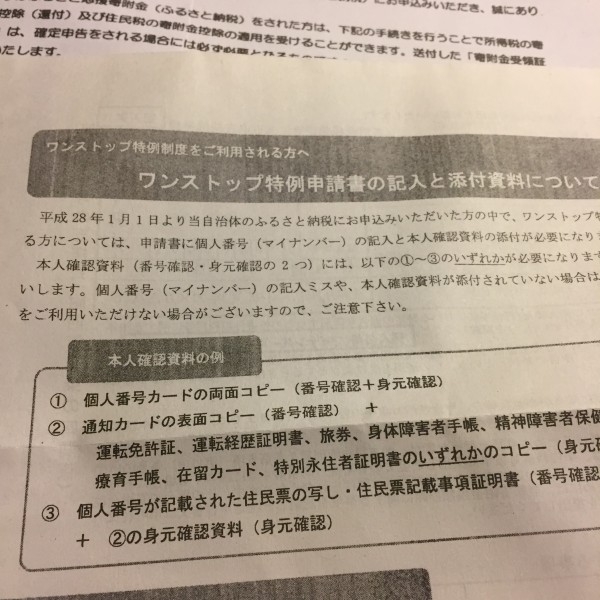

最後に、特例申請書と添付資料についてです。

特例申請書を持っていない方は、ダウンロードしておきましょう。

【必要書類】次のいずれかが必要です。

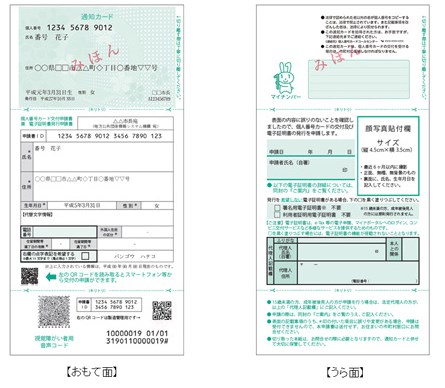

(1)個人番号カードの両面コピー

出典 総務省

(2)通知カードの両面コピー + 運転免許証など本人確認書類のコピー

出典 総務省

(3)個人番号が記載された住民票の写し + 運転免許証など本人確認書類のコピー

≫≫ 具体的な書き方「【ふるさと納税】確定申告が不要になるワンストップ特例制度の利用方法と注意点とは?」

繰り返しになりますが、ワンストップ特例申請書を出し忘れたとしても、確定申告をすれば税金の控除を受けられますので、ご安心を。

ふるさと納税では、

がおすすめ!

使いやすいですし、3分で無料登録できるので今すぐふるさと納税ができます。

コメント