確定申告の締切り(令和3年2月16日から令和3年4月15日)までもうすぐですね!

やーーっとこさ確定申告に必要な入力も終わって、あとは郵便ポストに入れるだけ!という状態です。

今回は、初めてした確定申告があります。

株式投資をしていると配当金をもらうことがありますね。この配当金に対する税金の納め方を変えてみました。

通常、株式投資をしている人は証券会社に特定口座(源泉徴収してくれる)を開いていると思いますので、損をしたりしない限りは確定申告をしないと思います。

それでも、あなたの年収によっては、配当金の確定申告の方法を変えることで税金が返ってくることになりますよ。

参考 令和2年分 確定申告

配当金の確定申告「配当控除」をしてみよう

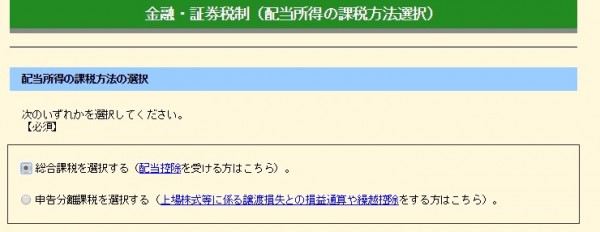

配当金に対する確定申告は「申告分離課税」と「総合課税」のどちらかを選択することができます。

あなたの年収によって、節税できる金額が変わってきますので、やってみる価値はありますよ。

総合課税と分離課税ってなに?

そもそも「総合課税」と「分離課税」ってなんなのよ?

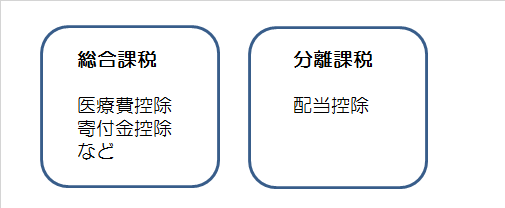

総合課税は、各種の所得金額を合計して所得税額を計算する仕組みです。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

公式 国税庁 所得税率

分離課税は、ほかの所得と合算せずに税金を計算する仕組みですね。

株式や投資信託から得る「配当所得」は、『総合課税』か『分離課税』を選択することができるってわけです。

画像では配当控除となっていますが、配当所得の誤りです。配当所得をほかの所得と合算することで節税になる場合があります。

参考 総合課税制度 国税庁

参考 申告分離課税制度 国税庁

課税所得695万円以下の人は「配当控除」を選ぼう!

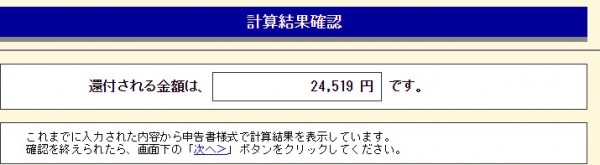

今回、確定申告をするにあたって、総合課税と分離課税とそれぞれ計算してみました。

分離課税でした場合は、還付金が24,519円でした。

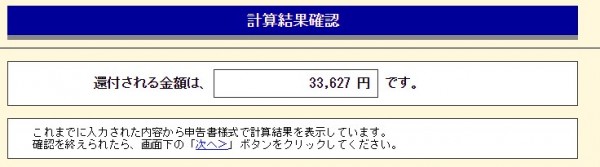

他の所得と合算する「総合課税」を選んでみると、

33,627円(+9,108円)の還付金となりました。

で、でけぇー!

ということで、配当所得を総合課税で確定申告しました。

配当所得したほうがいいってどんなときよ?

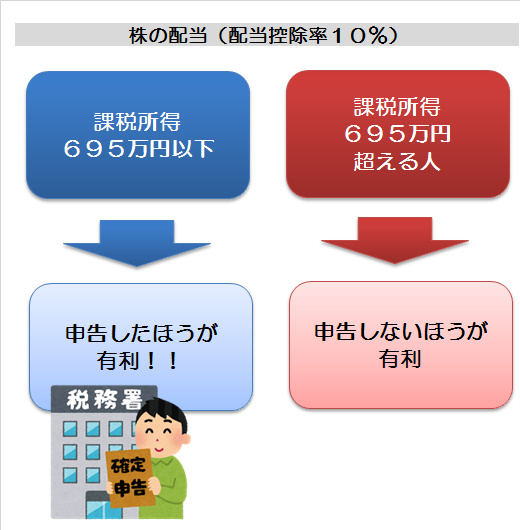

ざっくり図にしてみました。

課税所得が695万円以下の人であれば、実効税率が下がるため、今回の私のように総合課税で申告したほうが有利となる可能性が高いです。

投信の分配金は「695万円以下」を『330万円以下』に読み替えてください。

○剰余金の配当金の配当等に係る配当所得・・・10%

○証券投資信託の収益の分配に係る配当所得・・・5%

課税所得が695万円を超える人は、最高でも税率が20.315%になる申告不要制度がお得なんです。

一方、課税所得が695万円以下の人は、総合課税で申告するほうが税率が下がるので、こっちのほうがお得というわけですね。

2016年(平成28年)分所得からの変更点

今回の確定申告から、第三の節税方法ができるようになっています。

所得税は総合課税、住民税は申告不要制度というように、所得税と住民税の申告方法を分けることができるようになりました!

課税所得が695万円超~900万円以下の人も正味の税率が、18.273%になるので節税額が大きくなりますね。

総合課税が得な課税所得695万円以下の人も、節税になります。

税率が最も低い人であれば、5%の税率で済むようになります。

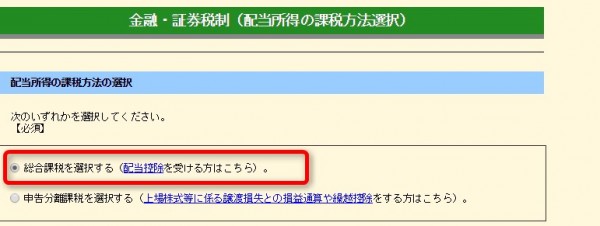

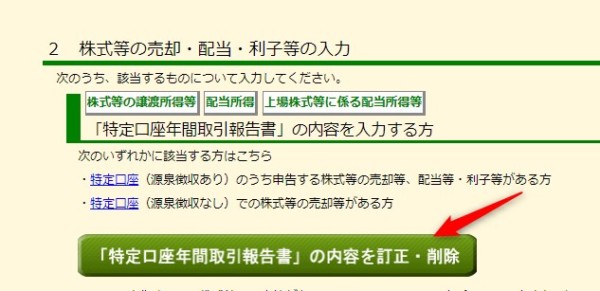

話を戻して、配当所得を総合課税で申告する場合、証券会社から送られてくる「特定口座 年間取引報告書」の入力後に出てくる下記画面で「総合課税を選択する」を選べばオッケー。

年間口座取引報告書に基づき入力します。

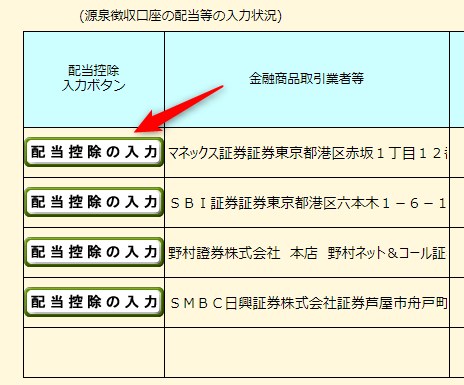

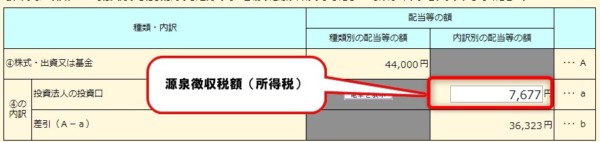

入力し終わると、配当控除の金額を入力します。

源泉徴収税額を入力して、

あとは、証券会社ごとに「計算」をクリックするだけでおしまい。

昨年、株で損をしたので譲渡損失も申告

昨年、株式投資で損失を出しました~。

同一の証券会社で利益と損失が出ている場合は、相殺して自動的に節税してくれますが、証券会社が異なる場合、確定申告をする必要がありますね。

譲渡損失は、3年間繰越することができるので、相殺する利益が出ていなくても、必ず申告しておきましょう。

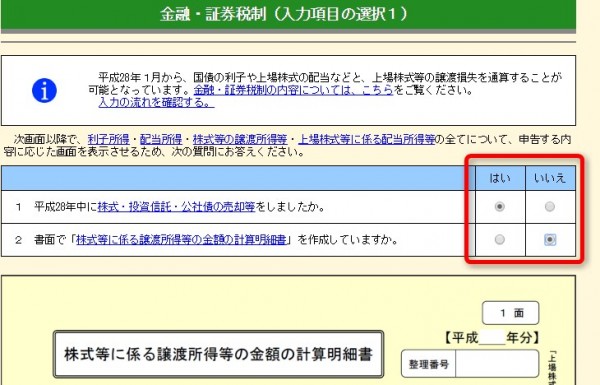

株式で損失を出しているので、売却しているに「はい」を選択。

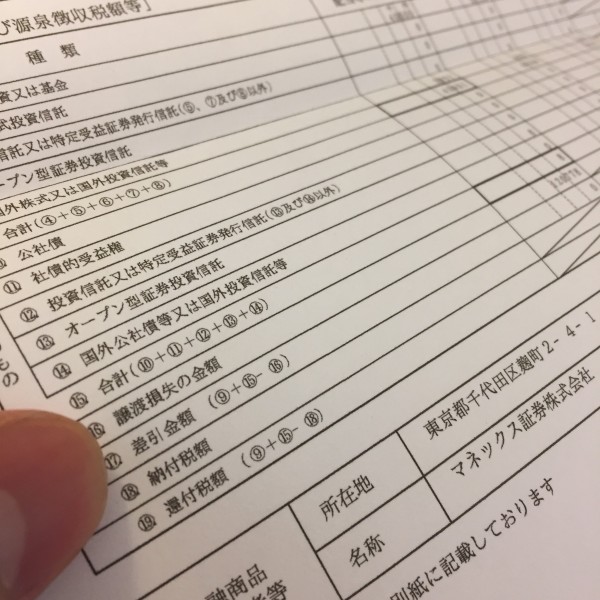

証券会社から送られてくる「年間取引報告書」を見ながら入力するだけなので、楽ちんです。

損失を申告・・・

確定申告は2時間もあればできます

書類さえ整っていれば、画面に沿って数字を入力するだけですので、確定申告はとっても簡単にすることができます。

Pickup! 初めての確定申告での注意点。税金を取り戻すためにしておこう!

面倒くさいという気持ちはありますが、節税できるチャンスが転がっているかもしれませんよ。納め過ぎた税金は、返してもらいましょう(納税がある場合はきちんと納めましょう)。

今まで、配当所得をしてこなかったのですが、これからはしようと思います。

年収が1,000万円くらい(課税所得695万円以下)を超えることは、会社勤めをしている限りなさそうですので。

以上、配当所得を総合課税で申告したら、還付金が増えましたってお話でした。

ではでは。

コメント

いいネタ!サンキュー

課税所得695万円以下の人は「配当控除」を選ぼう!とあり、投資信託分配金のひとは、695万を330万に読みかえようとありますが、理由を教えていただけるとありがたいです。課税所得695万以下で配当所得と投資信託分配金と両方あるなら、配当所得のみ総合課税で確定申告するとよいとの解釈でよろしいのでしょうか。

配当金と株式投資信託の分配金では、控除される割合が異なるためです。

課税所得が695万円以下であれば、総合課税のほうが有利になる可能性は高いと思いますが、

確定申告の際にシミュレーションされるか、税務署での確認されるのがいいと思います。

私は、確定申告の際にシミュレーションして有利な方法で申告しました(記事にある通りです)。

よろしくお願い致します。