スポンサーリンク

ポートフォリオ

随時、加筆しています

将来のお金の不安をなくし、また、資産形成をしていくため、株式投資にお金を振り向けています。

値上がり益狙いの積立投資、インカムゲインを増やすための配当金狙いの投資をしています。

積立投資先

目的

- 10年後の元本増加

- 教育費または老後資金形成への寄与

積立投資はもっとも手軽に投資できる方法です。

また、管理も簡単であるにもかかわらず、年5%~7%のリターンを得ることができます(年によってはマイナスになることもありますが、20年積立をすれば概ね得られるリターンというのが過去の実績です)。

主にアクティブファンドによって積立投資をしています。

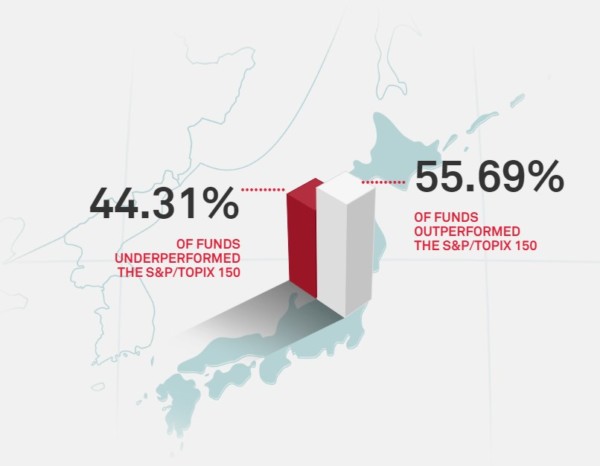

国内に限れば、アクティブファンドの半分はインデックスファンドに勝っているというデータもあります。

5年間で見ると、実に55.69%のアクティブファンドがインデックスであるTOPIXを上回っています。

積み立て投信先

個人型確定拠出年金(iDeCo)

目的

- 老後資金作り

- 現役時代の節税策

個人型確定拠出年金(iDeCo)は、自分で運用できる制度です。

掛け金は所得控除となり、確実に節税することができます。また、運用益は非課税であるため、使わない手はありません。

iDeCo運用先

◆夫 楽天証券(iDeCo)

運用先:セゾン資産形成の達人ファンド、楽天全米株式インデックス(VTI)

◆妻 SBI証券(iDeCo)

運用先:SBI 中小型割安成長株ファンド ジェイリバイブ(愛称:jrevive)、DCニッセイ外国株式インデックスファンド

iDeCoは40代付近になれば、必ず入っておきたい。

節税効果も抜群です。

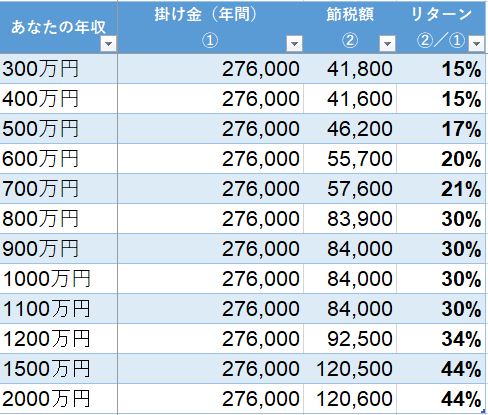

下記は所得税のみの節税額ですが、+10%の住民税も控除されます。

【おすすめ運用先】

- eMAXIS Slim S&P500 信託報酬0.1728%(税込)

- 楽天・全米株式インデックスファンド(楽天VTI) 信託報酬0.1696%

- 楽天・全世界株式インデックスファンド(楽天VT) 信託報酬0.2196%

iDeCoの節税を試算するには、

中央ろうきんの試算シミュレーターが便利です。

配当金投資

目的

- 家計キャッシュフローアップによる生活の豊かさ

- 配当金再投資による複利効果(投資資金のアップ)

将来の不労所得を増やすため、配当金狙いの投資をするため、増配銘柄を保有しています。

【高配当株の投資方針】

- 複利効果重視で、配当再投資による配当金増加をめざす

- 原則、配当利回り 3.5%以上(4%以上が望ましい)

- 割安な株 PER 15倍以下(もしくはPEGレシオ 1倍以下)

- 配当性向 50%以下

- 営業費用売上倍率(売上÷営業費用)=1.15倍以上

- 営業利益率 15%以上

- 営業キャッシュフローが安定して推移

- 営業キャッシュフローマージン 15%以上(営業CF÷売上高)

- EPSが毎年上昇している

- 自己資本比率 50%以上

- 増配銘柄 連続増配年数 5年以上

- 過去10年の間に減配なし

- 安定したビジネスモデル

参考記事 減配リスクを減らす5つのポイント

オススメ 配当再投資で報われる銘柄を選ぶ方法。

配当金を得るには、時間もかかりますが、減配しない投資先を選び、将来のキャッシュフローを作っています。

| 証券コード | 保有銘柄(配当目的) |

|---|---|

| 9437 | NTTドコモ |

| 2914 | 日本たばこ産業(JT) |

| 9433 | KDDI |

| 9432 | NTT(日本電信電話) |

| 8591 | オリックス |

| 8593 | 三菱UFJフィナンシャルグループ |

| 2768 | 双日 |

| 8905 | イオンモール |

| 9728 | 日本管財 |

| 3003 | ヒューリック |

| 3244 | サムティ |

| 8897 | タカラレーベン |

| 9324 | 安田倉庫 |

| 7867 | タカラトミー |

| 3086 | Jフロントリテイリング |

| 8242 | H2Oリテイリング |

| 9368 | キムラユニティー |

| 1605 | 国際帝石 |

| 1717 | 明豊ファシリティ |

| 2180 | サニーサイド |

| 2353 | 日本駐車場開発 |

| 2379 | ディップ |

| 2685 | アダストリア |

| 3150 | グリムス |

| 3418 | バルニバービ |

| 3563 | スシロー |

| 3673 | ブロードリーフ |

| 3816 | 大和コンピュータ |

| 3830 | ギガプライズ |

| 4686 | ジャストシステム |

| 6035 | IRジャパン |

| 7034 | プロレドパートナーズ |

| 7164 | 全国保証 |

| 7172 | JIA |

| 7192 | 日本モーゲージ |

| 8111 | ゴールドウィン |

| 8117 | 中央自動車工業 |

| 8424 | 芙蓉総合リース |

| 8425 | みずほリース |

| 8439 | 東京センチュリー |

| 8566 | リコーリース |

| 8570 | イオンFC |

| 8793 | NECキャピタル |

| 8934 | サンフロンティア |

| 8935 | FJネクスト |

| 9450 | ファイバーゲート |

| MO | MO アルトリアグループ |

| T | T AT&T |

| BTI | BTI ブリティッシュアメリカンタバコ |

| RDS-B | ロイヤル・ダッチ・シェル |

たばこ株のウェイトが大きくなっています。

増配銘柄は、米国株のほうが豊富で安心感もあります。我が家は、日本円での配当金収入も重視しているので、米国株に加えて、日本銘柄も一定保有しています。

日本円での配当金を重視する理由

○生活に使うには日本円であるため

○米ドル→日本円の際に為替リスク(為替差益がある場合は雑所得申告が必要、為替差損は資産毀損)

※ ×0.9(米国現地課税)×0.79685(日本の課税)=0.717165

【積立投資を減額する3つの理由】長期投資をするための決断

毎月、積立投資を続けているのですが、その積立投資金額を減額することにしました。今までは、でを利用して積立投資をしていたのですが、その積立額を減額していきます。月額3万円ほど積立投資をしていましたが、昨年途中から1万円に減額し、さらに5

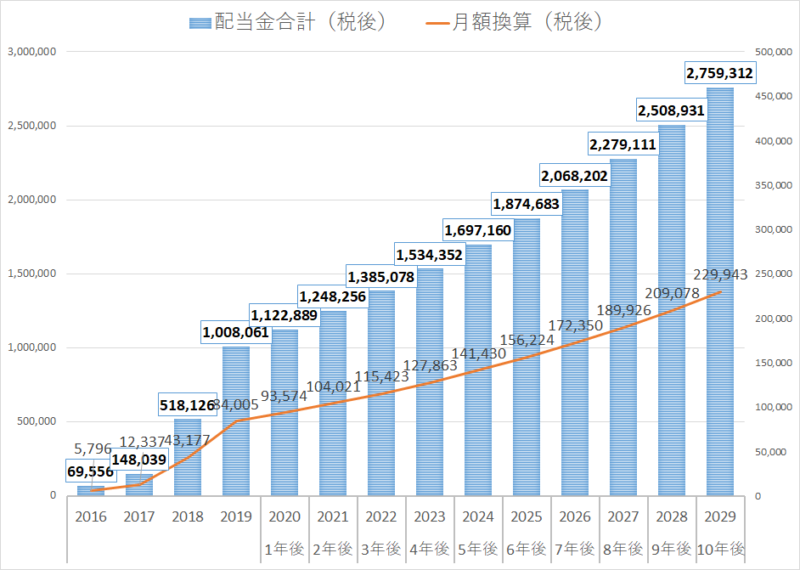

月別配当金履歴(税引き後)

年間配当金の履歴(税引き後)

月別での推移比較です。

配当金履歴

【実績】(税引き後配当金推移)

2016年 69,556円

2017年 148,039円

2018年 552,730円 税還付あり

2019年 1,406,300円 税還付あり

2020年 1,753,226円 税還付あり

累積配当金(2016年~) *税引き後

2019年3月に累積配当金が100万円を超えました。

2019年12月に累積配当金が200万円を超えました(9ヵ月)。

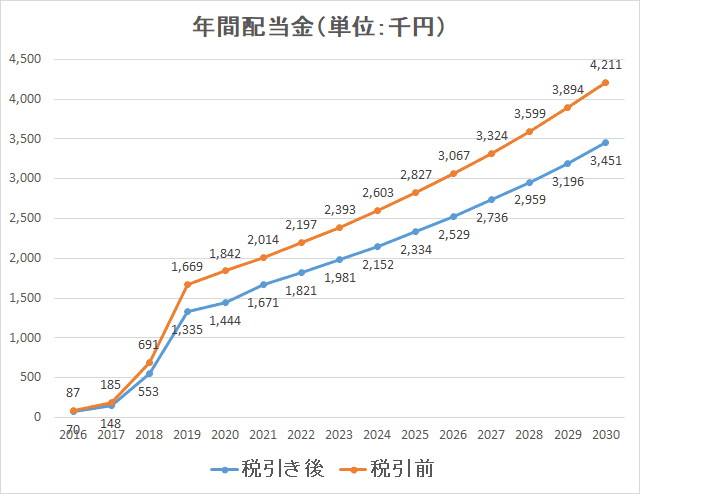

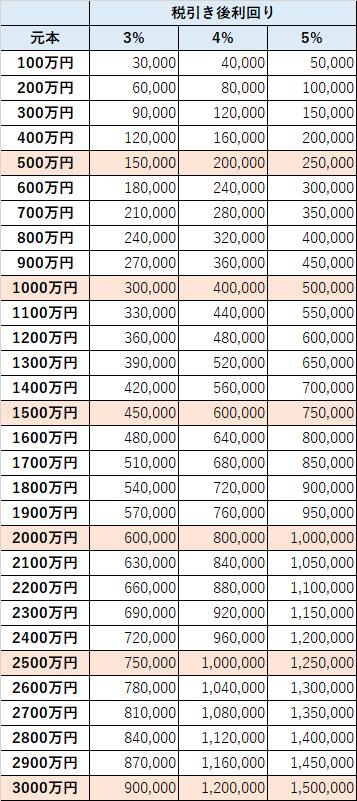

配当金のシミュレーションです

2019年1月時点。

↓2019年12月に更新しました。

<利回りの目安>

保有株関連記事

| 企業名(リンクは分析記事) | 配当利回り | 連続増配年 |

|---|---|---|

| NTTドコモ | 4.8%程度 | 5年 |

| NTT(日本電信電話) | 3.8%程度 | 8年 |

| KDDI | 4.0%程度 | 18年 |

| 日本たばこ産業(JT) | 5.8%程度 | 16年 |

| 伊藤忠商事 | 4.5%程度 | 5年 |

| ZOZO | 1.0%程度 | 10年 (ストップ) |

| ゆうちょ銀行 | 3.5%程度 | - |

| オリックス | 4.7%程度 | 9年 |

| 出光興産 | 5.0%程度 | - |

| (8306)三菱UFJフィナンシャルグループ | 5.0%程度 | 2年 |

| 2124 JACリクルートメント | 4.0%程度 | 10年 |

| 8897 タカラレーベン | 4.5%程度 | 3年 |

| (9616)共立メンテナンス | 1.0%程度 | 8年 |

| (3003)ヒューリック | 3.0%程度 | 9年・12月優待 |

| (6670)MCJ | 3.0%程度 | 3月優待 |

| アルトリアグループ(MO) | 4.5%程度 | 49年 |

| ブリティッシュアメリカンタバコ(BTI) | 4.5%程度 | 18年 |

| T(AT&T) | 6.5%程度 | 34年 |

| 【RDS-B】ロイヤル・ダッチ・シェル | 6.0%程度 | 過去70年減配なし |

※下記、2021年3月現在

成長株 ※順不同

- ミンカブ(株式メディア)

- チェンジ(BtoG)

- SHIFT(ソフトウェア)

- アートスパーク(イラストソフト)

- ips(フィリピンの通信キャリア)

- PR TIMES(メディア)

- ファイバーゲート(通信)

- ギガプライズ(通信)

増配・優待

- NTT

- KDDI

- 全国保証

- 東京センチュリー

- リコーリース

- みずほリース

- サムティ

- JT

- その他いくつか

銘柄別

セクター別

リスク資産と非リスク資産の割合

リスク資産は70%程度を目安に投資していきます。

資産の増加とあわせて、非リスク資産の割合を20%に下げ、リスク資産の割合を80%程度に上げていく方針です。

分析銘柄一覧

| 企業名(リンクは分析記事) | 配当利回り | 連続増配年 |

|---|---|---|

| 【1413】ヒノキヤグループ | 5%程度 | 13年以降減配なし |

| 【1431】Lib Work | 1%未満 | 四半期配当 |

| 【1878】大東建託 | 11期連続増配 | |

| 【5108】ブリヂストン | 3.9%程度 | 9年 ストップ(2019年) |

| 【1808】長谷工コーポレーション | 5.8%程度 | 配当下限を設定 |

| 【2379】ディップ | 2%程度 | 7期連続増配 |

| 【2412】ベネフィット・ワン | 1%程度 | 減配なし |

| 【2503】キリンHD | 2%程度 | 上場以来減配なし |

| 【8111】ゴールドウィン | 1.0%程度 | 9年 |

| 【8766】東京海上ホールディングス | 3.3%程度 | 7年 |

| 【2760】東京エレクトロンデバイス | 4.0%程度 | |

| JR各社の比較 | 1.0%~ | - |

| 【3201】日本毛織 | 2.7% | 40年非減配 優待あり |

| 【3252】日本商業開発 | 3%程度 | 年2回優待 |

| 【3288】オープンハウス | 2.0%程度 | 8年連続増配 |

| 【3418】バルニバービ | 0.5%程度 | |

| 【3635】コーエーテクモ | 1.6%程度 | 11年連続増配 |

| 【3673】ブロードリーフ | 1.5%程度 | 優待銘柄 |

| 【3677】システム情報 | 1.0%程度 | 6期連続増配 |

| 【3763】プロシップ | 2.5%程度 | 優待あり |

| 【3915】テラスカイ | 無配 | 株主優待あり |

| 【3923】ラクス | 0.2%程度 | 9期連続増配 |

| 【3939】カナミックネットワーク | 0.2%程度 | 株主優待あり 配当性向20%目安 |

| 【3969】エイトレッド | 1.0%~ | 4年 Saas銘柄 |

| 【4436】ミンカブ・ジ・インフォノイド | 0% | |

| 【4443】Sansan | 無配 | Saas銘柄 |

| 【4507】塩野義製薬 | 1.5%程度 | 9年連続増配 |

| 【3762】テクマトリックス | 過去10年減配なし | |

| 【3830】ギガプライズ | 0.3%程度 | |

| 【4348】インフォコム | 1.0%程度 | 過去10年減配なし |

| 【5301】東海カーボン | 1.5%程度 | |

| 【6080】M&Aキャピタルパートナーズ | 0% | |

| 【6088】シグマクシス | 1.0%程度 | |

| 【6196】ストライク | 0.5%程度 | 5期連続増配 |

| 【7172】ジャパンインベストメントアドバイザー | 2%程度 | |

| 【9434】ソフトバンク | 6.0%程度 | 0年 |

| 【9436】沖縄セルラー | 3.0%程度 | 18年 |

| キヤノン | 5.0%程度 | 0年 |

| 日産自動車 | 5.7%程度 | 9年 投資予定なし |

| SUBARU | 5.0%程度 | 0年 投資予定なし |

| 【8058】三菱商事 | 3.9%程度 累進配当政策採用銘柄 | 3年 |

| 【8053】住友商事 | 5.2%程度 | 3年 |

| 【8002】丸紅 | 4.5%程度 | 4年連続増配 期初公表の配当を下限 |

| 【8095】イワキ | 2.7%程度 | 5期連続増配 |

| 【2768】双日 | 4.5%程度 | 0年 |

| 【8316】三井住友フィナンシャルグループ | 4.0%程度 累進配当政策採用銘柄 | 0年 |

| 【1928】積水ハウス | 4.7%程度 1月決算 | 6年 |

| 【1925】大和ハウス | 3.0%程度 | 10年 優待あり |

| 【8934】サンフロンティア不動産 | 3.0%程度 | 9年 ホテル優待 |

| 花王 | 1.5%程度 12月決算 | 29年(国内トップ) |

| 【4004】昭和電工 | 4.5%程度 | 3年 |

| 【8267】イオン | 1.8%程度 | イオンのビジネスモデル |

| 【3382】セブン&アイHD | 2.5%程度 | セブン&アイHDのビジネスモデル |

| 【2782】セリア | 1.9%程度 | 9年連続増配 減配なし |

| 【7552】ハピネット | 4.0%程度 | 1株配当金50円下限設定 |

| 【7780】メニコン | 0.6%程度 | 優待あり |

| 【3563】スシローHD | 0.9%程度 | 優待あり |

| 【9843】ニトリHD | 0.7%程度 | 15年 |

| 【3087】ドトール・日レスホールディングス | 1.5%程度 | 2月優待株 |

| アイカ工業 | 3.0%程度 | 10年連続増配 リーマンショックのときも減配せず |

| 【8439】東京センチュリー | 3.0%程度 | 18期連続増配ストップ |

| 【8423】みずほリース | 3.0%程度 | 19年連続増配 |

| 【8566】リコーリース | 2.0%程度 | 25年連続増配 上場以来増配 |

| 【8424】芙蓉総合リース | 2.8%程度 | 18年連続増配 |

| 【8793】NECキャピタルソリューション | 2.5%程度 | 3年連続増配 優待あり(カタログ) |

| 【8593】三菱UFJリース | 3.0%程度 | 21年連続増配 |

| 大手リース7社 | ||

| 【6304】小松製作所 | 4.0%程度 | 2年連続増配 配当性向40%以上 60%を超えない限り減配しない方針 |

| 【2124】JACリクルートメント | 3.0%程度 | 9年連続増配 |

| 日本郵政 | 3.5%程度 | - |

| 【3762】テクマトリックス | 1.0%程度 | 10年減配なし |

| 【2371】カカクコム | 1.8%程度 | 14期連続増配 |

| 【8252】丸井グループ | 2.5%程度 優待1.0%程度 | 7期連続増配 |

| 【7272】ヤマハ発動機 | 4.5%程度 | 6期連続増配 |

| 【3086】J.フロントリテイリング | 3.0%程度 | 9期連続増配 |

| 【2502】アサヒグループホールディング | 2.0%程度 | 12期連続増配 |

| 【2180】サニーサイドアップ | 0.4%程度 | |

| 【4182】三菱ガス化学 | 5.8%程度 | 10年減配なし |

| 【8570】イオンフィナンシャルサービス | 4.0%程度 | 25年減配なし |

| 【8697】JPX日本取引所グループ | 2.5%程度 | たびたび減配 |

| 【6078】バリューHR | 1.0%程度 | 6期連続増配 |

| 【4666】パーク24 | 2.6%程度 | 17期非減配 |

| 【2353】日本駐車場開発 | 3.0%程度 | 10期連続増配 |

| 【3844】コムチュア | 1.0%程度 | 15期連続増配 |

| 【6750】エレコム | 1.6%程度 | |

| 【4809】パラカ | 4.0%程度 | 9期連続増配 |

| 【7164】全国保証 | 3.0%程度 | 8期連続増配 |

| 【7921】TAKARA & COMPANY | 3.0%程度 | |

| 【7893】プロネクサス | 3.0%程度 | |

| 【9384】内外トランスライン | 3.0%程度 | 優待魅力 |

| 【9450】ファイバーゲート | 0.1%程度 | 優待年2回 |

| 【9787】イオンディライト | 2.0%程度 | 16期連続増配株 |

| 【AAPL】Apple | 2.0%程度 | 6年連続増配 配当性向25% |

| 【XOM】エクソンモービル | 4.0%程度 | 36年連続増配 |

国内株の連続増配一覧

| コード | 銘柄名 | 連続増配年数 | 配当性向 |

|---|---|---|---|

| 4452 | 花王 | 30 | 39% |

| 8566 | リコーリース | 25 | 23% |

| 4967 | 小林製薬 | 23 | 28% |

| 7466 | SPK | 22 | 24% |

| 8593 | 三菱UFJリース | 21 | 32% |

| 4732 | ユー・エス・エス | 22 | 50.1% |

| 8425 | みずほリース | 19 | 22.7% |

| 9058 | トランコム | 19 | 20% |

| 9436 | 沖縄セルラー電話 | 19 | 40% |

| 2391 | プラネット | 18 | 64% |

| 8113 | ユニ・チャーム | 18 | 26% |

| 9433 | KDDI | 18 | 41.7% |

| 8439 | 東京センチュリー | 18 | 26% |

| 8424 | 芙蓉総合リース | 18 | 23% |

| 5947 | リンナイ | 18 | 23% |

| 9989 | サンドラッグ | 18 | 32% |

| 6869 | シスメックス | 17 | 36% |

| 2914 | 日本たばこ産業(JT) | 16 | 75% |

| 8876 | リログループ | 17 | 30% |

| 7504 | 高速 | 16 | 26% |

| 2449 | プラップジャパン | 16 | |

| 3844 | コムチュア | 15 | |

| 9787 | イオンディライト | 16 | |

| 7611 | ハイディ日高 | 15 | |

| 9037 | ハマキョウレックス | 14 | |

| 2371 | カカクコム | 14 | |

| 7613 | シークス | 13 | |

| 1973 | NECネッツ | 13 | |

| 3097 | 物語コーポレーション | 13 |

おすすめ記事

○NISA枠の使い道を思案。10年以上増配&10%以上増配の高収益・米国株をピックアップ

○米国株(アメリカ株)で25年以上増配の配当貴族(利回り3%以上)【投資候補5銘柄】

○配当利回り3%の会社に投資続けるとどうなるか。やはり投資は連続増配を好む

配当再投資おすすめ記事

子育て世代に進める配当金投資【18年後に100万円の配当収入をめざそう】

将来の不安のひとつに、「お金」のことがあります。私もそうですが、子育て世代にとって悩ましいのが「教育費」です。人口減少で高騰する可能性もあり、教育費負担は重くのしかかってきます。子ども一人当たり2000万円とも3000万円とも言われ

【老後の不安解消】月5万円(年60万円)の配当をもらうためにいくら必要か

老後の不安のなかでも、お金に関する不安は大きいものです。お金の不安を打ち消すために、必要だと思うのが「定期的な収入源」を持つことです。公的年金が主たる収入になっていくものの、やはり心もとないですね。しかも、その年金については、現役世

【配当金を増やす目標設定の方法】ゲーム感覚で増やしていける一つのアイデア。まずは年6万円を目標に

我が家は配当金を増やすための投資を続けているわけですが、配当金というのはなかなか増えていきません。そんなときは、モチベーションが下がらないように、小さな目標設定をするのがおすすめ。配当金投資をするときの目標設定のおすすめ方法。○ス

【配当金で月1万(年12万円)】約200万円の予算で考える具体的なポートフォリオ

年金生活に入っている義母は、帰省するたびに、株式投資の話をします。昔から投資をしているので、大型優良株を多数保有。全部聞いているわけではありませんが、NTTドコモ、KDDI、オリックス、中部電力などです。今の収入状況は、年金収入

金融資産3000万円あれば月10万円の不労所得が可能。増配銘柄を選べば早く到達

可処分所得の低下、年金額の頼りなさを考えると、収入源を作ることは大切です。例えば、3000万円の金融資産を持っていると、税引後の利回りが4%あれば、年120万円、月10万円の不労所得が可能です。金融資産3000万円あれば、年間配当金1

【不労所得】年120万円の配当金にはいくら必要?増配の恐るべき力

不労所得のひとつに、株式投資による配当金収入があります。配当金収入が増えていくと、家計の防衛力が高まっていくメリットがあり、我が家もコツコツと投資を続けて、配当金を得ています。値動きのあるリスク資産である株式投資をするわけですから、株

【配当金収入】毎月10万円の不労所得をめざす理由

毎月10万円の不労所得があればかなり大きいと思いませんか?ぶっちゃけそれだけあれば、「年金+不労所得」で老後の不安とかもぶっ飛ぶレベルです。私は2016~17年くらいから株式投資をして、毎年のように配当金を受け取っています。四季報とか

【配当金収入】6銘柄で実現する毎月配当金ポートフォリオ

配当収入を得ることを目的に、投資を続けているんですが、20年4月の配当金はゼロでした。コロナショックを踏まえて、ポートフォリオの中身を入れ替えたこともあり、毎月続いていた配当収入が途絶えてしまいました。日本株をメインに投資をしています

【配当金を手に入れる】月1万円の配当を考えるポートフォリオ

コロナのワクチンが話題となってNYダウ平均が初の30,000ドルをつけたりと、上げ相場が来たときに株を保有していないと嘆くことになりますね。大事なことは市場に居座り続けることが大事ですね。ただ、居座り続けることを重視しすぎて、再起が難

安定配当おすすめ銘柄

【国内大型株】減配しない累進配当銘柄おすすめ10選。長期保有の配当金狙いで家計の収入源に。

株式投資の醍醐味は、値上がり益を得ることです。私も小型株には一部投資をしていますが、配当金を得ることを主たる投資として、毎年投資をしていく予定です。2017年からの投資ですので、まだ日は浅いので、日々勉強中です。2019年4月時点で

【生活メリット大いにあり】家族で保有していきたい配当・優待株《厳選7銘柄》

2017年から本格的に株式投資をはじめ、日々勉強。高配当株だけでなく、株価も成長するような、そして、優待もあるような銘柄に目を向け始めると世界が変わってきました。日本独特の制度である「株主優待」をもらって分かったことは、生活を豊かに

【約5万円で買える高配当9銘柄】少額投資で始められる安定配当株投資

少額投資で投資できる銘柄は、コツコツと積立もしやすいですね。のように少額投資しやすい証券会社も誕生しているので、投資しやすいですね。5万円の投資で配当利回りが4%であれば、税前2000円の配当金がもらえます。銀行預金と比較するのは変

【保存版!連続増配トップ14銘柄まとめ】配当金を増やす銘柄の魅力

配当金収入を増やすためには、毎年のように配当金を増やしてくれる「連続増配株」を保有することがベストです。国内株でも、配当金を毎年のように増やしている株主還元に力を入れている銘柄があります。国内連続増配株でも、トップ10の銘柄を選んでみ

3月決算・連続増配株!約100銘柄まとめ【2021年版】

3月決算企業の中から、連続増配銘柄をドドンと一挙まとめました。全98銘柄をExcelでポチポチまとめましたので、骨の折れる作業でしたが、増配を続けている銘柄は魅力的なものが多いですね。この記事で分かること。3月決算企業の連続

増配力高いおすすめ銘柄

【増配10銘柄参考あり】毎月3万円の配当金を得るためにはどうすればいいか?

我が家は、将来の収入減の可能性も考慮し、給料以外の収入源を作ろうと配当収入を増やす投資をしています。加齢による健康面(考えたくはないですが)子どもの教育費の増加今の生活の充実などを考えて、不労収入となる「配当金収入」を得るよう

【平均増配率20%超え】10期以上連続で増配する厳選5銘柄

10年以上にわたり、配当金を毎年のように増やしてきた「10年増配銘柄」。低配当であっても、増配を続けることで、高配当株に化けてくれます。14年以上増配した銘柄では、今回のコロナ禍での減配はなし。リーマンショックを乗り越えた銘柄は、コ

【四季報で見つける増配株】株価も配当金も10倍以上になった4銘柄

将来の資産形成と収入源を作るために、株式投資をしています。私が投資先として魅力的に感じているのは、配当金を増やしている「増配株」です。配当性向(1株利益のうち配当金を出している割合)が低く安定している銘柄で、業績が伸びているような銘柄

3月決算・連続増配株!約100銘柄まとめ【2021年版】

3月決算企業の中から、連続増配銘柄をドドンと一挙まとめました。全98銘柄をExcelでポチポチまとめましたので、骨の折れる作業でしたが、増配を続けている銘柄は魅力的なものが多いですね。この記事で分かること。3月決算企業の連続

増配率20%以上の連続増配・高成長銘柄【3銘柄をピックアップ】

3月決算企業の決算ラッシュが終わりましたね。あまりにも膨大な数(2000社以上)でしたので、全てをチェックするのはもちろん難しいのですが、決算を見て、「おっ!これは!」という銘柄を3銘柄ピックアップしてみます。いずれも、今期増配率が2

増配率と株価上昇に関係はあるのか?連続増配株70銘柄まとめ

将来の資産形成と不労所得を増やしていくために、増配銘柄を中心に株式投資をしています。5年前は年間数万円程度だったのですが、現在は、年間100万円ほどの配当金収入を得るまでに育ってきました。将来の不労所得を加速させていくには、増配率の高

株主優待おすすめ銘柄

【200銘柄以上】フォロワー様に聞いた株主優待ランキング2020の結果発表!

昨年に引き続き、今年もフォロワー様のご協力を得て、もらってよかった株主優待を聞いてみました。昨年のランキングはこちら。2020年もあと少し。今年はコロナ禍で業績の悪化、株主優待の改廃も多かったように思います。そこで、お聞きします。&

【一番人気の株主優待は?】実際にもらって良かった優待を聞いた結果のまとめ

たまには企画をしてみようと2019年にもらってよかった株主優待を聞いてみました。想像以上に多くの方にご参加いただきました!ありがとうございます!ハッシュタグ「#2019株主優待」で検索していただけると、ご参加いただけるツイートを見るこ

【株主優待】プレミアム優待倶楽部39銘柄《まとめ》ポイントで豪華優待品も〈Excelダウンロードファイル付〉

株式投資をしていると、株主優待をもらえることがありますね。上場企業の3社に1社は優待を設けていますし、年々増加しています。株主優待で多いのは、クオカード(ティーガイア(3738)調べによると、3社に1社はクオカードだそうです)。ちな

【10万円台で購入可】利回り5%・100株でも魅力すぎるオリックスの配当と株主優待

株式投資は値下がりリスクもありますので、この株絶対いいよ!なんて言えません。ただ、そうしたなかでも、オリックス株は、 「企業規模」 「高配当」 「株主優待」 「倒産リスク低い」 「単元株が安い」などの理由から、

【株主優待】100株保有で3000円以上のクオカードがもらえる銘柄まとめ

株式投資で楽しみのひとつが株主優待ですね。株主優待をもらいつつ、資産形成をすることができれば最高です。株主優待のなかでも多いのがクオカードです。クオカードは、コンビニや本屋などでも利用できるので、なにかと重宝します。ただ、優待をも

【株主優待・総合利回り5%超多数】下落相場で手に入れた安定配当&優待銘柄とは?

コロナショックで大打撃を受けた我が家のポートフォリオですが、適宜、キャッシュポジションを高めていたこともあり、まだ生き残っています。現時点では、含み益に転じ、ひとまず安堵という感じでしょうか。二番底を警戒しつつも、株価がこのまま上がって

【配当+優待利回り4%以上】カタログなど株主優待も魅力的な10銘柄をピックアップ

株式投資の中心は、「配当金」目的で不労所得を作ることに注力しています。配当金目的で投資をしているので、株価が下がっても狼狽売りがなく、保有を続けることができています。投資前に業績の安定性などもチェックしていますので、「焦って売る」がなくな

【毎月株主優待の実現も】実際にもらってよかった49銘柄まとめ

株式投資の楽しみのひとつに株主優待があります。前回、2019年にフォロワー様にお伺いしたおすすめ株主優待も非常に参考になりました。ゴールデンウイーク中、巣ごもり状態ですので、Twitterで「ハッシュタグ#おすすめ株主優待」で再度フォ

【株主優待15選】過去10年減配なし!増配ありの魅力銘柄を一挙公開

手数料の安いを利用しながら、個別銘柄の積立投資をしています。メインは、を使っていますが、は月50万円までの投資であれば手数料が220円と格安、かつ、Tポイントが200ポイントもらえるので実質手数料負担はほぼゼロ。投資をするのが好きなの

【株主優待】公式には出されていない「隠れ優待」をまとめてみた

株主優待のある銘柄は上場企業の約4割にものぼるようです。株主優待は単純にもらって嬉しいものですし、優待があるからこそ見つかる銘柄もあるので、日本独特の制度ですが、魅力的ですね。株主優待に興味を持ってまだ日が浅いですが、いくつかの銘柄か

【株主優待】わずか数千円の資金でも!たった1株でももらえるおすすめ銘柄

1株からでも株式投資ができるの口座を開設しました。通常は、100株単位でしか株を買えないため、まとまった資金が必要になります。1株から購入できれば、資金もわずかで済みますので、これから投資を始める方には最適ですね。SBIネオモバイル

【株主優待】初めてもらうならこの銘柄!長期保有特典あり13銘柄

もらえる株主優待によっては、生活費を減らすことにもなるので、メリットがありますね。優待のある銘柄は、上場企業の約4割だそうです。思わず優待狙いの投資をしたくなるときもありますが、少し保有するだけでもメリットありますね。株価を気にし

【株主優待】100株保有でクオカードが5000円以上もらえる銘柄まとめ

株主優待の中でもクオカードは、優待廃止リスクも高いものの、使い勝手の良さが魅力的ですね。私もクオカード優待はいくつか保有しているので、コンビニや書店で使っています。あまりコンビニに行くほうではありませんが、昨年はクオカード優待だけでコ

少額投資のおすすめ

【株式投資】少額投資はメリットがないのか?少額投資の楽しみ方とは?

もっと早くから資産運用をしておけばよかったと感じますが、不労所得を得られるたびにそれを実感します。不労所得を得ていくために、その代表的なものが「株式投資」です。ギャンブルというイメージもあり敬遠している方も多いみたいですが、非常にもった

【配当金再投資がしやすい】実際に使って分かったSBIネオモバイル証券の3つのメリット

通常の100分の1の投資金額である1株から個別株が買えるを利用しています。いよいよスマートフォンアプリが登場しましたので、ますます便利になってきましたね。SBIネオモバイル証券は、【SBIネオモバ証券のメリット】 少額か

投資おすすめ本

【資産運用】投資初心者におすすめの読みやすい投資本5選+漫画

大型連休に入りましたが、出かけることもできないので、こういう時は読書が一番です。将来のお金の不安を小さくしていくためには、本業で稼ぎ続けることに加えて、「投資」の力を利用することも必要なことだと思い、株式投資をしています。投資はギャン

【すべての投資家におすすめ】世界一やさしい米国株の教科書

私は前に、給料以外に収入源を作れないかと考え、株式投資による配当金収入を目的とした投資を続けています。じつはそのきっかけとなったのが米国株ブロガーのはちどうさん(@8do9do)の「アメリカ株でアーリーリタイアを目指す」を読んだのがきっ

【米国株の増配株一覧】増配株は市場平均(S&P500)よりもリターンが良いのか

将来のお金の不安を小さくしていくために、株式投資を続けています。そのなかでも、私は「キャッシュフローを作ること」を重視しており、株式からの『配当金』を増やすことに注力しています。コツコツと投資を続けることで、今では年間配当金が130万

資産数億円を築かれた優待バリュー投資を学ぶ【おすすめ本】

個別株への投資に本格参入して2年ほどが経とうとしています。どのような投資手法が心地よく、長続きするのかを模索しながら、日々勉強。株主優待のある銘柄で、かつ、割安に放置されている優待バリュー株投資で財を築いたみきまるさん(ブログ:みきまる

銘柄選定の視点

有名なファンドマネージャー・ピーターリンチは、銘柄選定の際に、

- 面白みのない、または馬鹿げている社名

- 変わり映えのしない業容

- 感心しない業種

- 分離独立した会社

- 機関投資家が保有せず、アナリストがフォローしない会社

- 悪い噂の出ている会社

- 気の滅入る会社

- 無成長産業であること

- 二ッチ産業であること

- 買い続けねばならない商品

- テクノロジーを使う側であること

- インサイダーたちが買う株

- 自社株買い戻し

を例に挙げていますね。

買い続けねばならない商品

私は玩具会社よりは、医薬品、ソフトドリンク、剃刀、タバコのような会社に投資する。

created by Rinker

¥1,980(2025/07/04 14:14:47時点 Amazon調べ-詳細)

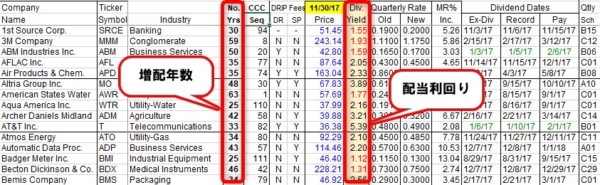

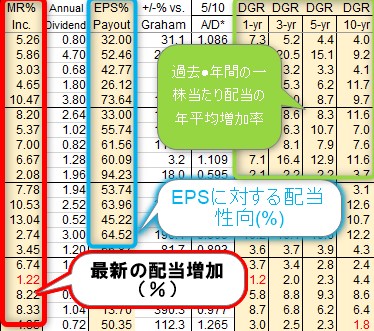

米国株の調べ方

「The DRiP Investing Resource Center」を利用すると、Excelでデータをダウンロードできるので、自分でソートしやすいですね。

増配年数や配当利回りも見ることができます。

過去1年、3年、5年、10年の一株当たりの配当の年平均増加率も調べることができます。

このあたりが伸びるものがいいですね。

相場が下落する局面で、配当はとくに次の2つの役割で投資家に貢献する。

まず再投資を通じて保有株を余分に積み増せるので、これがポートフォリオの価値下落を受け止めるクッションとなる。

下落局面に再投資を通じて保有株を積みます配当の働きを、わたしは「下落相場の安全装置プロテクター」と呼んでいる。

しかも、買い増した株式は、相場がいったん回復すれば、下落に対するクッションどころではない役割を果たす。保有株数が増すほど、将来のリターンが加速するからだ。

つまり、配当再投資は、下落局面でプロテクターとなり、株価がいったん上昇に転じれば「リターンの加速装置(アクセル)」となる。

-引用-株式投資の未来 ジェレミー・シーゲル

年金資産を運用する市場のクジラGPIFが、次のように述べています。

インカムゲインは確実に得られる利益であり、景気変動の影響を受けにくい

管理運用法人の収益のうちインカムゲイン(利子・配当収入、13 ページ参照)は、資産の時価変動に関わらず安定的に一定の収益が見込めるものですが、キャッシュとして保有せず、自動的に再投資しています。

これは、長期投資家の場合には、インカムゲインをそのまま再投資に回した方が、長い期間で見れば大きな複利効果が得られるからです。

米国株の株価csvデータの取得、RSIチェック

investing.comを利用しています。

米国株のPERや配当金調べ方

Nasdaqを利用しています。

増配率の調べ方

配当利回りも大事だけど増配率にも着目しよう。日本株・米国株の増配率の調べ方

将来のキャッシュフローを増やすため、高配当利回りの銘柄を中心に投資しています。ただ、高配当利回りだけでなく、毎年、配当金が増えてくれると嬉しいですよね。配当金を増やす「増配率」に着目することも大事だなと思います。2億円の資産を築

配当金支払日の調べ方(米国株)

Dividend.comを利用しています。

業績の調べ方

stockclipを利用しています。

米モーニングスターも便利です。

配当金収入を増やす目的と進捗状況

目標

第一目標は、住宅ローン相当額の年間90万円の配当金収入です。

進捗状況

不動産投資

目的

- 家計キャッシュフローアップによる生活の豊かさ

- 会社員属性を活用した投資規模のアップ

- 融資を活用した効率の良い投資

- 不動産を通じた社会との関わり(老後を見据えたツール)

- 将来の不動産業へのノウハウ蓄積

インカムゲインを増やしていくため、不動産投資の勉強を始めました。

この4年間(2018-2022)の間で、不動産投資にチャレンジし、インカムゲインの拡大を狙います。

今後は、不動産投資に集中すべく、資源を投入していきます。

安定したキャッシュフローとキャピタルゲインも狙えることなど、資産を安定的に増やしていくために、不動産投資が最適ではないかと判断しています。

仮想通貨

仮想通貨も少ししています。ビットコインなどメジャーなコインです。

コインチェックの流出事件を受け、相場は冷え込んでいますが、これからも一定伸びていくと思い、保有し続けています。

しかし、不動産投資に集中するため買い増しは予定していません。

キャッシュフローの目標

- 労働収入(週休3日、通勤時間30分以内) 月20万円

- 配当金収入 月20万円

- 不動産収入 月20万円