のんびりと資産を増やす選択肢にアメリカ株にスポットを充てています。

そんななか、「米国株式投資の技法」という本を読みました。最近米国株をテーマにしたブログも増えて、また、そのなかで紹介されていた書籍です。

いろんな財務諸表の本を読んでいると、キーワードで出てくるのが「営業キャッシュフローを見よ」というものです。

営業キャッシュフローとは、簡単に言うと本業で稼ぎだしたキャッシュがどのくらいあるかというものです。なぜ、営業キャッシュフローを見るかは、会計上、粉飾をしにくいからです。

売上高や利益は粉飾できても、営業キャッシュフローは一番ごまかしくにいんですね。

さて、今日は前回「25年以上増配米国企業をピックアップ。現金を増やす選択肢を作っていこう!」のなかでバフェット分析をした銘柄からいくつかを抽出してみたいと思います。

米国株式投資の技法

「MarketHack流 世界一わかりやすい米国式投資の技法」に書かれている著者が成功する投資を実行するための鉄の掟を見ておきましょう。

「MarketHack流 世界一わかりやすい米国式投資の技法」鉄の掟

- 営業キャッシュフローのよい会社を買え

- 保有銘柄の四半期決算のチェックを怠るな

- 業績・株価の動きが荒々しい銘柄と、おとなしい銘柄をうまく使い分けろ

- 分散投資を心がけろ

- 投資スタイルをきちんと使い分けろ

- 長期投資と短期投資のルールを守れ

- マクロ経済がわかれば、投資家としての洗練度が格段に上がる

- 市場のセンチメントを軽視する奴は儲けの効率が悪い

- 安全の糊代をもて

- 謙虚であれ(投資の勉強に終わりはない)

このなかのトップバッターである

にスポットを充ててみたいと思います。

アメリカ株の財務諸表の探し方

アメリカ株の財務諸表を読むときには、

を使うと簡単に見ることができました。

Google financeのほうが過去4年間の業績を見ることができましたので(Yahoo!financeは過去3年間)、Google financeを使ってみることにします。(もっと長期を見る方法があるとは思いますが、パッと使った感じでは分かりませんでした)

Google financeにティッカーシンボルを入力して、左側の「Financials」をクリックすると次のような感じで業績を確認することができます。

営業キャッシュフローに着目してみよう

営業キャッシュフローが毎年右肩上がりで増え続けている企業は、キャッシュを作り力が強い証拠です。

右肩上がりではなくても、急に減ったり、増えたりしている企業よりも緩やかな右肩上がりの企業に投資をしていこうと思います。

まずは、第一の足切りポイントと言えますね。

営業CF > 純利益

ひとつ警告すべきことが書かれていました。

営業キャッシュフローよりも純利益のほうが大きくなっている場合、無理やり利益を計上をしているリスクがあるからだそうです。

この基準を満たしていない銘柄は、投資するに値しないと振り分けしているようですね。

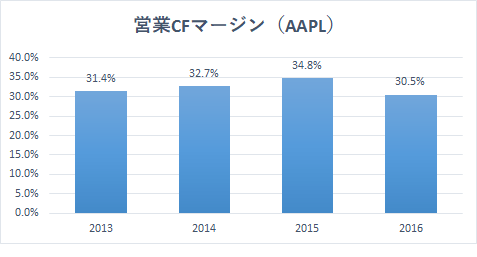

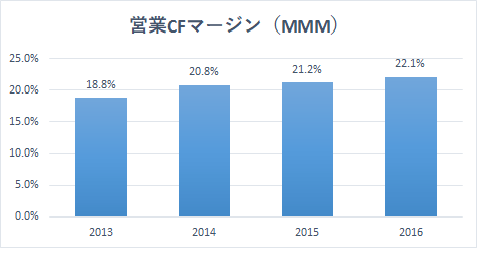

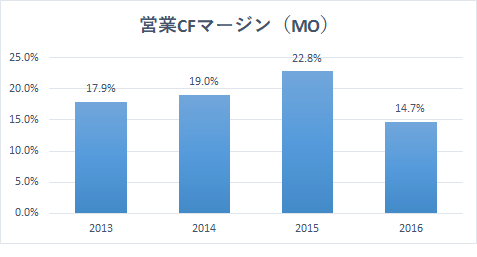

営業CFマージン 15%~35%

次に、こんな指標が書かれていました。

理想の数字としては、15%~35%あると素晴らしい企業と判断できます。なお、35%という上限は特に気にしなくてもOKです。

それ以上であれば、ありえないほどもうかっている状態と判断すればいいんですね。

こうしたことを踏まえながら、Google financeを利用して、見ていくことにします。こんな感じでまとめてみました。

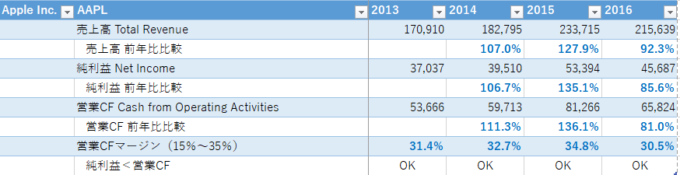

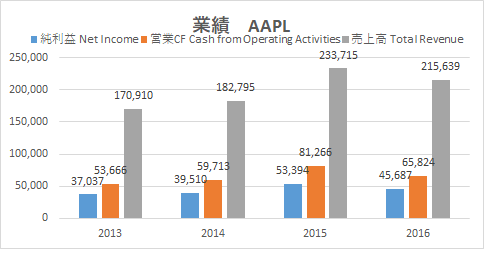

Apple(AAPL)

バフェットも買い増ししているAppleです。保有しているAppleを手始めに見てみました。

Appleは、iPhoneやMacという超強固なブランドを持っている企業です。誰でも知っていますね。

Appleは、パソコンやiPhoneなどほかの端末と連携させる基本ソフト(OS)など、改善を愚直に続け、アプリ、サービスなど独自の利用体験を創り出していますね。

世界で10億台のApple端末、28兆円も有する現金、これからもゆるやかな成長を続けてくれるんだと思います。

業績については、やや鈍化しています。

営業キャッシュフロー・マージンは安定して30%以上を叩き出しています。

現金を創出する力が強く、配当や自己株式の取得など株主還元にもこのところは積極的なので今後も保有し、買い増ししていきたいですね。

株価は上がり続けていて、PER18倍と割安ではありません。

私としては、常に狙う姿勢は崩していない状態です。一時的なクラッシュの時には、迷わず追加投資したいと思います。

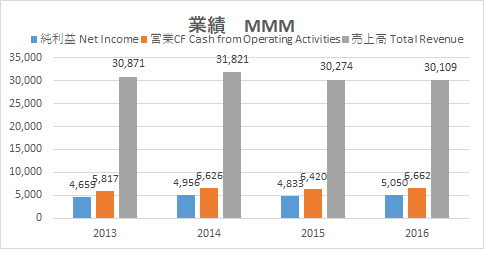

スリーエム(MMM)

前回のバフェット分析で興味を持ったのがスリーエムという会社です。

58年連続増配をしている企業です。ポストイットで有名ですね。

PERは23倍程度と割安ではありませんが、増配し続けている企業です。

投資先としても安心感は抜群です。

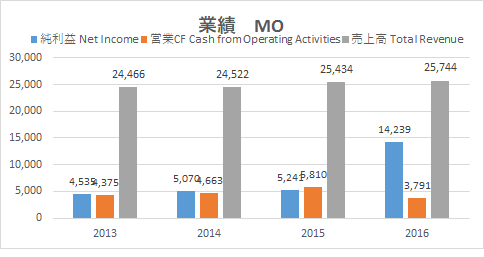

アルトリアグループ(MO)

たばこメーカーであるアルトリアグループ。フィリップモリスで有名ですね。

シーゲルの「株式投資の未来~永続する会社が本当の利益をもたらす」でも紹介されている最強企業です。

気になったのが、「営業キャッシュフロー > 純利益」が投資の原則とすれば、2015年以外はその原則が当てはまりません。

これを踏まえると、投資先候補からは外れることになります。

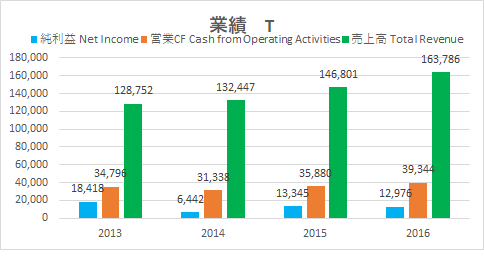

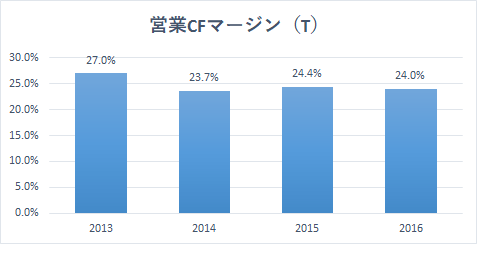

AT&T Inc.(T)

最近は、ソフトバンクの子会社であるスプリントの再編に向けて、なにかとニュースになっているアメリカの携帯市場。

業界2位のAT&Tは、33年連続増配をしている企業です。

業績、CFマージンともに安定していますね。携帯電話っていちど契約をすると、安定的にキャッシュが入ってきますし、安定株としては是非投資したいですね。

PERは18倍程度です。

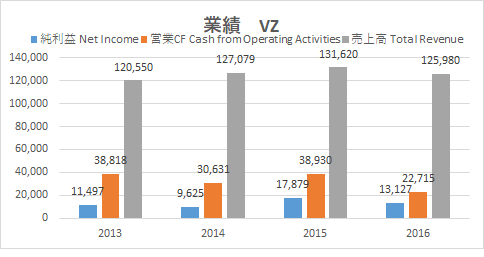

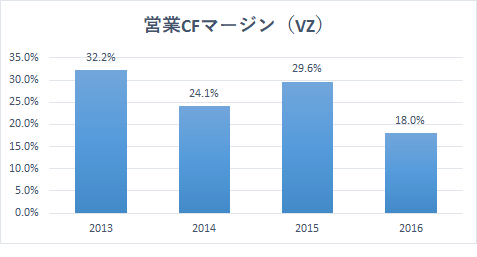

ベライゾン・コミュニケーションズ(VZ)

業界首位のベライゾン。PERは15倍程度、配当利回りは5%近くあり、こちらも魅力的です。

ただここのところは、株価は軟調です。同業ストレート・パス・コミュニケーションズを総額およそ31億ドル(約3500億円)で買収することで、AT&Tに違約金を払うことが嫌気されているようですね。

営業キャッシュフローがやや下がっていることや、四半期ベースで解約が増えていることが客離れが少し出ているのかもしれません。

投資先としては魅力的ですけどね。

≫ 米国株投資の5年計画。配当2.5倍をめざして筋肉質の家計を作るぞ。

投資資金300万円を投入していく

投資銘柄を消費関連やヘルスケアなどの景気に左右されにくい株と成長も見込める株とセクターを分けて、まずは5銘柄程度に絞って投資したいと思います。

あまり、銘柄数が多すぎるとウォッチすることができないですし、自分的には合っていません。日本株銘柄と合わせて10銘柄程度に抑えて、投資を続けていきたいと思います。

ちなみに、候補はApple、スリーエム、アルトリアグループ(MO)、配当は出していませんがアルファベット(Google)、Amazonとあと2銘柄探そうかと思っています。

まずは、これから3年でアメリカ株には300万円は投資していきたい。利回り3%でも年間9万円。複利を活かせば更にお金は増えていきます。

我が家の株式資産は、全資産の20%程度と低いので徐々に上げていく作戦です。

許容範囲内で投資を続けて、ぐっすり眠れる(株価が気になってしまわない)投資を心掛けていきたいと思います。

ではでは。

コメント