我が家は、毎月7万円の住宅ローンを払っています。

年間90万円くらいですね。

マンション住まいなので、管理費や修繕積立金を加えると100万円ちょいです。

家計の中でも貯金や投資を除けば、最も大きな支出です。

住宅ローンの返済を配当金で支払うことができれば、家計の安定度は格段に上がると思い、値上がり益狙いは諦め、増配銘柄にコツコツと投資しています。

目標は年90万円の住宅ローンを配当金で賄うこと。

売却益や損切りなどでキャッシュを作れたのも大きいですが、投資資金を作りました。

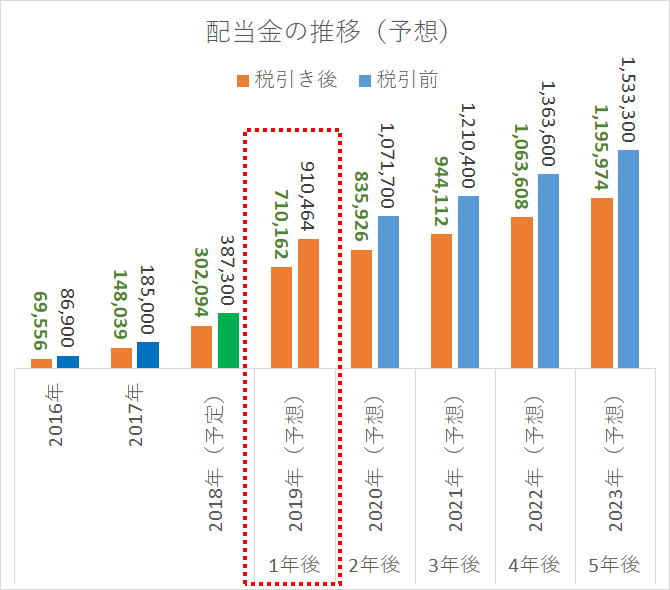

ちと気が早いですが、来年には達成する見込みです。税込みだけど・・・。

配当金狙いの投資は、自分以外のキャッシュマシーンを作ることになりますし、再現性の高い投資手法なので、あまりリスクを負いたくない方にとっても魅力的な方法です。

年90万円の配当金収入が見えてきた

来年の話なので気が早い話です。

このまま保有株を売却しなければ、税込年90万円の配当金が入ってくる予定です。もちろん、売却予定はありません。というか永久保有するくらいの気持ちです。

税金支払い後の手残りは71万円ほどになるので、年90万円に対する進捗率は75%程度といったところです。

配当金狙いの保有株は、基本的に毎年増配してくれる優良企業ばかりです。増配率が維持されると仮定した場合、

税引き後で言えば、年5%程度増えていきます。

給料の伸びより遥かに高いです。

このため、追加投資も踏まえれば、配当金は勝手にどんどん増えていく状態です。

まさにキャッシュマシーンです。

普段の管理費用もゼロです。

ただ、保有し続けるだけ。

住居費相当と言っても、実際に配当金で住宅ローンを支払うわけではなく、配当金はすべて再投資しています。

株価の変動は小さい

株価の変動は読めませんが、大型株への投資が多いこともあってか、買値から5%から10%程度の値動きしかありません。

極めて退屈な値動きです。

高配当株は、大きな値上がり益は見込めませんが、その代わり配当金が下支えしてくれるので、値下がりは小さくなる傾向です。

将来はわかりませんけど、それほど大きく値崩れはしにくいと思っています。下がれば、追加投資するだけですし。

増配銘柄に投資を続ける

配当金を増やすには、①株数を増やすか、②増配してもらうかです。

①株数を増やすことは、投資家がコントロールできますが、投資資金の確保という課題があります。

②増配するかどうかは、投資家がコントロールできる領域ではありませんが、過去の配当金成長推移や配当性向、事業の安定度などを見れば、銘柄は絞れていきます。

日本株であれば、IR BANKというサイトが便利です。よく使っています。

増配は年に1回のタイミングで行われますので、配当金成長のスピードは鈍行です。株価上昇と比べると圧倒的に遅いです。

けれどもですよ。

確実に得られる利益が増えていきます。

キャッシュマシーンを保有することで、家計のキャッシュフローを強固にしていくのが目的ですから、時間をかけて、握力強く保有し続けるだけです。

増配銘柄数は圧倒的に米国株

増配銘柄を投資する際には、米国株は外せません。

なぜなら25年以上増配している企業が100社以上ありますし、米国は世界最強の国です。

ジョンソンエンドジョンソンなど50年以上増配を続けている超優良企業もあります(まだ投資できていないけど)。

日本は、花王が唯一25年連続で増配していますが、比較すると足元にも及びません。

最近は、米国株への投資される方が多いように感じます。

我が家も米国株への投資を続けていこうと思いますが、日本株への投資も続けます。

理由は、米国株の場合、

○日本株と比べて、税金負担が重い(わずかだけど)

○為替リスクがある (あまり気にする必要はない)

この2点があるからです。

私の年収では外国税額控除を使っても、税金控除を使いきれないので、日本株の方が税金負担は軽いです。

また、為替は読めません。為替差益が出れば収益はプラスですが、雑所得申告も必要になってきますね。

ただ、あまり、為替については意識しすぎる必要はないかと思っていますし、日本円に戻すことは当分の間ないので、為替差益もさほど気にする必要はないと思っています。

日本株への投資を継続しつつ、米国株の投資割合も増やしていきたい。

キャッシュフローを意識しよう

収入を増やすことは容易ではありませんが、給料収入以外の収入があると、精神衛生上も良くなってきます。

それに、配当金のように安定していて、かつ、不労所得であれば、尚更です。

インカムゲインは確実に得られる利益であり、景気変動の影響を受けにくい

という表現を使っていましたが、まさにその通りだと思います。

特に増配銘柄であれば、景気が悪くなったときにでも増配を続けた企業は、安心感がありますね。

米国株が特にそうですが、名だたるグローバル企業が多く、増配を続けてくれています。

現金収入を生んでくれるキャッシュマシーンを持つことで、家計運営はより楽になっていきます。

配当金収入は、株の売り買いに気を使うことなく、持ち続けるだけで安定した利益を生んでくれます。

月10万円、20万円と生んでくれるキャッシュフローを作っていくことを目標に、今後も投資を継続していきたい。

米国株を購入するならば、住信SBIネット銀行を活用して為替手数料を2銭〜4銭に抑えることができるSBI証券が我が家のメイン口座となっています(楽天証券や

マネックス証券は25銭)。いずれも片道。

まずはSBI証券の口座を活用しておきましょう。

ではでは。

コメント