毎月10万円の不労所得があればかなり大きいと思いませんか?

ぶっちゃけそれだけあれば、「年金+不労所得」で老後の不安とかもぶっ飛ぶレベルです。

私は2016~17年くらいから株式投資をして、毎年のように配当金を受け取っています。四季報とかちゃんと読み始めたのはこの1年くらいです。

基本はインカム狙いの投資ではあるんですが、投資を続けることでものすごく知識がアップし、行動が変わり、銘柄選びも変わってきました。日々小さいですが進歩している感じです。

もちろん失敗もしてきましたので、反省点もたくさんあります。

さて、「毎月10万円の不労所得」を得ることは、大きな意味を持ちます。特に、私のような子育て世代にとっては大きな意味を持ちます。

メリットを見ておきます。

- 不労所得があることで家計に余裕が出る

- いずれ来る大きな教育費への緩衝材にもなる

- 教育費の波が終われば老後資金にもなる

- 不労所得なので、資産形成の道中もメリットがある

本記事では、毎月10万円の不労所得をめざす理由をまとめてみました。

なお、株式投資による配当金による記事ですが、不労所得は家賃収入など何でもいいと思います。

不労所得を持つことの最大の意味

不労所得を持つことの最大の意味は、

給料以外のキャッシュポイントを持つこと

です。

これが最大の意味であり、唯一といってもいいかもしれません。

裏を返して考えてみます。

収入源が給料だけに依存していることのデメリットは、

- ボーナスカット、給料カット

- 残業代の減少

- 働けなくなったとき

など、収入が減ったときに家計に大きなマイナスになることです。

給料という労働収入は最も充実させておくべきですが、それだけに頼っておくと、

- 働き方改革やテレワークで残業代が減って住宅ローンが払えない

- 給料減額で家計がひっ迫する

など収入が減少するときに脆弱なわけです。

給料以外のキャッシュポイントを持つことで、本業の収入減の際の緩衝材にもなってくれますし、本業収入が順調であれば、収入アップで家計もより強固になりますね。

株式投資による配当金収入

私が実践しているのは、株式投資による配当金収入(インカム収入)です。

株式投資をすることで、配当金をもらうことができます。

例えば、NTTドコモの株を保有していると、約30万円の投資で年間1.2万円の配当金(配当利回り約4%)をもらうことができます。

メガバンクの預金は、0.002%とかですので、雲泥の差です。

株式投資は値動きのあるリスク資産ですので、預金と比較するとリスクはあります。

また、インデックス投資と呼ばれる市場に連動する投資手法と比較してもデメリットがあります。

- 【預金との比較】元本割れリスクがある

- 【インデックス投資との比較】受け取る配当金に税金(約20%)がかかるので非効率

ただし、私はこのデメリットを上回るメリットがあると考え、インカム投資をしています。

【預金との比較】

- 値上がり益がある。

- 配当金という定期収入を作ることができる

【インデックス投資との比較】

- NISAで保有すれば非課税。

- NISA以外で保有しても、資産形成中に「配当金」という収入源を持つことができる。

配当金が成長する銘柄を持つ

私は当初配当利回りの高い銘柄を中心に投資をしてきました。

- 配当利回り5%の銘柄

- 配当利回り2%の銘柄

同じ100万円の投資でも前者は年間5万円の配当金が得られますが、後者は2万円です。

ただし、高配当株にはデメリットもあります。

- 事業の成長が乏しいため、株主還元が手厚い

すべてではもちろんありませんが、株の値上がり益が狙いにくい。

そこで、私は「今の配当収入の増加」も重要ですし、「将来の配当収入の増加」も重要です。

高配当株の割合を落とし、配当の成長力のある銘柄の割合を高めています。

これは一例ですが、配当の成長力のある銘柄とは、配当金を増やす「増配銘柄」です。

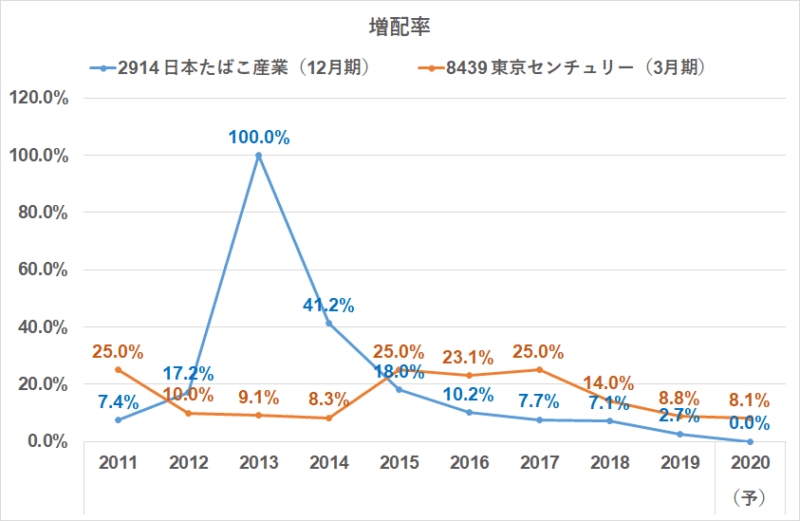

国内屈指の高配当株である日本たばこ産業(JT)と、リース大手である東京センチュリーの比較です。

約10年前に投資をしたと仮定すると、どちらも増配を続けてきましたが、JTは増配がストップしていますが、東京センチュリーは増配が続いています。

増配力が高い銘柄のほうが、長期で保有することで取得ベースの配当利回りは、最初の投資の時の配当利回りを逆転しています。

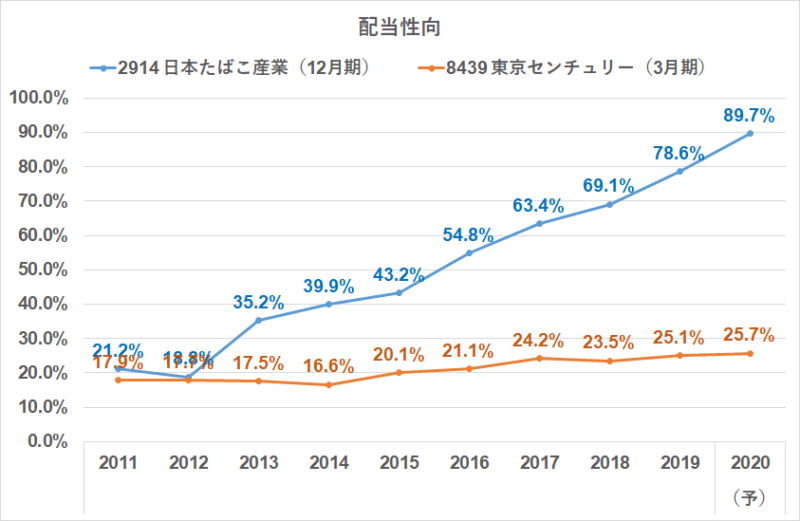

企業が得た利益からどのくらい配当金にお金を振り向けているかを見る「配当性向」を見ると、JTは約90%と利益のほとんどを配当に回している状態です。

利益成長がなければ、増配は厳しい状況。

一方、東京センチュリーは、配当性向はほとんど変わらず、増配が続いている状況ですね。

株価の推移も見ておきます。

株価の成長面でも、東京センチュリーのほうがJTを上回っていました。

- 増配が続く銘柄(事前にはわからないが)を持つことができれば、取得ベースの配当利回りは自然と上がる

- 配当性向も高すぎずに事業成長も伴えば、株価の上昇も

配当金を増やすには、たったの2つ。

- 株数を増やす(追加投資)

- 保有株の増配

です。

この両輪を回していくことで、配当金は徐々に増加していきます。

私はJT株を大量に買っていましたが、今は考えが柔軟になり、「目の前の配当」よりも「将来の配当増加」にも目を向け、バランスの良い投資を心掛けています。

毎月10万円の不労所得をめざそう

単純に今すぐに配当金月10万円(年間120万円)を得ようとすると、配当利回り4%でも投資資金が3000万円も必要です。

ただし、先ほど見たように配当利回りは、保有株が増配をすることで、上昇していきます。

その逆で減配もあるため、銘柄の分散も必要ですが、増配を続けているような銘柄にコツコツと投資をすることで、元本はもっと小さくても月10万円の不労所得も可能ですね。

月10万円の不労所得を持つ理由は、

- キャッシュポイントを複数持つことで、給料だけに依存しない

株式投資による配当金収入では、

- 高配当株オンリーではなく、配当を増やす「増配株」を持つ

投資は余剰資金が鉄則ですが、コツコツ投資を続けることで不労所得を作ることができますね。

- 住居費相当の不労所得が手に入り家計の安定度が激増する

- 配当金を再投資でさらに投資が可能

月5000円の不労所得でもスマホ代にも充当できますし、資産からの収入が固定費を上回ればかなり強固になりますね。

年20万円の配当金があれば、1か月分の新卒給料分の収入があるのと同義です。

キャッシュポイントを複数持つ。

将来のお金の不安を小さくしていくためには、資産運用は欠かせません。

資産運用の代表的なツールが「株式投資」。

株式投資では、ある程度の資金が必要ですが、何事も「小さく始めること」が大事です。

少額でも投資する良い方法があります。

【LINE証券のメリット】

- 1株数百円から手軽に投資ができる(最低100円から投資ができる)

- 全銘柄買付手数料が無料

LINE Pay・LINEポイントを使って投資ができる(1ポイント1円で入金可能)

- 平日21時まで取引可能

- LINEアプリから取引ができる

- LINE Payで引き落とし設定が簡単

- 投資信託も購入できる

コメント