2019年はマイホームを購入を検討している方にとっては、いろんな制度がからんでくるのでそのあたりのポイントも押さえながらの行動が必要になりそうですね。

マイホームは人生に1度の買い物と言われるくらい、大きな買い物です。

マイホームを購入すると周辺の物(電化製品や家具など)も売れるので、マイホームが売れるほうが景気はよくなるわけですね。

確かに、我が家もマンションを購入して、家具とか買いました。

このマイホーム購入には、代表的には所得税・住民税が安くなる住宅ローン減税のほかにも、贈与税やらすまい給付金やらといろんな後押ししてくれる制度があります。

2019年は、その制度を活用できる年でもありますので、これからマイホームを検討されている方の参考になればと思います。

2019年の確認しておくポイント

2019年に確認しておくべきポイントが3つあります。

- 2019年10月1日から消費税が10%に増税

- 親や祖父母からの住宅資金の贈与非課税枠が変わる

- 住宅ローン金利が最低水準

消費税が8%から10%への増税は一度延期されていますが、それは景気変動によって実施しないことができる条項が入っていたからです。

今回はその条項が設けられていないので、よほどのことがない限りは、平成31年(2019)10月1日から消費税が10%に増税されます。

そのことで、マイホームの予算にも影響を及ぼしそうです。

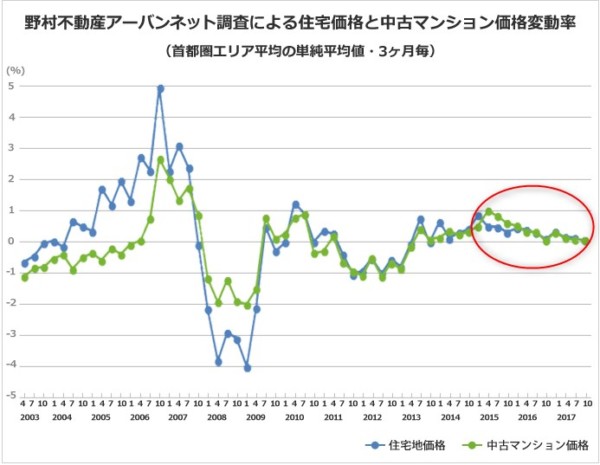

住宅価格、マンション価格は横ばいが続いており、一部で調整の兆しも出てきています。

新築マンションでは、首都圏では価格上昇の結果、サラリーマン世帯では手が届きにくくなっています。

制度が変わるとマイホームの買い時にも影響

消費税の増税8%→10%に

マイホームを購入する際には、土地代と建物価格がかかってきます。

このうち、土地代は非課税なので、建物価格が消費税増税の影響を受けることになりますね。マンションの場合は、消費税がどのくらいかを聞けば、建物代がいくらなのかを把握できるので営業マンに聞いておきましょう。

仮に、建物価格が2,000万円だとすれば、

- 消費税8%の場合 160万円

ですが、それが消費税10%になると、200万円になります。

その差額は、40万円と決して小さくない金額です。大きな買い物なので40万円くらいか・・・って感覚になる場合もありますが、40万円稼ぐのにどれだけの時間と労働が必要ですか?大きな買い物のときほど、金額に敏感になる必要がありますね。

でもね。40万円は大きな金額ですが、40万円です。焦ってマイホームを購入する決定打となる金額ではないと冷静になっておきましょう。

「消費税が上がるから今のうちに!」という営業マンの言葉に踊らされないことです。

私がマンションを購入したときには、ちょうど消費税5%→8%の前だったので、消費税増税の駆け込みを狙った営業トークを何度も聞きました。

繰り返しになりますが、増税により大きな金額とはいえ、増税するから「買う」ってほどの金額ではありません。

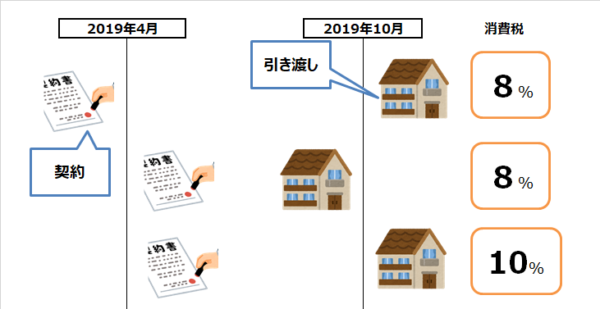

消費税増税で確認しておくべきこと

引き渡しが消費税10%になる平成31年(2019)10月1日になる場合でも、

- 注文住宅の場合は、2019年3月31日までの請負契約までであれば消費税8%のまま

になります。

これは覚えておきましょう。

ちなみに、土地代は非課税、中古マンション(個人から買う場合)の購入も非課税なので、消費税の増税による影響はありません。非課税なので。

注文住宅の8%適用は、2019年3月31日までの請負契約になりますね。

住宅の贈与税が変わる!

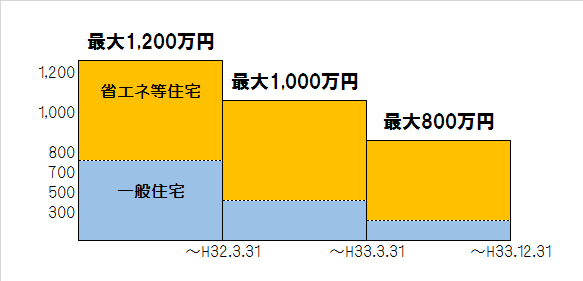

消費税の増税に伴い、親や祖父母からの住宅資金の贈与税非課税枠も変わってきます。

通常は贈与税は年間110万円までが非課税ですが、住宅資金に使うことで非課税枠が大幅に拡大しています。

一般の住宅の場合(省エネ住宅は+500万円)ですが、消費税増税を機に大幅に拡大します。

【追記】消費税10%の延期で変更されています。

消費税10%増税延期による影響

- 2019.4.1~2020.3.31まで 2,500万円(省エネ等3,000万円)

- 2020.4.1~2021.3.31まで 1,000万円(省エネ等1,500万円)

- 2021.4.1~2021.12.31まで 700万円(省エネ等1,200万円)

となっており、増税後はすんごい金額が非課税になりますね。相続税課税される基準が下がっているので、贈与をする方も増えそうです。

110万円の非課税枠との併用もできるので、増税後は最大2,610万円(省エネは3,110万円)ということですね。

- 住宅取得等資金に係る贈与税の非課税措置の延長が決定!最大3,000万円!

- マイホームで親から贈与を受けた際の確定申告の書き方

すまい給付金

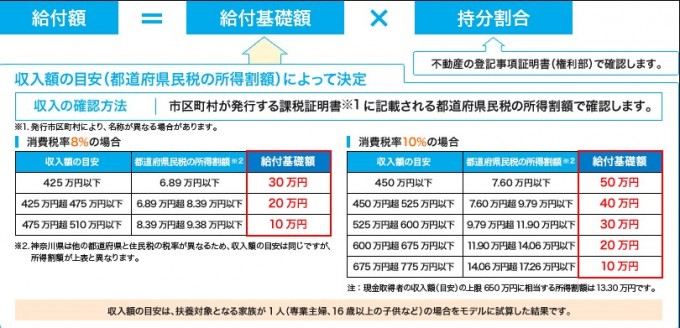

出典:すまい給付金

すまい給付金とは、年収に応じて国からもらえるお金のことです。2019年6月までに入居が条件となりますが、最大50万円も給付されます。

年収によってはもらうことはできませんが、消費税10%になったあとは今まで対象外だった年収層(511万円以上)も対象になるので、増税=マイナスではありませんね。すまい給付金で増税分を帳消しにできる可能性もあるわけです。

住宅ローン減税は10年から13年に延長へ

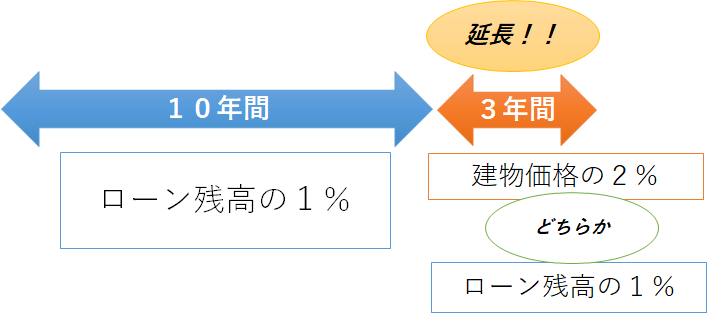

ちなみに、所得税と住民税が減税される住宅ローン減税は、10年間に限り住宅ローン残高の1%が減税になります。

最大400万円ですね。

我が家は前回の消費税増税前にマンションを購入しているので住宅ローン減税は最大200万円なので、なんと倍です(中古マンションは消費税非課税のため、最大200万円)。

住宅ローン残高の1%なので、1,000万円借りた場合は10年間で100万円が最大の減税額です。

400万円はあくまで最大値なので、400万円安くなると勘違いしないようにしておきましょう。

この住宅ローン減税が、

住宅ローン減税が10年から13年に延長

されます。

住宅ローン減税13年を受けるには

そして、住宅ローン減税の延長が受けられるのは、

- 2019年10月以降に契約(増税後に契約)2020年末まで

- 工務店への請負の場合、2019年4月以降に契約でも可(但し2019年10月以降の引き渡し)

- 2020年末までに住民票の異動+引き渡しが必要

です。

住宅ローン減税の拡充を受けるためには、消費税増税後に購入する必要がありますね。

住宅ローン減税延長の概要

住宅ローン減税を受けられる時期が現行の10年から13年に延びることになります。

10年目まではローン残高の1%、11年目以降は建物価格の2%相当またはローン残高の1%の低いほうを控除されます。

- 住宅ローン年末残高(4,000万円が限度)×1%

- 建物価格(4,000万円が限度)×2%÷3年

※認定住宅は4,000万円の表記は5,000万円

建物価格が3,000万円であれば、

- 3,000万円×2%=60万円

です。

60万円が3年で控除されるので、1年あたりは20万円ですね。

ただし、この例で言うと、住宅ローン残高×1%が年20万円を下回る場合は、ローン残高1%控除になります。

いずれにしろ、住宅ローン減税が10年から13年に延長されるのは大きいですね。

仮に年40万円減税を受けられる方であれば、120万円ほど減税額はアップするということです(年40万円減税を受けられる人はそんなに多くないでしょうけど、残高も毎年減りますし)。

また、いますでに住宅ローン減税を受けている方は、対象外です。

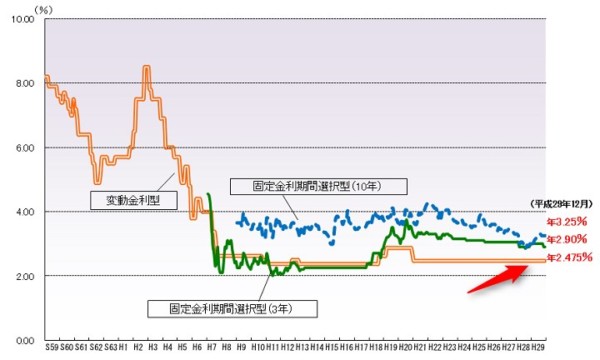

住宅ローン金利が最低水準

住宅ローン金利は、市場金利に連動しているんですが、

市場金利とは、

- 取引期間1年未満の短期金利

- 取引期間1年以上の長期金利

に大別されます。

半年ごとに金利を見直す変動金利は短期金利に、固定金利は長期金利に連動しますが、今はどちらも歴史的にも史上最低の金利水準となっています。

住宅ローンを貸す側としては、金利で儲けることができないですが、借りる側としては低金利で借りることができるのでメリットと言えますね。

変動金利が負担も小さい

変動金利は1%を切るのはザラにありますし、固定金利に比べてめちゃくちゃ安いので借りるほうも返しやすいですね。

短期金利も日銀がコントロールしていますし、当分の間はゼロ金利も続くでしょうから、短期で返済を考えている方は断然、変動金利がいいと思います。

35年も金利が上がらないってことは考えにくいですが。

変動金利の場合は、

- 半年ごとに金利を見直す

- 見直した金利による返済額は5年ごと

- 返済額が増額されても従前の1.25倍まで

と言った特徴があります。

変動金利では、

- イオン銀行 0.52%(2021年6月適用金利)

- 住信SBIネット銀行のネット専用住宅ローン 0.41%

- 三菱UFJ銀行 0.475%(2021年5月適用金利)

と、この3行が金利が安く特典もある銀行です。

住宅ローンを借りる場合は、まず借りることができるかどうかの事前審査(仮審査)を受ける必要があるので、検討されている方ははやめに受けておくべきだと思います。

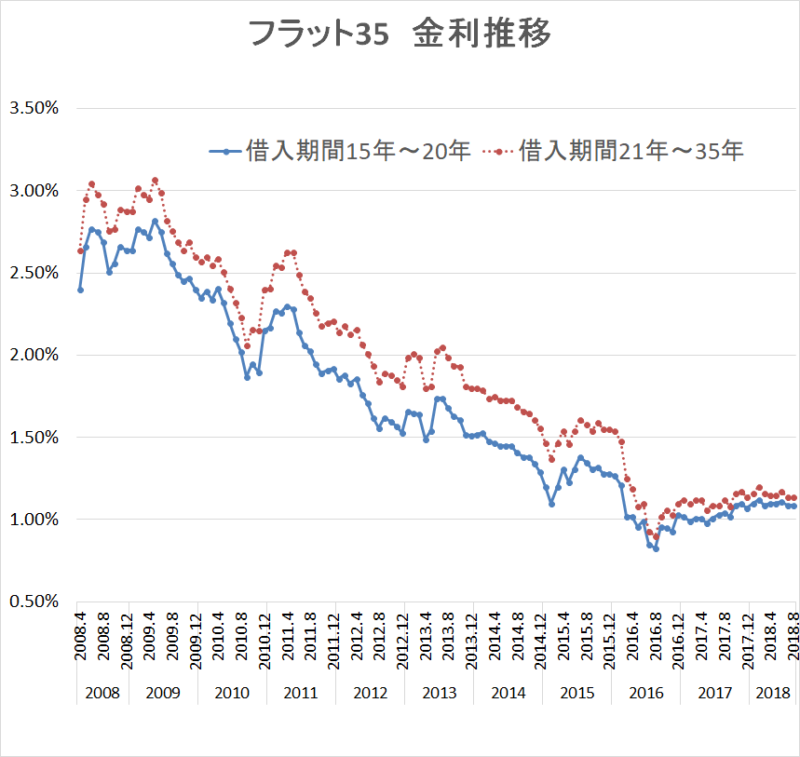

固定金利は資金計画が立てやすい

jackmac34 / Pixabay

今はフラット35も史上最低水準ですし、10年固定金利でも1%を下回る住宅ローンも出てきていますね(イオン銀行とか住信SBIネット銀行)。

変動金利の一番のリスクは、金利変動リスクが銀行ではなく、借り手である私たちにあること。

銀行としては金利が上がれば、「金利上げますね」と言って借り手に負担してもらうことができるので、安い金利を提示できるわけです。

固定金利の場合はそうは行かず、全期間(あるいは期間限定)でも金利を固定するので、金利変動のリスクは銀行が負担してくれるわけです。

その固定金利の代表格である、フラット35の金利は最低水準で推移しています。これだけ低い金利で固定できるのは魅力的です。

資金計画を立てやすいので、借り手にとっては安心感もあるのが固定金利のいいところ。

この10年で金利が急激に上がることはないと思いますが、ドイツでは10年固定金利が0.2%台から1%超えを1年もせず上昇した例もありますしね。

フラット35では、取扱銀行によって金利が変わりますが、最低金利を提示している+特典がある銀行がいいと思います。

住信SBIネット銀行は全疾病保障の団信をつけることができます。

ARUHIであれば、web審査で融資事務手数料が1%と通常の半額以下なので、諸費用を抑えることができます。

二つとも保証料は無料。

また、ARUHI(アルヒ)は9年連続シェアNo.1で、金利を下げるプランを発表しました。

マイホームは自分のタイミングで

色んな制度があるので、これらを最大限使いたい!って思うのは心情的によくわかります。

でも、ちょっと待って!

制度を使うために、マイホームを買うわけではないですよね?

一番はあなた自身のタイミングで購入することができれば、それがベストです。

そこにたまたま制度があればラッキーくらいに思えるくらいの心の余裕は必要です。

消費税増税に関しても、負担は上がりますが負担を和らげる制度もあります。負担増の金額を具体的に考えて、冷静に判断していきましょう(と言いつつも、買うときは勢いが必要ですけどね)。

マイホーム選びは、ワクワク楽しいもの!家は人生の基盤です。制度も知りながら、自分のタイミングで買えるといいですね。

変動金利であれば、この2行が金利も低く、特典もあるのでおすすめです。事前審査もネットでできます。

公式 イオン銀行

また、固定金利の代表格であるフラット35は最低水準です。国の支援もあるので、金利を低くできていますね。

住宅ローンを選ぶのは大変ですが、たくさんの銀行から審査を受けたい!と思う方は、一括アプリを利用しましょう。

私もたくさん受けることで、自分で住宅ローンを選びたかったので利用しました。

比較して決めることができて良かったと思っています。

住宅ローンを考えている方は、今すぐこの機会に事前審査を申し込みをしておきましょう。

いま、人気の三井住友信託銀行も受けることができます。

良い住宅ローンが見つかりますように。

ではでは。

コメント