マンションを購入するにあたって、物件価格だけ見ていませんか?

不動産を購入するときには様々な諸経費がかかってきます。実はこの諸経費ってかなり大きな金額です。 我が家も諸経費をたくさん払ってきました。

でも、普通よりはちょっぴり節約できました。50万円くらいは安くできたんじゃないかなって思います。 新築マンションを購入するときの諸経費ってどのくらいかかるの?

photo credit: House Sign – Reverse Mortgage via photopin (license)

新築マンションを購入したときの諸経費

新築マンションを購入する際にかかった諸経費はざっとこんな感じです。

この費用は、現金で支払う必要があるので必ず用意しなければなりません。

最近は、物件価格全額を借入できるフルローンも可能にはなっているようですが、それでも、諸経費は現金で必要です。

我が家がかかった諸経費

| 諸経費 | 項目 | 金額(円) |

|---|---|---|

| 中古の場合 | 媒介手数料 | 0 |

| 売買契約 | 売買契約書印紙代 | 7,500 |

| 売買契約 | 登記費用 | 330,000 |

| 住宅ローン | 住宅ローン事務代行手数料 | 0 |

| 住宅ローン | 融資手数料 | 150,000 |

| 住宅ローン | 金銭消費貸借契約(収入印紙) | 20,000 |

| 住宅ローン | 収入印紙 | 400 |

| 住宅ローン | 資金計画変更覚書(収入印紙) | 200 |

| 住宅ローン | 火災保険料・地震保険料 | 150,000 |

| 住宅ローン | 振込手数料 | 1,000 |

| 住宅ローン | 公的書類 | 2,000 |

| 税金 | 不動産取得税 | 0 |

| 税金 | 固定資産税・都市計画税 | 150,000 |

| 諸経費 | 引っ越し費用 | 85,000 |

| - | 合計 | 896,100 |

ざっと90万円くらいかかっています。うーーん。大きい金額ですね。 このほかに家電は新しくほとんど買っていませんが、家具・家電で40万円くらいは使っています。

カーテン代が地味に大きな金額となります。また、マンションの場合は修繕積立一時金が50万円くらいかかります。マンションによりますが。

不動産取得税はまだきてないので、仮の金額です。

保証料が割合としても大きい

住宅ローンを借りるときには、万が一、お金を返してもらえない状況を避けるために保証会社による連帯保証が求めれらていて、その費用として保証料の支払いがあります。

条件により異なりますが、3,000万円の借り入れで大体70万円前後の保証料となるようです。

我が家は保証料が不要のフラット35だったので、保証料を払っていません。

フラット35ではなくても、保証料が不要の銀行はあるので、そういった銀行を探して借りるのも諸費用を抑えるポイントですね。

住宅ローン事務手数料は自分で探せば払う必要なし

新築マンションの場合、販売会社が住宅ローンを用意してくれています。

我が家も10行近くの銀行から住宅ローンを選べますよーーって資料の提示を受けました。

この販売会社が用意してくれる住宅ローンの最大のメリットは、事務手続きを販売会社がやってくれること。

また、物件審査もないので審査がスピーディーです。

言われるがままに書類を書いたり、印鑑証明書など必要な書類を提出するだけで銀行とのやりとりは販売会社がやってくれます。

初めて、住宅ローンを借りる際に必要な事前審査を受ける際には利用しました。

この事務手数料も5万円くらいかかります。

マンション販売会社が提示した銀行であっても自分でやりとりをすれば、この5万円を浮かすことができます。

我が家は結局、販売会社が用意していた住宅ローンでは気に入るものがなかったので、住宅ローン一括審査申込を利用してソニー銀行や住信SBIネット銀行 ネット専用住宅ローン、楽天銀行などを事前審査で受けました。

フラット35であれば、 ARUHIが人気も高く、手数料も安いですね。

面倒くさがらずに自分で探すだけで、5万円節約することができるのでしたほうがいいですね。

審査も1週間もかからずしてくれました。

火災保険料も抑えよう

火災保険もマンション販売会社が保険会社を紹介してくれます。

もちろん、グループ系列の会社もあるわけですが、そこが安いとは限りません。 私も見積りはもらって、火災保険一括見積もり依頼サイトを利用して複数の保険会社から見積もりを取りました。

結果的には、マンション販売会社の紹介があった保険会社より5万円、保険料を節約できました。同じような商品でも保険会社によって保険料が異なるので、比較するのは必須ですね。

一括見積りは費用もかかりませんし。

融資手数料を抑えると頭金を増やせる

保証料のほかに金額として大きなウェートを占めるのが、融資手数料です。借入事務手数料など銀行によって名称が違いますが。

ほとんどの銀行が借入金額の2%に消費税という基準になっています。

保証料がゼロ円で変動金利0.57%と最安値グループに入るイオン銀行もそのようになっています。 3,000万円借りると融資手数料は64.8万円(税込)です。

ソニー銀行やイオン銀行は融資手数料が定額タイプの住宅ローンも用意されていて10万円以下に抑えることができますが、金利が0.2%上がります。

借入金額によっては、融資手数料を多く払ったほうが、利息を減らせる(定額タイプを選ばない)ので、そのあたりは具体的にシミュレーションしてみるといいですね。

融資手数料・保証料に着目しておこう

3,000万円を借りる場合、融資手数料と保証料だけで150万円近くかかることもあります。

銀行から住宅ローンを借りるから仕方がないって思うのではなく、どうやったら節約できるかって情報収集は欠かせないですね。

| 銀行 | 保証料 | 融資手数料(税抜) | 備考 |

|---|---|---|---|

| イオン銀行 | 0円 | 借入×2% | 定額型10.8万円 |

| 住信SBIネット銀行 | 0円 | 借入×1% | 返済口座指定 |

| ソニー銀行 | 0円 | 借入×2% | 定額型4.32万円 |

| auじぶん銀行 | 0円 | 借入×2% | - |

| 0円 | 10.8万円 | - | |

| 楽天銀行 | 0円 | 32.4万円 | 変動金利 |

| 楽天銀行 | 0円 | 借入×1% | フラット35 |

| ARUHI | 0円 | 借入×1% | フラット35 |

楽天銀行とARUHIは条件を満たした場合の最低融資手数料です。

探すのは大変ですが、住宅ローンは長く付き合うもの。そして、手数料はできるだけ安くってのが私が探したテーマでした。

今は低金利なのでチャンスと言えばチャンスだけど資金計画重視で

今は空前の低金利。住宅ローンを借りる時期としては、いい時期だと思っています。

でも、金利が安いからマンションを買うのではなく、ライフプラン重視で考えましょう。 金利が安いのは確かにチャンス。

でも、自分のライフプランに合わなければ買うべきタイミングではないのかもしれません。

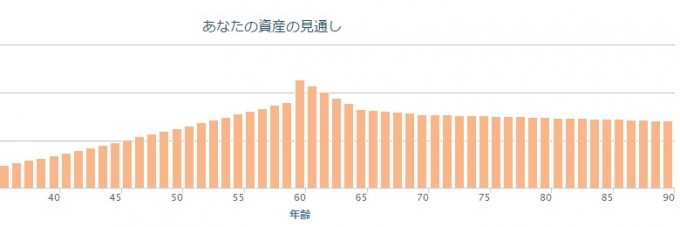

資産管理ができる家計簿アプリ「マネーフォワード」を利用すると、毎月の収支や資産把握が自動で記録できるほか、ライフプランで資金の推移をシミュレーションすることもできます。

これが無料でできるので参考にするといいですね。

マンションを購入する際は、融資手数料や保証料に敏感になる。

住信SBIネット銀行のネット専用住宅ローンは諸費用が安いので、諸費用を抑えたい!って思ったときには選択肢に入れてもいいと思います。

借りることができるかを判断してもらうために、まずは仮審査を受けておきましょう。

しかも、手数料ゼロで、全疾病保障が無償でつく優れものの住宅ローンなのです。

振り返ると家を買うのって大きな金額が動くなぁと、まとめてみて思いました。

あなたが住宅ローンを借りる際に、少しでも節約できるよう役に立てれば幸いです。

こちらの記事も併せて読んで見てください。

物件探しで迷ったら

最後に。

どうやって物件を探したらいいか分からない・・・って方は、あまり知られていないサイトですが、「タウンライフ不動産売買」がおすすめです。全国300社以上も登録されていて、信頼できる不動産会社なのです。

なにより、未公開情報が多数掲載されていて、会員登録している方に教えてくれるのです。会員登録はたったの60秒ですることができるんです。

複数の不動産会社の比較も簡単にできるので、とにかく便利。なにより、不動産は情報が大事ですから、家探しには必須と言っても過言ではないですね。

あなたがこれから、マイホームを探すのであれば、登録しておけば、物件情報をあなたの手元に届けてくれますよ。

あなたがこれから、マイホームを探すのであれば、登録しておけば、物件情報をあなたの手元に届けてくれますよ。

ではでは。

コメント

これは大変参考になります!!

以前から住宅購入の諸経費気になっていました。

今の所住宅購入の予定はありませんが、知識として勉強させて頂きますm(__)m

ボバさん

ご無沙汰しております。

諸経費って実際どのくらいかわかってなかったですが、思ったよりは安くできました〜。

ご購入される際の参考になれば幸いです。