将来の資産形成のために、投資をすることは必要不可欠な手法だと思います。

投資手法は様々ありますが、どれも批判されるものではなく、自分に合った投資手法を続けていくことが大事だと考えています。

- インデックス投資

- 配当金投資

- グロース株投資

- バリュー株投資

- 個別株

- ETF

- 不動産投資

色々とあるわけですが、どの投資が優れている!ではなく、また、批判されるものでもありません。

自分に合っていれば、

どれでもいい!

というものです。

私はインデックス投資の積立投資もしつつ、配当金投資をはじめ高配当株に投資してきましたが、今は配当成長力の高い銘柄への投資を基本としています。

インデックス投資のメリットや配当金のメリットを見ておきましょう。

インデックス投資のメリット

インデックス投資のメリットは、

- 少額で積立投資が可能

- 少ない資金で世界分散投資が可能

- 市場と同じリターンを得ることができます。

- 長期的に見て右肩上がり

などがあります。

私もインデックス投資は続けていますし、iDeCoを利用してインデックス投資をしています。

インデックス投資のメリットは、感情に揺さぶられることなく、積立を続けることでリターンを得ることができる点です。

「感情に揺さぶられることなく」というのはかなり大きなポイントです。

ただ、私はiDeCo以外の積立投資は縮小し、個別銘柄への投資重視にしています。

上場投資信託であるETFへの投資もいまのところしていませんが、インデックス投資やETFのように分散投資ができるのは良い投資先ですね。

個別銘柄への投資を重視している理由

単純にこれは個別銘柄への投資が好きだからです。

インデックス投資は、悪く言うとかなり退屈です。刺激がありません。

その有用性は理解しつつも、私は毎日のように個別銘柄の決算を読んでいるので、もはや習慣みたいになっています。

個別銘柄への投資では、

- 配当金を得ることができる

- 株主優待がもらえる

- 値上がり益がある

- 銘柄を通じて、勉強になる

などのメリットを感じています。

リスクとしては、倒産リスク、値下がりが続くリスクなどもありますので、損失はインデックス投資以上になることもあります。

中長期での投資をしつつも、毎年配当金なり、株主優待なりと投資メリットを享受したいこともあって、個別銘柄への投資を重視しています。

これは私の話であって、誰にでもあてはまるものではありません。

- 個別銘柄を調べるのが面倒くさい

- どんな銘柄を選んだらいいのかわからない

- 株価が気になって仕方がない

「積立投資で20年、30年先に資産が増えていればいい」というのであれば、インデックス投資がいいわけです。

どちらかが優れているとか比較は難しい

どんな投資手法が優れているかは、比較は難しいと考えています。

私も色々とシミュレーションをしたりもしましたが、結局は好きこそものの上手なれではありませんが、自分に合う投資を続けていくことが大事だと感じています。

「自分に合う」というのは、投資を続けていくうちにカスタマイズしていけばいいと思っています。

インデックス投資を縮小したのは、カスタマイズの余地がないと感じたからであり、個別銘柄への投資が楽しいからでもあります。

配当金投資のメリット

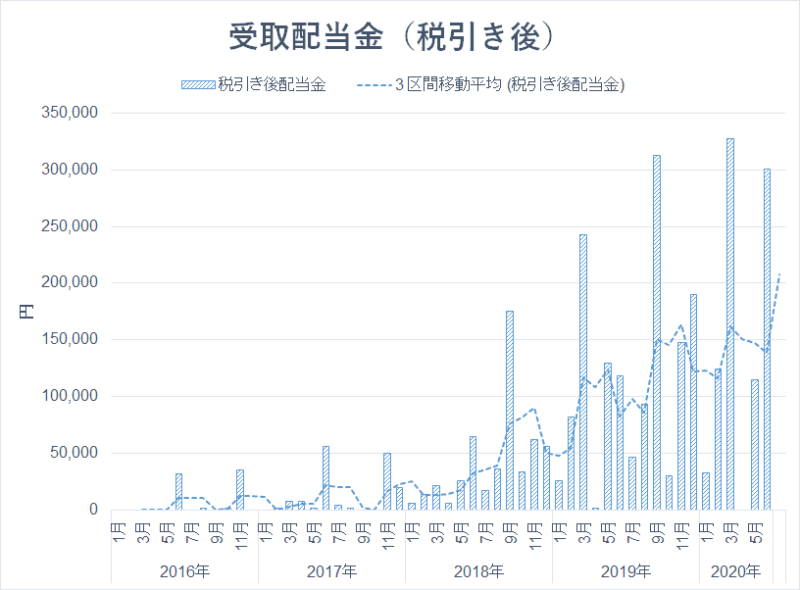

2017年から投資をはじめて「住宅ローン相当額を配当金でペイしよう」と思い、投資を続けてきました。

インカム収入は、安定度が高く、また、毎年入ってくるので計算しやすい点も魅力的です。

もちろん、キャピタルも欲しいのでそういう銘柄への投資もしていますが。

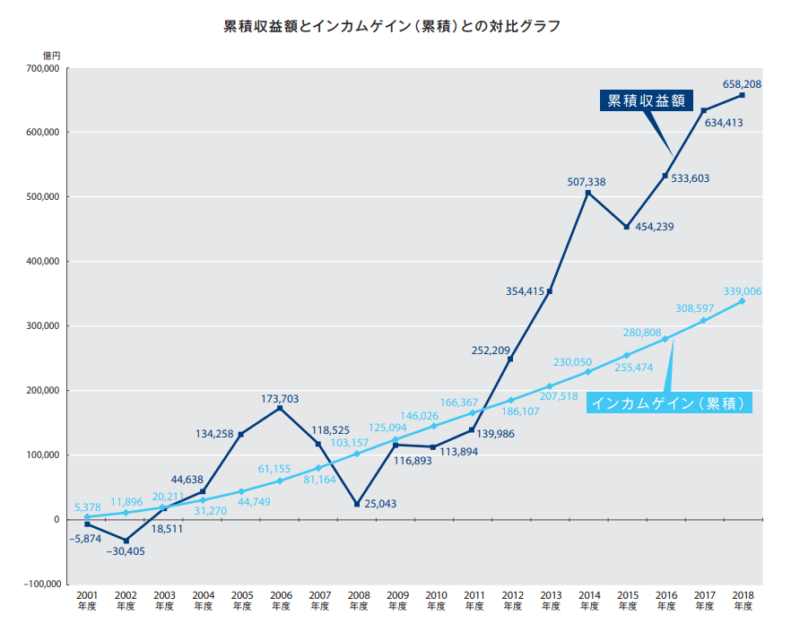

私たちの年金資産の一部を運用しているGPIFは、世界最大の投資家とも言われていますが、これまでの運用収益額のおよそ半分はインカムゲインによるものです(株だけに投資しているわけではありませんが)。

インカム収入は、累積で積み上がっていきますので、長く続けるほどにその複利効果は大きくなっていきますね。

個人投資家であっても、給料以外の収入源として「配当金」が毎年のように入ってくれば、それは大きな力となってくれます。

配当金をもらえると、やはり嬉しいものです。

配当金のデメリットは、受け取るたびに課税される点が挙げられますが、非課税投資のNISAや一定の年収までであれば配当控除を利用することで、課税のデメリットを小さくすることができます。

投資は続けることが大事

どの投資手法でも共通点を挙げるとすれば、

- 続けること

です。

続けていくことで、複利効果により、リターンが大きくなっていきますからね。

恥ずかしながら私は投資を辞めた時期があったので、その経験があるからこそ、今は長く続けられる投資を心掛けています。

どの投資手法が最も優れているかは分かりませんが、「続けていくこと」を考えた場合に、「続けられる投資」を選ぶべきで、それは自分に合った投資手法であるということですね。

投資に失敗はつきものですが、注文ボタンを押すこの手は紛れもなく自分の意志によるものであり、投資は自己責任。

自分で考え、自分で判断していくことが大事だと考えています。

他人の投資手法を批判することなく、保有銘柄の批判することなく、自分の好きな投資を続け、自分を信じて投資を続けていきたいものですね。

私もまだまだなので、日々勉強。

お互いがんばっていきましょう。

ではでは。

インデックス投資のおすすめ本はこちら。

個別銘柄のおすすめ本はこちら。

コメント