現金と投資の比率をどうすべきか?

悩みどころですね。

ふと、我が家の現金と投資比率はどうなっているんだろう?

他と比べて、合っているのかなというのを気になったので調べてみました。

多くの現金保有をすることがいいのか、どれだけ投資資金に振り向けていけばいいのか。

年代別の目安も示しています。

現金比率=年齢

現金比率と投資比率の割合は、実にシンプルです。

目安ではありますが、

というわけですね。

年齢別に見ていくと、当たり前ですが、若い人ほどに現金比率を小さくし、投資比率が高くなっています。

| 現金比率 | 投資比率 | |

| 20歳 | 20% | 80% |

| 30歳 | 30% | 70% |

| 40歳 | 40% | 60% |

| 50歳 | 50% | 50% |

| 60歳 | 60% | 40% |

あなたのポートフォリオはどのようになっていますでしょうか。

この機会に見比べてみてください。

我が家の現金:投資比率

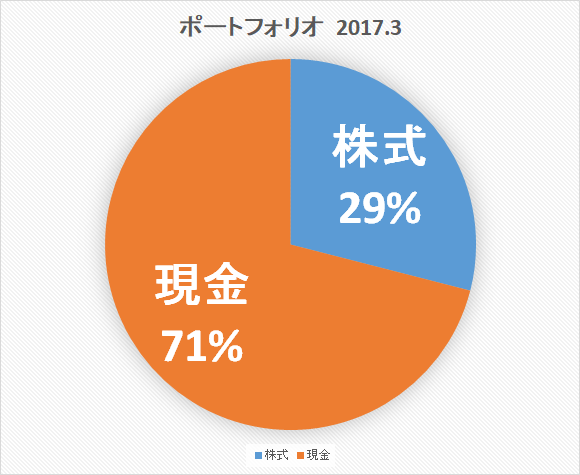

ちなみに、我が家の世帯単位での現金比率と投資比率を見てみました。

現金:株式 = 71%:29%

となっていました。

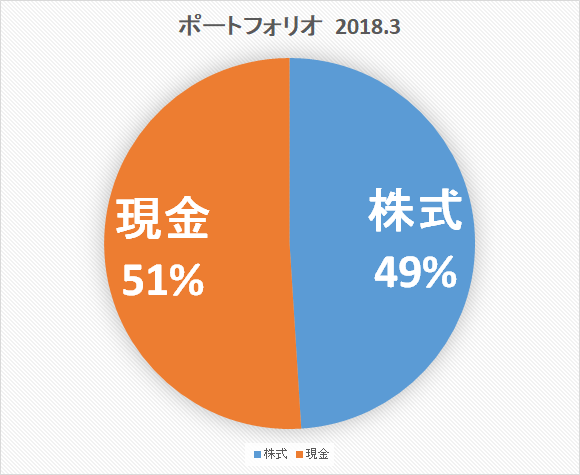

2018年3月末時点では、

現金:株式 = 51%:49%

となっています。

現金比率がグッと減って、株式比率が上昇しています。

ちょっと現金比率が小さくなってきたので、不安の芽が出てきました。

私の年齢が37歳ですので、さきほどの現金比率=年齢の式にあてはめてみると、

現金:株式 = 37%:63% 公式にあてはめた場合

となっていますので、まだまだ株式などリスク資産を買ってもいいってことですね。

ところが、現金のうち生活資金や教育資金を除いて見てみます。

現金:株式 = 40%:60% 実態

ほぼほぼ公式通りの割合となり、これ以上の投資資金への振り分けは、リスクオーバーと考えられます。

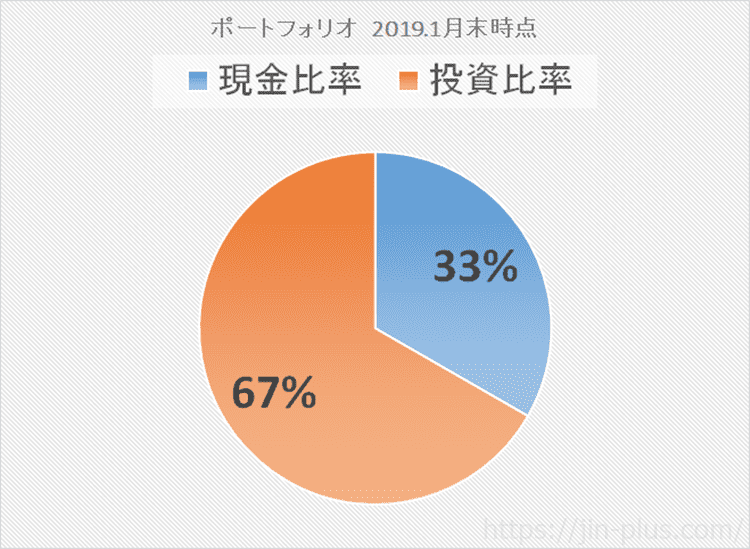

【追記】

株式投資を進めており、比率が逆転しました。

現金:株式 = 33%:67%

年齢的には、ほぼほぼ公式に近いポートフォリオ配分となっています。

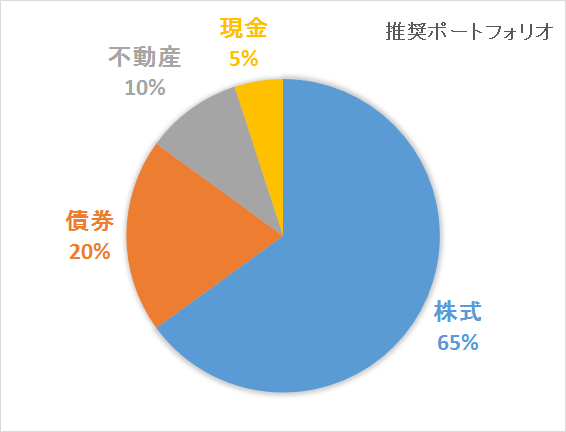

30代後半から40代前半の推奨ポートフォリオ

ちなみに、このポートフォリオになった理由を記しておきます。

約1年前に書いた30代のポートフォリオの記事において、「ランダム・ウォーカー」という投資本のバイブルみたいな分厚い本を紹介し、その本にある年代ごとの推奨ポートフォリオを書いています。

このときに、我が家はまだまだ株式資産に振り向けてもいいのではないか?ということをまとめていました。

「ランダム・ウォーカー」にある、私と同じ30代後半から40代前半は、株式65%、債券20%、不動産10%、現金5%というポートフォリオが推奨されていますね。

この推奨ポートフォリオにおいても、株式の割合は70%程度となっており、約1年かけて、投資資金を増やしています。

ほぼほぼ推奨ポートフォリオに近づいていますね。

30代であれば、金融資産の半分以上は投資資金に振り向け、将来のお金を増やす取り組みが重要だと感じます。

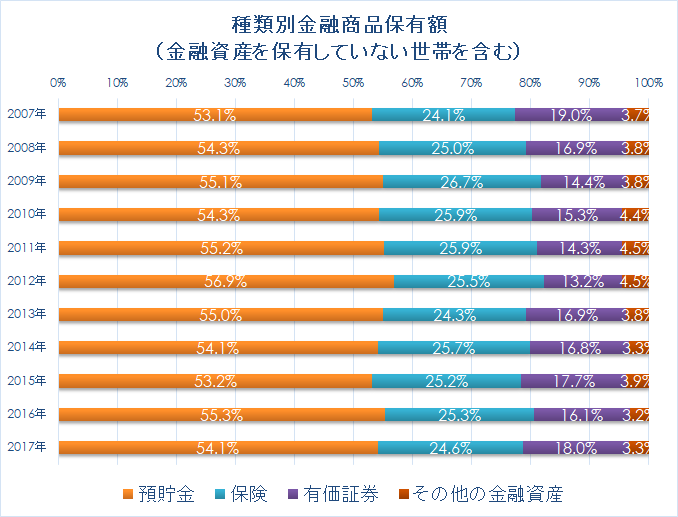

日本人の金融資産の割合

金融広報中央委員会「家計の金融行動に関する世論調査」[二人以上世帯調査]によると、日本人の金融資産のうち、55%が預貯金など現金で保有しています。

株式や投資信託などの有価証券は、16%程度とかなり低いですね。

100万円あっても、16万円しか投資に回していないわけです。

30代で見ると現金比率が59%となっており、有価証券はわずか8.4%です。

年齢=現金比率と照らし合わせると、随分と寂しいものですね。

資料:金融広報中央委員会「家計の金融行動に関する世論調査」[二人以上世帯調査](2016年/平成28年)ちなみにこの推移は、過去10年で見ていくとほとんど変わっていません。

政府が声高に、「貯金から投資へ」と叫び続けて、NISAやiDeCoなどの恵まれた制度ができているにもかかわらず、ほとんど変わっていない状況が見て取れます。

現金でもつことがもったいなく感じる

一定の現金を残しておけば、それ以上の現金を持つことがもったいなく感じます。

今の日本の銀行預金金利は、極めて低く、何も生まないからです。強いていえば、現金があるという安心感だけでしょうか。

年齢=現金比率の公式も参考になりますが、もちろんのこと、万人に参考になる公式ではありません。

最低でも6か月分の生活費は現金で保有しておくべきだと考えます。

また、それに加えて、将来のライフイベントに備えた、現金は持っておくべきです。

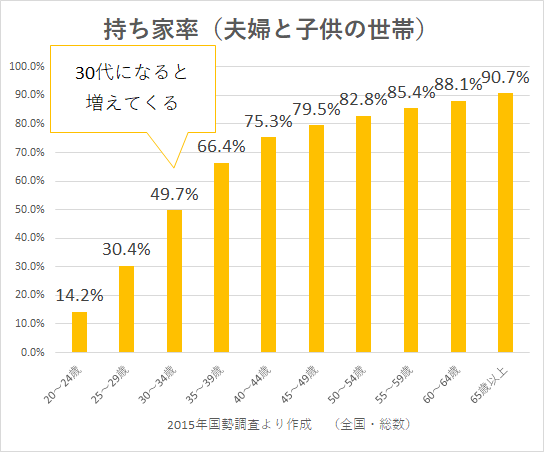

例えば、30代になると結婚する人が増え、子どもを持ち、マイホームを購入する世帯も増えてきます。

そうしたときには、現金が必要になるので、やみくもに投資資金に振り向けるべきではありませんね。

現金比率が高すぎると、機会損失が発生することになりますが、本来必要な現金にまで投資に振り向けるべきではないのです。

コツコツと積立投資はしておく

生活費6か月程度の現金をプールしておけば、あとはライフイベントを見据えながら、積立貯金の一部を投資に回すことが大事ですね。

投資するタイミングを分散しながら、コツコツと投資資金を増やしていくことが大事です。

一気にお金を増やそうとすると、それだけリスクを高めることになりますからね。

過去10年、積立投資をしていれば、2倍以上にお金が増えています。

参考 過去10年間、積立投資をしていたらどれだけ増えた?&楽天・SBIで積立投資の注文方法

我が家は、ひふみ投信や

セゾン投信など投資信託への積立投資をしながら、現金収入を増やすため配当金投資に力を入れています。

どんな投資方法がいいかは、それぞれによりますが、まずは少額でも始めることが大事です。

給料の頭打ち、手取りが減っているので、預貯金など現金だけではなく、お金を増やす取組みが欠かせませんね。

- ひふみ投信

セゾン資産形成の達人ファンド

- SBI 中小型割安成長株ファンド ジェイリバイブ(愛称:jrevive)(SBI証券 )

- 楽天全米株式インデックス(VTI)(

楽天証券)

配当金投資は、米国株などを購入しているので、SBI証券 を利用しています。

ではでは。

コメント