マイホームを購入するときに、親からなどから贈与を受ける場合、「住宅取得等資金に係る贈与税」といって非課税枠を使うことで、受ける側(受贈者)としてはマイホームの頭金に使えて、渡す側(贈与者)としては相続税対策にもなりますね。

相続税の非課税枠が下がったので、かなり敏感になっているようです。

今日は、マイホームの購入にあたって、贈与を受けた方の確定申告の書き方を解説します。

マイホームで贈与を受けても非課税枠があるから~・・・って思っていませんか?確定申告は必要ですからね!

マイホーム購入資金に贈与を受けた場合の特例とは?

正式な名称は「住宅取得等資金に係る贈与税」という制度になります。

平成29年であれば700万円(省エネ住宅であれば1,200万円)までの贈与が非課税となります。

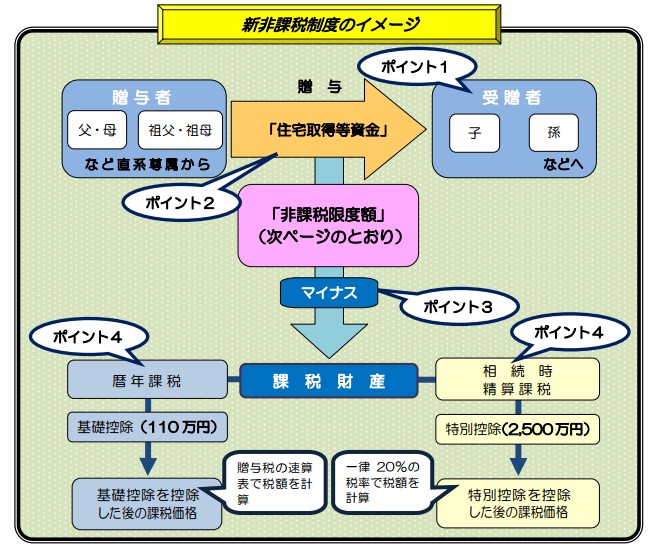

出典 国税庁「住宅取得等資金の贈与税の非課税」のあらまし(PDF)

- 平成28年以降は、700万円(省エネ住宅は1,200万円)

- 平成32年4月1日以降は500万円(省エネ住宅は1,000万円)

- 平成33年4月1日以降は300万円(省エネ住宅は800万円)

と徐々に贈与の非課税枠が縮小していくことになります。

ただし、予定通り消費税が10%に上がった場合は、贈与税の非課税枠は拡大します。

消費税が上がってほしいかはどうかは、個人的には微妙ですが、贈与税の特例で言うと増税したほうがメリットはあるというわけです。

注意点としては、個人の所有する中古物件を買う場合は、消費税はかからないので、消費税が上がろうが上がるまいが関係ないので、贈与税の非課税枠は当初のとおりとなります。

贈与の特例はいつで判断するの?

平成27年にマイホームの契約をして、平成28年に贈与を受けたとします。

一見、贈与を受けた平成28年の贈与税非課税枠が適用・・・?って思いますが、違います。

契約した年の贈与税非課税枠が適用されるので、マイホームで贈与を受ける予定の方は、注意しておいた方がいいと思います。

あれ?贈与税かかっちゃったってなると目も当てられないですからね。

110万円との併用はできる?

贈与税は、通常非課税枠として110万円の基礎控除があります。毎年110万円までは、贈与税がかからないのです。

マイホームの贈与と、併用することができます。

なので、マイホームの贈与非課税が1,000万円の年だと、合計1,110万円までが非課税となるわけですね。

相続税清算課税制度と併用できる?

これも、併用することができます。

ただし、贈与税110万円の基礎控除との併用はできません。

この制度は、2,500万円まで贈与が非課税になるのですが、相続時に贈与した金額を合わせて相続税を計算するので、複雑になります。

税務署に聞くと、住宅取得等資金に係る贈与税 ➡ 贈与税基礎控除 ➡ 相続税清算課税制度の順に考えるといいとのこと。

どんな人が対象?

どんな人も贈与を受けても対象になるわけではありません。

- 贈与を受けた時に贈与者の直系卑属であること

- 贈与を受けた年の1月1において20歳以上であること

- 贈与を受けた年の合計所得金額が2,000万円以下であること

- 住宅取得資金の贈与であるので、贈与を受けた年の翌年の3月15日までに住宅を取得し、居住すること(または確実に見込みがあること)

日本国内で住んでいることが前提です。

No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

直系尊属とは、贈与を受けるあなたのお父さんやお母さん、おじいちゃんやおばあいちゃんです。

あなたの配偶者の親は関係ありません。

直系尊属かどうかは、戸籍謄本で確認されますよ。

ちなみに、戸籍謄本(全員)、戸籍抄本(その人)とありますが、戸籍謄本をとっておきましょう。

あなたが結婚して、新しく戸籍を作っている場合は、おじいちゃん・おばあちゃんとの関係が分からない場合があるので、お父さん・お母さんの戸籍謄本を取得しましょう。

亡くなっている場合は、除籍謄本になります。

贈与者が確定申告までに亡くなった場合は?

不幸にも、確定申告までに贈与者が亡くなった場合でも、贈与の非課税枠を使うことができます。

確定申告も通常通り申告します。

相続税の課税価格に加算する必要もありません。

➡ 国税Q&Aより

➡ 国税庁サイト 70の2-14参照

住宅取得等資金の贈与税の非課税の適用を受けるためには、贈与税の期限内申告書に、措置法第70条の2第1項の規定の適用を受ける旨を記載し、計算明細書等の一定の書類を添付する必要がある(措法70の2⑦)。

このことは、住宅取得等資金の贈与をした者が当該住宅取得等資金の贈与をした年中に死亡した場合も同様である。

父と祖父から贈与を受けることはできる?

受贈者(贈与を受ける人)一人当たりの非課税枠内であれば、贈与税は非課税です。

マイホームの要件

マイホームにも要件があります。

どんな物件でも適用になるわけではないんですね~。

| 非課税を利用できる要件 | |

|---|---|

| ① | 床面積50m2以上240m2以下 |

| ② | 新築 |

| ③ | 20年以内に取得された住宅(耐火建築物は25年) |

| ④ | 耐震基準適合証明書または住宅性能評価書により証明できること |

詳細は国税庁のサイトが参考になります。

公式 No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

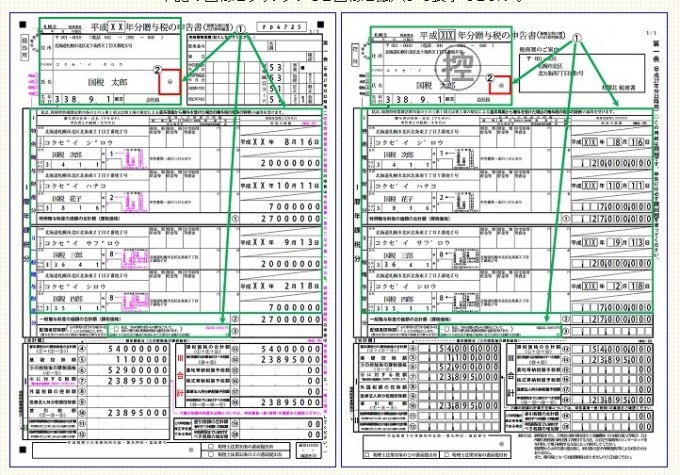

贈与税の確定申告の書き方

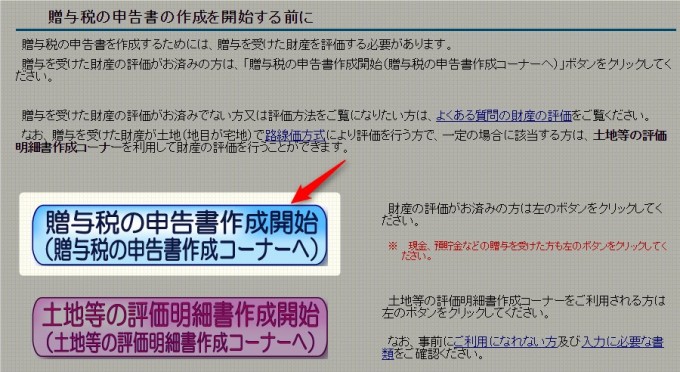

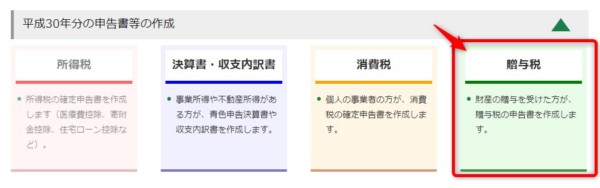

まずは、国税庁の確定申告コーナー(令和2年分 確定申告)にアクセスして、申告書を作っていきます。

入力していくだけなので、便利です。自分で手書きしたい場合は、こちらに様式(国税庁)があります。

まずは、贈与税コーナーにアクセスします。

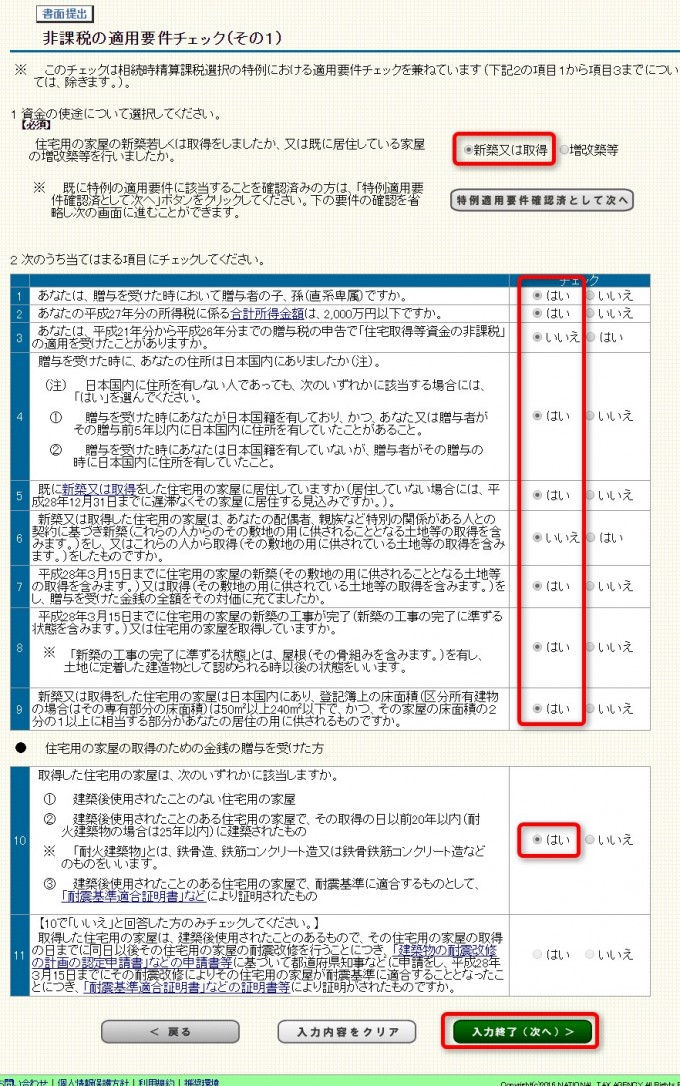

※ 画像は平成27年分ですが、平成30年分でも方法は同じです。

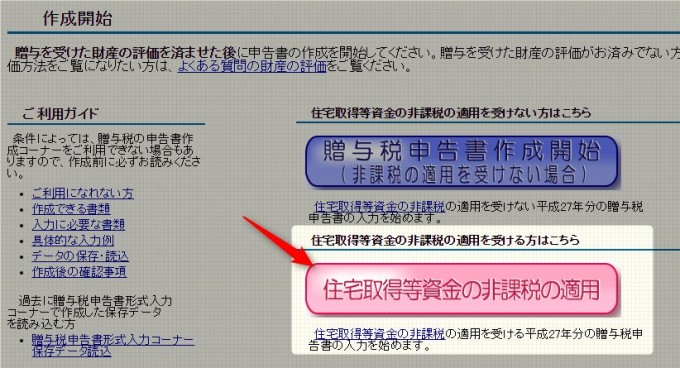

今回は、マイホーム購入資金のために資金贈与を受けていますので、「贈与税の申告書作成開始」を選択します。

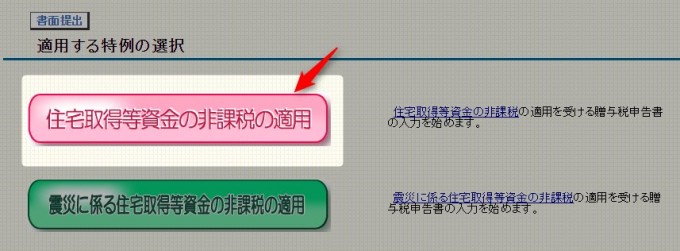

「住宅取得資金の非課税の適用」をクリックします。

新築または取得(もしくは増改築等)と、あなた自身のケースに当てはめてチェックを入れます。下のチェック欄は全部「はい」にします。

※「いいえ」があると贈与の非課税枠を使えません!

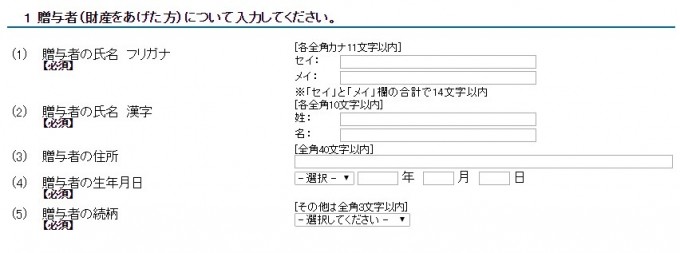

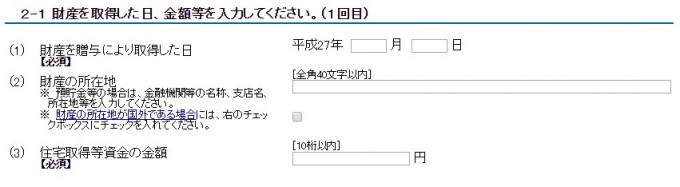

贈与した方の情報を入力

贈与をした方(父・母・祖父・祖母)の情報を入力していきます。いつ、いくらもらったかも入力必要です。

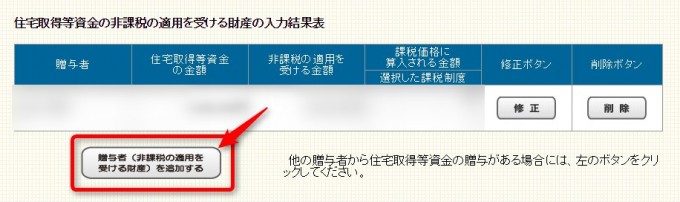

非課税枠内であれば、複数の人から贈与を受けても非課税になります。2人以上の方から贈与を受けた場合は、「追加ボタン」を押せば、先ほどと同じ画面になりますので、同じように入力していきます。

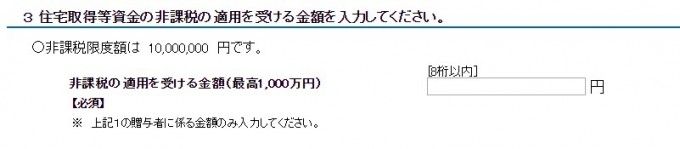

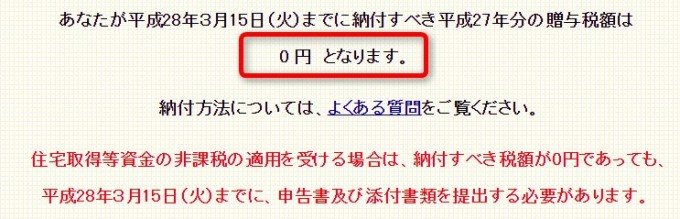

入力が終わると、非課税枠の範囲内であれば、贈与額は0円です!ってでてきますよ。

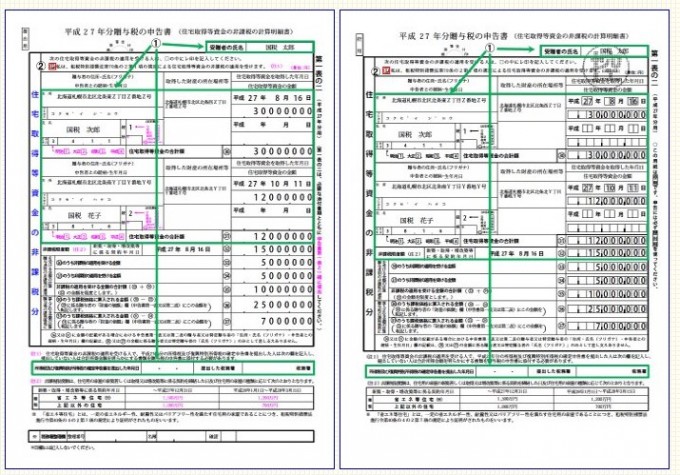

基礎控除110万円と併用する場合

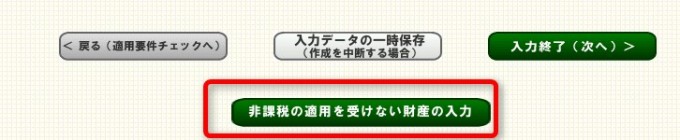

基礎控除110万円も併せて申告する場合は、「非課税の適用を受けない財産の入力」をクリックします。

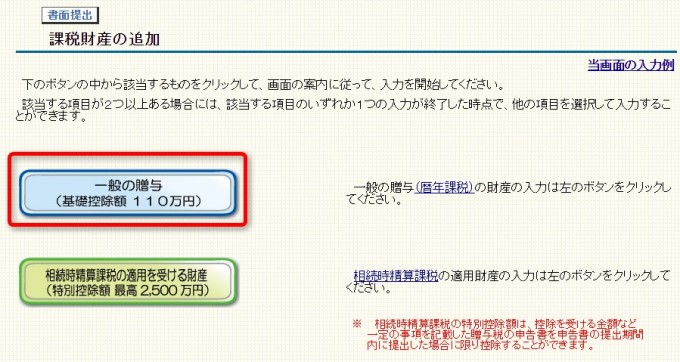

「基礎控除額110万円」を選択します。

相続時精算課税を受ける場合は、下段のボタンをクリック。

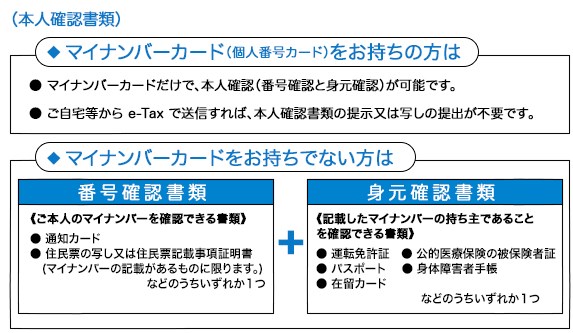

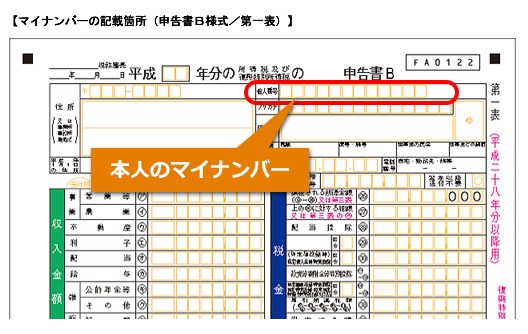

(上記画像は、平成28年確定申告の時ですが、平成30年確定申告の時も基本的に同じです。マイナンバーの登録が追加されています。)

国税庁 令和2年分 確定申告

確認しておこう

- 贈与税の申告書 第一表

- 贈与税の申告書 第一表の二

が確定申告の書類になりますので、最後は「押印」をしておきましょう。

金額に間違いがないかチェックですよ。

必要書類

- 受贈者の戸籍の謄本又は抄本(居住用不動産又は金銭の贈与を受けた日から10日を経過した日以後に作成されたものに限ります。)

- 控除の対象となった居住用不動産に関する登記事項証明書

- 受贈者の住民票の写し(控除の対象となった居住用不動産を居住の用に供した日以後に作成されたものに限ります。

- 新築物件の場合は、源泉徴収票(原本)

- 新築にかかる工事の請負契約書の写し又は売買契約書の写し

そのほか、省エネ住宅などは住宅性能評価書の写しなど別途書類(PDF)が必要です。

贈与税の申告期限

- 平成29年分の贈与税の納期限は、申告書の提出期限と同様令和3年2月16日から令和3年4月15日まで

- 納付が期限に遅れると、納期限(令和3年2月16日から令和3年4月15日)の翌日から納付日までの延滞税を併せて納付する必要があるので注意しましょう。令和3年2月16日から令和3年4月15日までに申告し、遅れて納付した場合の延滞税の割合は次のとおり。

- 平成31年 3月16日から同年5月15日までの間

- 年「7.3%」と「特例基準割合+1%」のいずれか低い割合

- 平成31年 5月16日以降

- 年「14.6%」と「特例基準割合+7.3%」のいずれか低い割合

国税庁 延滞税について

マイホーム購入は予算が大事

マイホームは予算が大事です。

そのときに、親や祖父母から資金援助があれば助かりますね。

頭金を多く入れることができれば、借入金額を抑えることができますし。

贈与の非課税の範囲内であっても、確定申告が必要なので忘れないようにしましょう。

また、贈与を受けた年、ではなくて、マイホームを契約した年の非課税枠が適用されるので、そこも抑えておきましょう。

税務署に確認したこと

最後に税務署に確認したことを書いておきます。

我が家はもともと、私の単独所有の予定でしたが、配偶者の親から贈与を少し頂けることになったので、「単独所有 から 共有」に変更をしています。

贈与の申告書では、契約日を記載する欄がありますが、契約者を変更している場合、どうなるか?というものです。

具体例を書きます。

【事例】

- H27.1.25 契約(単独所有)

- H27.5.31 配偶者が贈与を受けることになる

- H27.6.30 「買主を変更する覚書」を締結 → 共有に

この場合、契約日は「H27.1.25」でしょうか?「H27.6.30」でしょうか?

答えは、贈与を受けた人が契約した日です。

事例では、「H27.6.30」になります。ただこれは忘れてもらって結構です。

贈与の判定日の考え方が変わったからです。

2016年以降は契約日によって非課税贈与額が変わってきます。

【事例】

- H27.10.25 契約(単独所有)

- H28.1.31 配偶者が贈与を受けることになる

- H28.6.30 「買主を変更する覚書」を締結 → 共有に

この場合、契約日が「平成27年」と「平成28年」とまたがることになりますね。

こういう場合は、非課税にできる贈与額が変わってくるので注意が必要です。

契約日で判定することになったのは、それまで明確な基準がなく、あいまいだったため、明確化したようです。

ではでは。

※ 疑問点は税務署にご確認ください。

今は金利も低いので、借り換えのメリットを受けるチャンスです。

➡ 住宅ローン金利が変わらないフラット35への借り換えポイントとは?

コメント