日本経済新聞の記事に「住宅ローン 完済年齢上昇」というものがありました。

私は自分が住宅ローンを使っていることもあって、住宅ローンには肯定的です。

老後の住居費圧縮も考えると、住宅ローンを使って住居費を減らしておくことは大事な選択肢だと考えています。

住宅ローンで大事なのは「完済年齢」です。

35歳で35年で借りれば、70歳。70歳が完済年齢です。

住宅ローンのメリットはありますが、甘い試算で買ってしまうと、将来後悔の種となりかねませんね。

住宅ローン 完済年齢が上昇している

フラット35を手掛ける住宅金融支援機構の調査を日経が調べたようです。

自分が調査結果を見ると、見つけられなかったけど・・・汗

さて、その調査をした結果をまとめます。

- 完済年齢 2000年度 68.3歳 → 2020年度 73.1歳

- 借入時の年齢 2003年度 37歳 → 2020年度 40.4歳

- 借入額 2003年度 1900万円 → 2020年度 3100万円

- 60歳時の住宅ローン残高 2003年度 700万円 → 2020年度 1300万円

私も完済年齢が繰上げ返済をしない場合、69歳ですので、リスクは高めです。

晩婚化で家を買う年齢が上がっていることもあります。

貸す側は老後に収入が細ったときの返済方法のことなんて考えてくれませんので、借りる私たちが知識を付けて、お金を借りることを考えなければなりませんね。

完済時の年齢を85歳未満に引き上げる例もあるようですが、

普通のサラリーマンが細った老後収入で住宅ローン返すなんて相当厳しいですからね!

年金いくらもらえるか計算していますか?

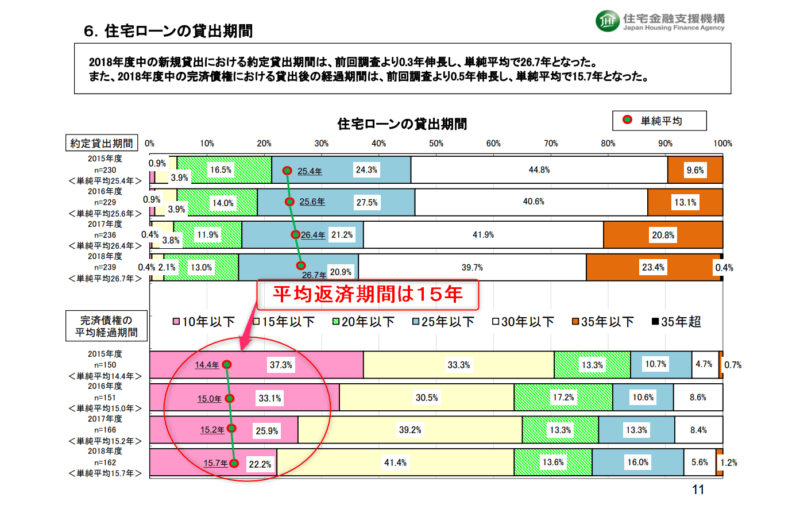

平均返済期間は15年

完済時の年齢は上昇していますが、今のところ、住宅ローンの平均完済期間はわずか15年です。

そう!

みんな繰上げ返済がんばっているんですね。

今なんて住信SBIネット銀行 ネット専用住宅ローンなど、変動金利で0.4%でお金を借りることができますので、住宅ローン減税1%を考えると、実質お金を借りてお金をもらえる状態も可能です。

低金利のメリットを活かすこともできるので、住宅ローンメリットはあると言えますね。

退職金で返済しようとは思うなかれ!

退職金で返済しようと思ってたけど、退職金出なかった・・・

ってこともあるわけなので、将来のお金を充てにしすぎることは危険です。

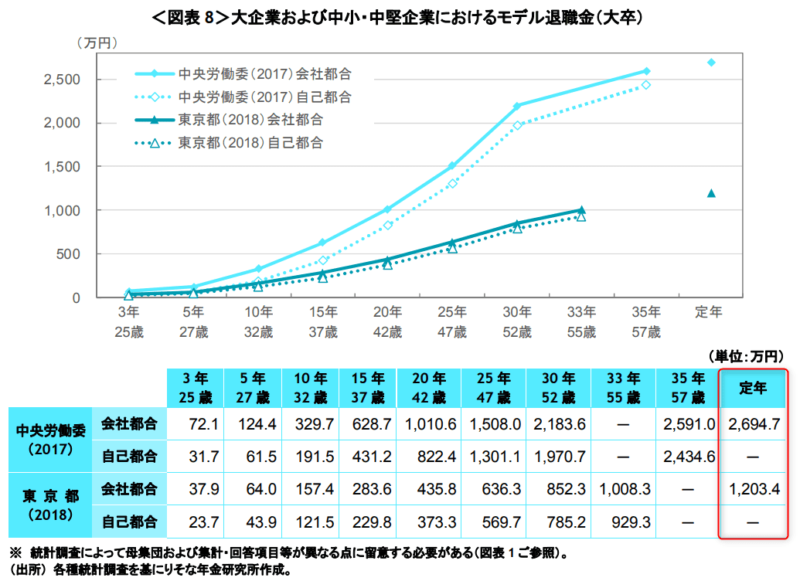

どのくらい退職金がもらえる予定ですか?20年後も、30年後も同じ水準??!!

今の退職金事情は、

大企業であれば2,694万円!

中小企業は1,203万円!

だそうです。

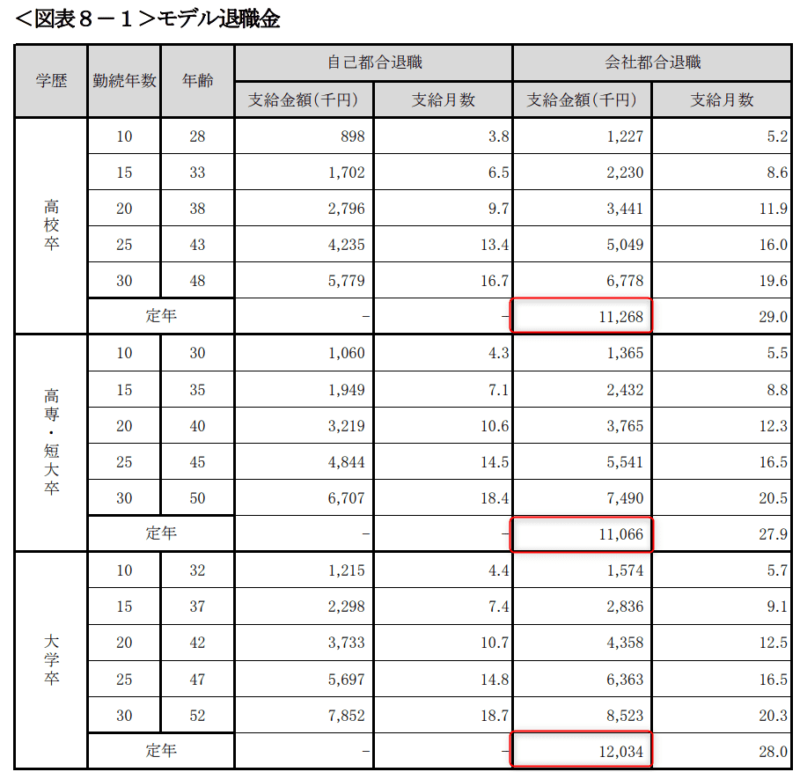

東京都の調査によると、高卒であれば1,126.8万円、大卒が1,203.4万円となっています。

日経が調べたところ、60歳時の住宅ローン残高は1,300万円だそうですので、退職金でおおくを使ってしまいかねません。

また、老後の資産にも影響が出ますね。

もちろん、これは統計の話なので、お金を借りるのであれば、自分自身でシミュレーションをすることが絶対条件と言えるくらい大事です。

住宅ローン以外にもお金はかかります

これは住宅ローンのみの話なので、戸建てであれば外壁の補修などで30年間で800万円程度は自分で用意しなくてはなりません。

もちろん、浴槽やトイレなどの設備も悪くなりますので、取り換え費用がかかってきます。マンションも同じ。

住宅ローンを返済しながら、教育費やら老後資金を貯めながら、家の補修費、設備費用などを貯めていくことが必要です。

家ってお金がかかりますね。。。

家を買うメリット

快適な住まいで生活できる点はもちろんですが、お金の話だけをすると、

住宅ローン完済後の住居費圧縮

は、収入が細る老後には大きなインパクトを持ちます。

管理費や固定資産税など、物件にもよりますが、月5万円もかからなくなります。

賃貸物件であればどうですか?

もし、大家に退去を言われた場合の次は借りる費用は?

地域、物件にもよるので一概には言えませんが、私は、ローン完済後は圧倒的に賃貸より安い住居費になることが分かっているので、住宅ローンを利用することを決めました。

また、住宅ローン残高の2倍の価格で売却できる状態なので、実質的な住居費はゼロとも言えます。

これがマイホームの強みでもありますね。

住宅ローンを利用するときは必ずシミュレーションを

住宅ローンを借りるとマイホームが手に入ります。

ただし、住宅ローン以外にもお金がかかります。

- 管理費

- 修繕積立金

- 設備取り換え費用(浴槽、トイレなど)

- 固定資産税

こうしたお金も住宅ローンにプラスしながら、「貸してくれるから」というだけで借りるのは愚かな行動です。

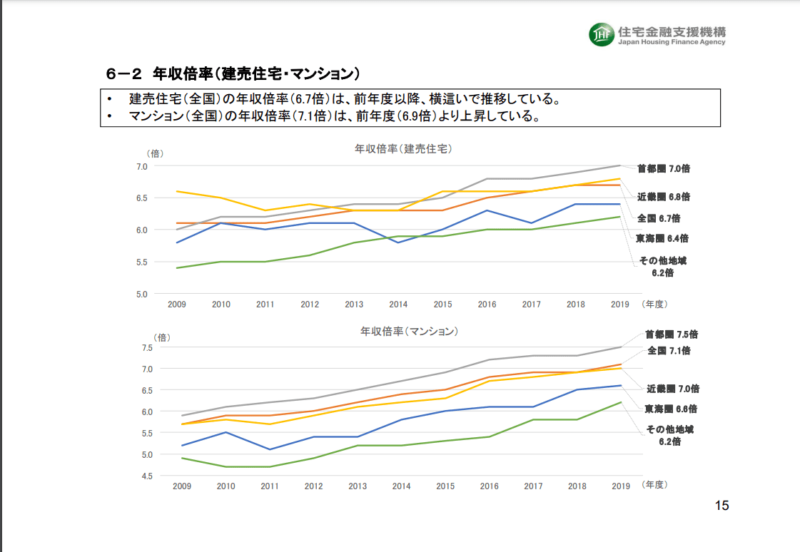

最近の住宅ローンは年収の7倍前後も借りる例が多いようです。

平均的な年収で考えると、7倍は借り過ぎと言えるでしょう。

甘い試算は、将来の後悔の種になりかねません。

住宅ローンを借りるメリットは大きなものがあります。

- 快適な住まい

- 完済あとの老後収入でも耐えられる住居費

- 立地や学区などが良ければ売却・賃貸の選択肢(キャッシュを生む)

老後の年金収入は、夫婦で23万円程度です。

老後に、賃貸で10万円も家賃を払うのは無理と思ったので、住宅ローンの選択肢を考えました。

住宅ローンを借りる際には、業者や貸し手の意見だけでなく、自分で収支シミュレーションをすること。

お金の流れを可視化することで、借りる目安を考えるきっかけになりますね。

今の低金利はあり得ないくらい低いので、正直かなりうらやましいです・・・。

ではでは。

コメント