昨年は収入がなかったので気にしなかったですが、ありがたいことに今年の副収入を考えると所得税の確定申告をする必要があります。

年間20万円を超える所得がある場合は、所得税の確定申告は必須です。

この所得は、収入から経費を差し引いたもので20万円を超えるかどうかで判断するわけですが、うん、そう「経費」ってなんなのさ?

ってことで、最近ちょくちょく勉強している次第です。

当然経費が多ければ多いほど、所得は減りますので納める所得税も減るわけなんで。

とは言っても、大きな出費もないのでさしたる経費は見当たらないわけなんですが、その中でも一番大きな出費がパソコンです。

そう、パソコン購入費も経費になるんですよね。

ところで、パソコンの経費ってどうやって計算するの?

10万円以上のパソコンは経費としてどう計上する?

PIX1861 / Pixabay

前提条件ですが、年間65万円の控除を利用できる青色申告の届け出はしていないので、白色申告として考えています。

10万円未満なら消耗品費として一括計上が可能

まず、パソコンの購入価格が10万円未満の場合は、消耗品費に区分されるのでその年の経費に一括計上することができます。

一括計上ってのは、要は収入が20万円であれば、パソコン経費99,999円までをその年に経費として差し引けるってわけです。

20万円-99,999円=所得100,001円となるので、この場合は年間所得が20万円を超えないので、所得税の確定申告は不要となるわけですね。

10万円未満かどうかは、かなり大きな分岐点となるわけです。

10万円以上のパソコンはどうなるの?

10万円以上のパソコンを買うと(私はこれにあたるわけですが)、長期にわたって使用が可能な資産ということで、使用可能と思われる年数にわたり、徐々に経費として落としていく方法を取る必要があります。

これを、減価償却費っていうわけですね。

企業の場合は、この減価償却費ってかなり重要ですが、私みたいな個人の場合は少々手間でございます。

だって、来年も所得があるかわからないんだから、消耗品費のようにその年に一括経費として計上できるほうが楽ちんです。

減価償却ってなに?

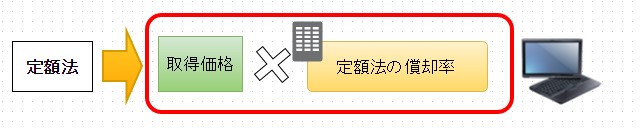

減価償却ってなんなのさ?ってことなんですが、個人の場合は、毎年一定額を経費として計上していく定額法というのを使います。

ほかに定率法といって「率」で経費を算出する方法もありますが、個人の場合は税務署に届け出がいります。

定額法でしておけばいいと思います。

この定額法ですが、法定耐用年数ってのが決まっています。

要は、パソコンなら4年、複写機なら5年などあらかじめ何年で割ったらいいのか決められているんですね。

一覧表はこれ、です。国税庁のサイトです。

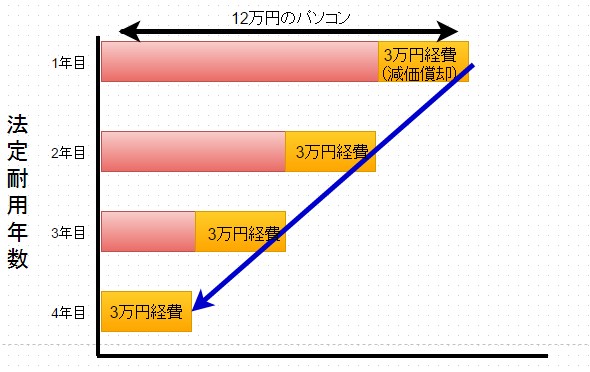

パソコンは、法定耐用年数「4年」なので4年で分割して経費にしていきます。

ちなみに、私は12万円のパソコンを購入しているので1年に3万円を経費にすることになります。イメージはこんな感じ。

12万円のパソコンを4年間かけてゼロにしていくという感じですね。これが減価償却の考え方です。

一括償却資産を活用できる?

4年間かぁーということで、1年当たりの経費額を大きくできないかと色々と調べていますと「一括償却資産」という考えをとることもできるようです。

白色申告でもOK。

一括償却資産(いっかつしょうきゃくしさん)とは、取得価額20万円未満の減価償却資産の取得を行い、当該資産を3年間にわたって税務上の一括均等償却をする際に計上する勘定科目を指す。引用-ウィキペディア-

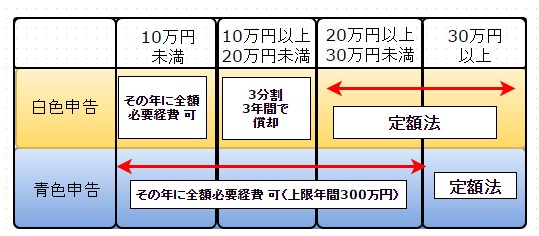

白色申告者の場合、10万円以上20万円未満であれば一括償却資産を使って、3年間で3分割して経費に計上ができます。このサイトがわかりやすいです。

参考:一括償却資産・少額減価償却資産・固定資産の違いを徹底解説|経理・税務の基本知識

今回の12万円のパソコンは3分割して、年間4万円の経費としてすることができますね。たった1万円上がるだけですが、3年で済むというのは個人的にメリットです。

青色申告者なら特例が使える

ちなみに20万円以上30万円未満の資産でも、「少額減価償却資産」という方法が可能です。

これは、30万円未満の資産であれば購入した年度に全額経費として計上可能という制度です。白色申告者は使えないです。

青色申告をする必要があります。

これは、年間300万円まではこの制度を利用できます。こうして考えると青色申告のメリットってかなり大きいですね。

まとめるとこんな感じ。

| 経費としての考え方 | |||

|---|---|---|---|

| 区分 | 費用 | 一括償却資産 | 少額減価償却資産 |

| 10万円未満 | ○ | ○ | ○(青色) |

| 10万円以上~20万円未満 | × | ○ | ○(青色) |

| 20万円以上~30万円未満 | × | × | ○(青色) |

| 30万円以上 | × | × | × |

まとめると

10万円未満であれば文句なくその年に経費として計上できるわけです。

10万円以上の資産の場合は、白色申告は定額法に基づき毎年減価償却する方法をとることになります。

ただし、10万円以上20万円未満であれば一括償却資産として3年間で3分割して経費計上することができます。

白色申告の場合は、20万円以上の資産は定額法のみが選択肢となるわけですね。

パソコン12万円(ウイルスソフト込み)ですが、セットとして考えることができるので(ほかにはキーボードとか)12万円を3分割する方法で経費計上を3年間にわたってすることになりそうです。

個人ブロガーはこれでいいのか?

と、思ったんですが、パソコン12万円を全額経費計上できるのか?

ってことなんです。

結論から言うとできないですね。

私が購入したパソコンは、残念ながらブログ専用ではありません。

ここでは分かりやすくブログを事業として例えると、プライベートでの利用もあるので、12万円全額を経費として考えることができないようです。

事業とプライベートを按分(あんぶん)する必要があるようですね。

按分するってどういうこと?

按分ってどういうことかというと、法律に決められたルールもないようなので、このパソコンを事業とプライベートでどのくらいの割合で利用しているかってことを考えればいいようです。

あくまで税務署が納得できるものじゃないとダメみたいですので、このパソコンは100%ブログにしか使っていません!というのは無理ですね。

ほぼ9割がたブログにしか使っていないんですが、安全を見ると7:3くらいが妥当なラインというとこでしょうか。

12万円のパソコンだと7/10(70%)を乗じて、84,000円が経費として計上できそうです。

これを3分割して(取得価格は10万円を超えているので)、年間28,000円が経費としてすることができますね。

これを3年間計上していくわけです。

按分できるものは意外に多い

ちなみに、家賃や住宅ローン(元本返済額は按分不可、経費計上するとローン減税も減る)、電気代や水道代、ガス代、インターネット料金なども按分できるみたいですね。

ブログなので、電気代とインターネット代も按分して経費を算出することができそうです。

この場合は、パソコンと違って電気代はほとんど生活するために使っているので10%くらいは経費にできるのかな。

インターネットは逆にパソコンと同じで70%を計上してもいいかもしれません。

また、名義がパートナーであっても、経費計上可能です(税務署確認済)。

按分する場合は、きちんとルール化しておく必要があるようですね。

統一的なルールを作っておく必要があるでしょう。

所得税って奥が深い

税金の勉強って骨が折れますが、楽しいですね。サラリーマンも所得税のことは知っておくべきだなぁと思いました。

ということで、今は確定申告に向けてちょくちょく準備をしているところです。

パソコンは経費として計上しましょう!

そして、10万円未満のパソコンを買うほうが経費計上は楽ちんです。

こうした経費管理はクラウド会計を利用すると便利です。

マネーフォワード クラウド確定申告やfreeeが評判いいみたいですね。私も使っています。

これ、超ラクちん、便利です。

特に、freeeは圧倒的なシェアを誇っています。

スマホアプリの使いやすさも考えると、ダントツの使いやすさかなと。

参考 会計ソフト「マネーフォワード クラウド確定申告」に登録してみた。無料会員でやってみたその感想。

参考 青色申告をするための申請期限はいつまでなの?65万円控除で節税メリットを受けよう

では、また。

コメント

[…] 参考 所得税の確定申告する際に、10万円以上のパソコンは必要経費になるの? […]

[…] 所得税の確定申告する際に、10万円以上のパソコンは必要経費になるの? […]

いつも楽しく拝見しております。

節税でパソコンを購入して経費計上にしたいのですが、税込みと税抜きの考え方はどうすればよいでしょうか?

欲しいパソコン税込みだと10万円を少しこえてしまい、悩みどころです。

さかやんさん

コメントありがとうございます。

税込で経費計上している場合は税込、そうでない場合は税抜きで計上されるといいと思います。

私は税込みでしているので、税込で判断しています。

よろしくお願いします。