暴落が来るたびに、キャッシュポジションの重要性を感じます。

一方、株価が上がっていると、キャッシュポジションが厚すぎると「機会損失感」がすごいので、それはそれで精神的にもきついものがあります。

もちろん、資産を減らすよりは何倍もマシなのですが。

株価が下がった時は、やっぱり気分的にもしんどくなりますが、

言い聞かせていることがあります。

株価が大きく下がっても、業績も下がっているわけではない

保有株を見渡してみるいい機会ですね。

四季報も出ていますし、厳選して投資した銘柄であれば、簡単に手放さないことも大事だなと思います。

株価が下がっても気にせず保有したい銘柄

今回の四季報から、株価が下がっても気にせず、いや、むしろ下がった時に買いに行きたいと考えている銘柄をピックアップしたいと思います。

私は資金の関係もあるので、端株からコツコツ買っています。

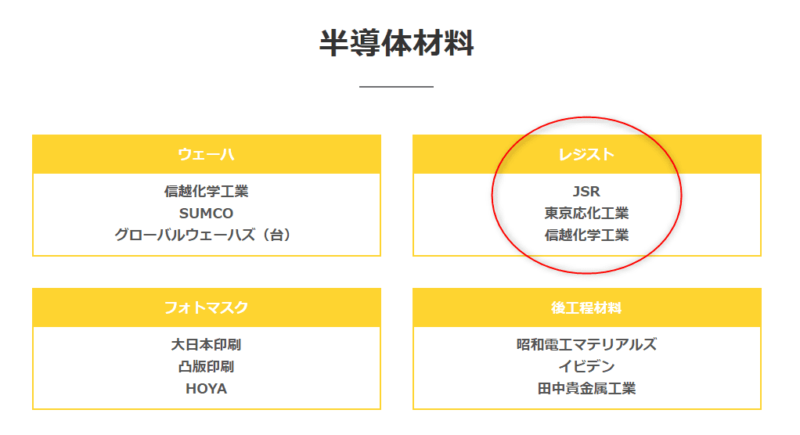

日本経済新聞(9月20日朝刊)では、”半導体は「コメ」ではない「心臓」だ”という記事がありましたが、半導体関連の銘柄は、今後も期待できる分野ですね。

AI、IoT、5G、自動運転、EV、AR/VRなど半導体が必要な分野を取り上げたらキリがありません。

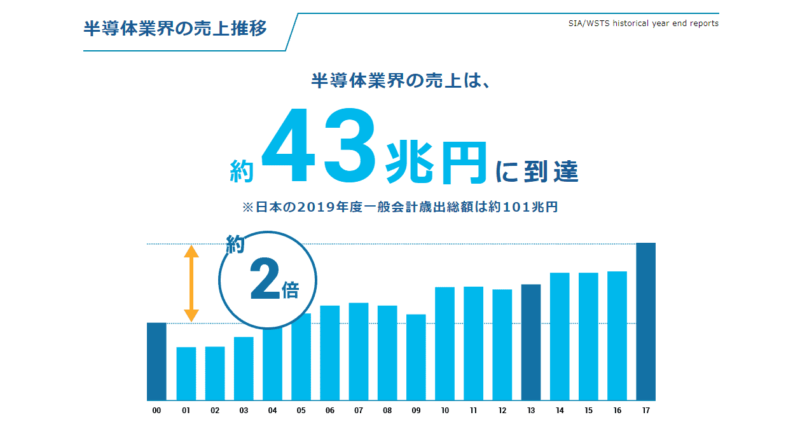

半導体業界の売上高は約43兆円と増加の一途を辿っています。

2020年の経済産業省の資料によると、半導体などに使われる先端素材で世界シェア60%以上の品目が日本勢で70種類もあるようです。

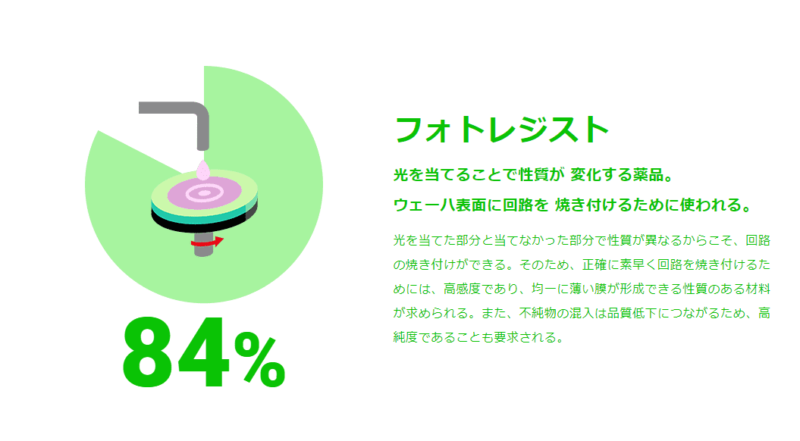

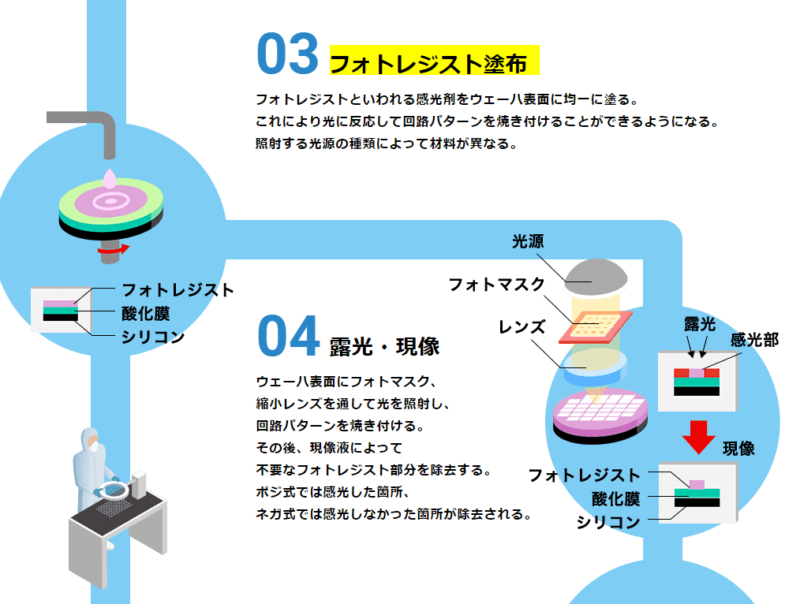

半導体回路形成に欠かせないフォトレジストで日本勢は世界シェア約9割を握っており、その代表企業がJSR(4185)や東京応化工業(4186)ですね。

フォトレジストは、微細化にあたっても必要な薬品であり、欠かせない半導体材料ですね。

半導体ってすごいね!

レジストで高シェアの2社を取り上げます!

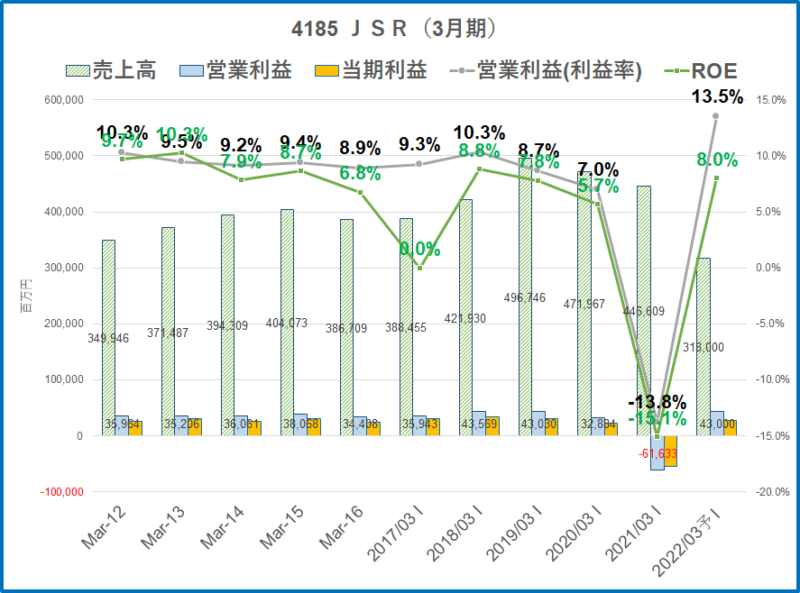

JSR(4185)の業績推移

合成ゴムの国内トップメーカーであり、半導体材料メーカーでもありますね。

次世代EUV用メタルレジストメーカーの米Inpria社に追加出資し買収したことで、今後需要が拡大が予想されるEUV市場でのキープレーヤーですね。

業績面も見ておきましょう。

今年度はV字回復しており、利益率も過去最高圏ですね。

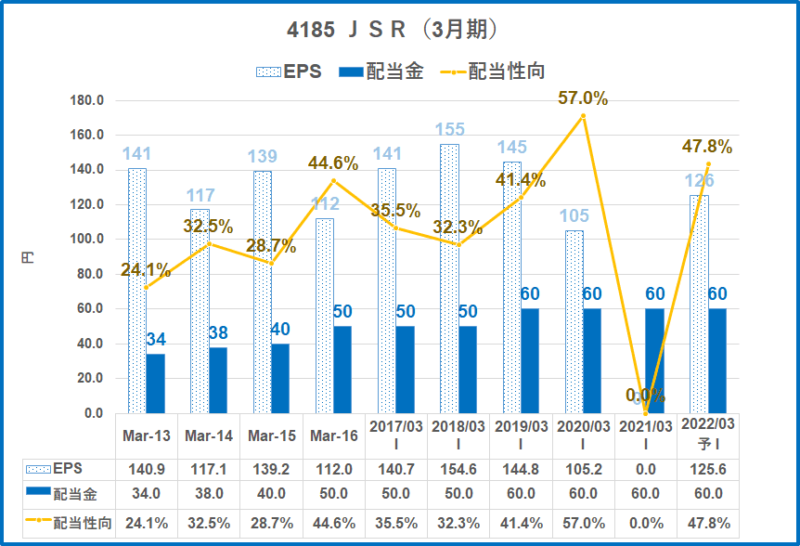

配当金は、安定して出しています。

やや増配は積極的ではありませんが、業績拡大に伴って増配を期待したいところ。

指標面をまとめています。

| 株価 | 4,355円 | |

| PER(予) | 34.67 | ROE↓ |

| PBR(実) | 2.80 | 8.0% |

| 配当利回り(予) | 1.4% | ミックス係数↓ |

| 配当性向 | 47.8% | 97.17 |

| 営業利益率(予) | 13.5% | DOE↓ |

| 営業CFマージン | 15.8% | 3.8% |

| 自己資本比率 | 49.6% | CCC↓ |

| ネットD/Eレシオ | 0.20 | 70.9 |

財務面も鉄壁でかなり魅力的ですね。

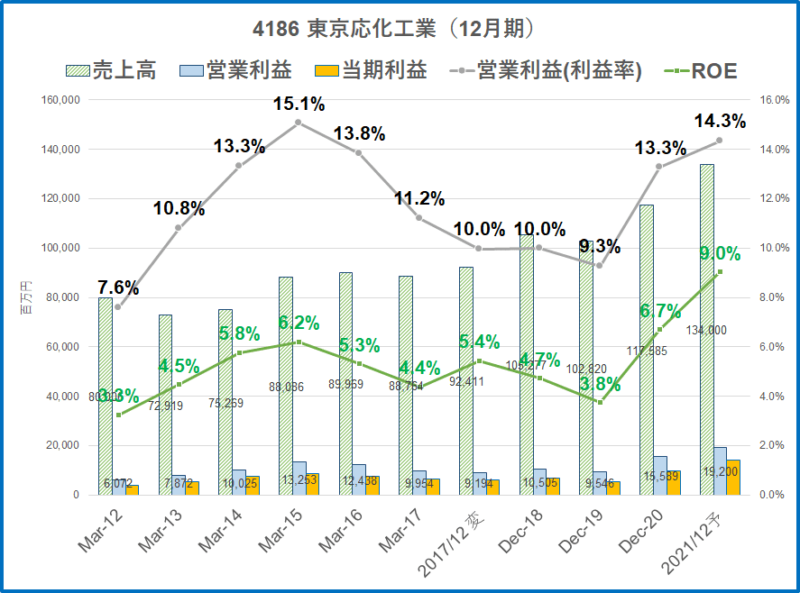

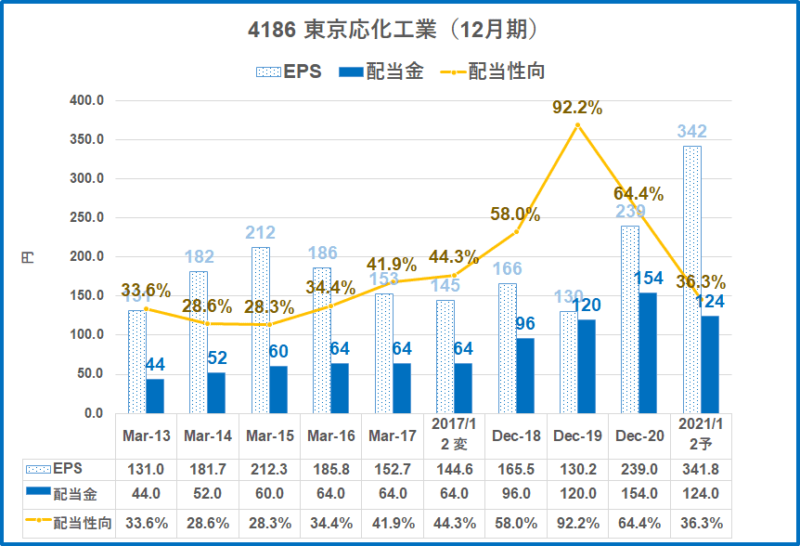

東京応化工業(4186)の業績推移

半導体やTFT液晶の製造に使用するフォトレジストで世界首位級の化学品メーカーですね。

半導体需要が高まる中で、同社の業績も非常に好調で、株価も上場来高値を試す展開となっています。

業績も拡大傾向で、利益率も上昇しています。

ROEも高まっており、魅力的ですね。

同社は、配当政策にDOE(株主資本配当率)を採用しており、DOE3.5%が目安となっています。

DOE(株主資本配当率)=配当総額÷純資産

- (配当総額÷当期利益)×(当期利益÷純資産)

配当性向×ROEで計算することができます。

配当の指標としては、単年度に稼いだ純利益に対する配当の割合を示す配当性向が一般的だ。

しかし、純利益は年度によって変動が大きく、配当性向だけを基準にすると配当金額が安定しなくなることもある。

一方、DOEの場合、ベースとなる株主資本は株主が出資した資本に、これまで蓄積した利益剰余金を加えたストックであり、比較的変動が少ない。

今期は記念配当30円を落として、配当は横ばい方針ですが、EPSはかなり上向いており、上方修正+増配期待ですね。

指標面もチェックしておきましょう。

| 株価 | 7,360円 | |

| PER(予) | 21.53 | ROE↓ |

| PBR(実) | 2.02 | 9.0% |

| 配当利回り(予) | 1.7% | ミックス係数↓ |

| 配当性向 | 36.3% | 43.48 |

| 営業利益率(予) | 14.3% | DOE↓ |

| 営業CFマージン | 19.5% | 3.3% |

| 自己資本比率 | 75.3% | CCC↓ |

| ネットD/Eレシオ | △0.24 | 70.8 |

同社はPER20倍台とまだまだ割安な点も魅力的です。

自己資本比率75%、ネットD/Eレシオ△0.24倍と鉄壁の財務力を誇ります。

暴落時はチャンスと思いたい

暴落時はなかなかできないですが、投資のチャンスと思えるような心持ちをしたいですね。

私も恥ずかしながら、暴落時はまだまだ下がるのではないかと思い、買うことはできません。

買うときは反発してからとしています。

そして、需要が見込まれる業界や業績が上向いている会社で欠かせない企業の株主にはなっていきたいと思います。

その一つが半導体関連ですね。

JSRや東京応化工業は、株価が調整したときに拾いたい銘柄の一つと言えますね。

コツコツと投資を続けていきたいと思います。

LINE証券おすすめ

- LINEを使っている方

- スマホで簡単に資産運用をしたい方

- セール価格で株式購入に興味のある方

- 口座開設で3,000円相当の株がタダでもらえるキャンペーン中!

コメント