将来のことを考えて、自分の選択肢を増やすために経済的な自由に憧れています。

とにもかくにも、キャッシュフローをつくることが大事です。

ここ最近の投資はもっぱら高配当ディフェンシブ株への投資をしています。

ディフェンシブ株は、景気の変動を受けにくい銘柄です。

食品、医薬品、たばこ、電気、ガス、通信などが挙げられます。

景気変動が受けやすいのは、半導体、機会、車、商社、IT、仕事など。

配当金投資は、なかなか育たないというデメリットはありますが、管理の手間はほとんどなく、不労収入として最適な投資先です。

今後10年かければ、年100万円のキャッシュフローも夢ではありません。

年200万円×10年で100万円のキャッシュフロー

税引後4%の高配当株を2,500万円分投資すれば、今すぐ年100万円のキャッシュフローをつくることができます。

ただ、2,500万円の元本を用意するというのは、なかなか難しいです。

そこで、毎年200万円を高配当株に投資するというのが現実的な路線でしょう。

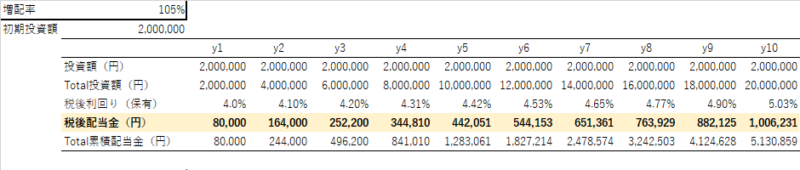

税後配当利回り4%、増配率5%の連続増配株に毎年200万円投資したと仮定した場合のシミュレーションです。

シミュレーション

- 税引き後配当利回り 4%

- 増配率 5%

- 投資額200万円/年 × 10年

なぜかこういうのを無駄にExcelで作ってしまいますw

うわー10年後には100万円の配当金が入ってくるのかと微笑みが。試算だけど。うん、試算だけど。

増配があるので、元本は2,000万円で年100万円の配当金を実現できる計算ですね。

今すぐ実現できませんが、増配パワーで元本は500万円少なくて済みます。

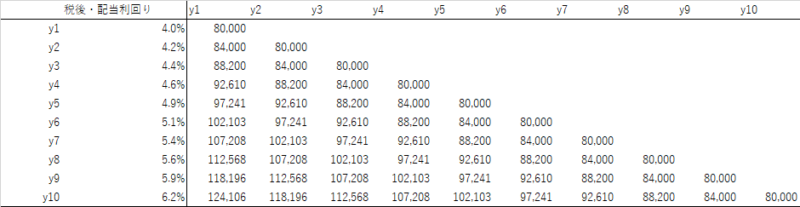

200万円×4%で1年目は8万円が受け取れる計算です。

1年目の株は増配によって配当金が増える計算。

2年目は4%×1.05=4.2%となり、10年間5%ずつ増配してくれれば、1年目に投資した株は6.2%の利回りになりますね。

増配銘柄は基本的に、配当金は増殖していきますので、管理の手間はほとんどなく不労所得が手に入ります。

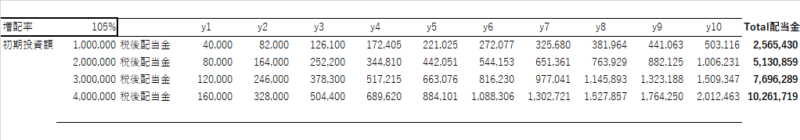

ほかのシミュレーションもしておくと、

- 毎年100万円 ⇒ 10年後の配当金 約50万円/年

- 毎年200万円 ⇒ 10年後の配当金 約100万円/年

- 毎年300万円 ⇒ 10年後の配当金 約150万円/年

- 毎年400万円 ⇒ 10年後の配当金 約200万円/年

毎年400万年をコンスタントに投資したい・・・ぼやき。

10年間のトータル受け取り配当金は、

- 毎年100万円 ⇒ 約250万円/10年

- 毎年200万円 ⇒ 約513万円/10年

- 毎年300万円 ⇒ 約770万円/10年

- 毎年400万円 ⇒ 約1020万円/10年

年200万円投資でも税後500万円の収入を受け取っているので、労働収入1年分に相当しますね。1年早く退職できるやん・・・。

ちなみに、毎年投資しているので配当金で投資資金を回収するのは無理ですが、それでも25%を回収することができます。

ちなみにアルトリアグループ(MO)のように、毎年の増配率を8%に設定すると・・・

年200万円投資×10年だと10年後の配当金は115万円にも育ちます(税引き後)。

ごくり・・・。

年200万円の投資は目標値

まず、目標値としての数字となりますが、実際はそこまでの元本は必要ありません。

配当金投資では増配銘柄に投資することが大事ですね。

配当金を増やす方法は2つ。

- 株数を増やす(要は入金する)

- 増配する

後者はコントロールできませんが、過去の配当金推移を踏まえて、増配しやすい銘柄かどうかを知ることができます。

減配はもってのほかなので、減配しないであろう銘柄を選ぶことが大切です。

この増配し続ける銘柄を持ち続けて、受け取った配当金を即刻全て再投資、複利を享受するというのが大事ですね。

ディフェンシブ株の増配銘柄

高配当ディフェンシブ株の増配銘柄です。

配当利回りが税前で2%、3%台のものもありますが、増配年数と増配率がすごいので、ポートフォリオ候補です。

| セクター | ティッカー | 銘柄 | 連続増配年 | 配当利回り | 増配(3y) | 保有 |

| たばこ | MO | Altria Group Inc. | 49 | 4.9% | 8.3% | ★ |

| たばこ | PM | Philip Morris International | 11 | 5.2% | 2.6% | ★ |

| 通信 | T | AT&T Inc. | 34 | 6.5% | 2.1% | ★ |

| 石油 | XOM | ExxonMobil Corp. | 36 | 4.1% | 4.3% | |

| 食品 | KO | Coca-Cola Company | 56 | 3.3% | 6.2% | |

| 医薬 | JNJ | Johnson & Johnson | 56 | 2.6% | 6.4% | ★ |

| 食品 | KMB | Kimberly-Clark Corp. | 46 | 3.8% | 5.6% | |

| 食品 | MCD | McDonald’s Corp. | 43 | 2.6% | 5.3% | |

| 医薬 | ABBV | AbbVie Inc. | 6 | 4.9% | 15.5% | |

| 通信 | 9433 | KDDI | 17 | 4.11% | 18.20% | ★ |

| 通信 | 9436 | 沖縄セルラー電話 | 17 | 3.22% | 8.80% | |

| 通信 | 9437 | ドコモ | 5 | 4.37% | 16.30% | ★ |

| たばこ | 2914 | 日本たばこ産業(JT) | 15 | 5.27% | 8.30% | ★ |

| 情報 | 9432 | NTT | 8 | 3.96% | 15.60% |

やはり米国株は、株主還元の姿勢が強固で安心して保有できます。

ジョンソンエンドジョンソン(JNJ)やコカ・コーラ(KO)は56年も連続で増配している銘柄です。

10年後に今のiPhoneは使っていないでしょうが、ジョンソンエンドジョンソンのバンドエイドは使うし、コカ・コーラは飲むでしょう。(私は炭酸飲料を飲みませんが)

10年、20年と安心して保有できる銘柄と言えます。

2018年はたばこ銘柄が軒並み株価が下がりましたね。増配はしっかりしてくれるので、高配当株となっています。

2018年11月6日の日本経済新聞の朝刊によると、

化石燃料やタバコなどに関わる企業から投資を引き揚げる「ダイベストメント(投資撤退)」が広がっている。

環境・社会・企業統治を重んじるESG投資で先行する欧州ではブームともいえる盛況ぶりだ。

年金資産など莫大な投資をする運営者が次々と石油やたばこ銘柄からの投資から撤退して行けば、株価は上がりにくいでしょうね。

個人的にはそれで高配当株を手に入れられるのであれば、逆にチャンスかなとも思います。

日経新聞の記事では、投資撤退による課題を提唱していました。関連産業も多いことや、英石油大手BPの予測では世界のエネルギー需要の4割は以前と石油・ガスが賄い、数兆ドルもの投資が必要なのです。

横並びで飛びつく前に一呼吸おいて考えることも必要だ、、、と。

10年後を見据えてキャッシュフローを作ろう

株価の値上がり益を狙ってもなかなかうまくいかないので諦めましたw

その点、配当金を得る手堅い投資をコツコツと続けていこうと思います。

増配銘柄への投資を中心に、コツコツ続ければ、安定した収入源を作ることができますね。

もし、あなたが30歳であればとてもラッキーです。

40歳のときに年100万円の不労収入を得るチャンスがあるわけですから。

私も続けていればなーと過去を振り返りたくなりますが、10年後同じ思いをしないように、10年後を見据えてコツコツと配当金を増やしていきたい。

米国株では、SBI証券 がおすすめです。手数料が安いですからね。

日本株では、DMM株がいいですね。

手数料が安いので、10年間投資を続けた場合、ばかにならない金額を節約できることが分かったので、メイン証券とすることにしました。

口座申込から2日で口座開設できました。スピードが早い。

配当金狙いの投資は、個人的にはなかなか安定収入を得られて精神的に落ち着きます。

Excelでシミュレーションして遊んでいた結果ですが、年200万円を10年で年100万円のキャッシュフローが以後続くと思うとなかなかすごいな、配当金。

配当金という安定した不労所得、計算できる収入源を持つのは強いですね。

米国株への投資は、SBI証券 がおすすめです。

住信SBIネット銀行証券口座を初めて開くなら、まずはSBI証券 を持っておくと間違いないでしょう。

また、SBI証券と同じ手数料で、米国株に投資でき、SBI証券よりも安い手数料で国内株に投資できるDMM株もおすすめです。

わずか4日程度で口座開設でき、手数料の安さに惹かれて、私はメイン証券にしています。

コメント