景気拡大が続いているので、いつ暴落が来るんだろう?というのを頭の片隅においています。

市況はいきなり逆転することもあります。

そうした暴落時に投資できれば、後々大きなリターンを生むことができますが、一番痛いのは暴落時に指を加えて、ただ眺めているだけのときです。

現金を一定割合持っておくことは、そうした暴落時に勇気ある行動を取ることができるのではないでしょうか。

リーマンショックのときは55%も毀損した

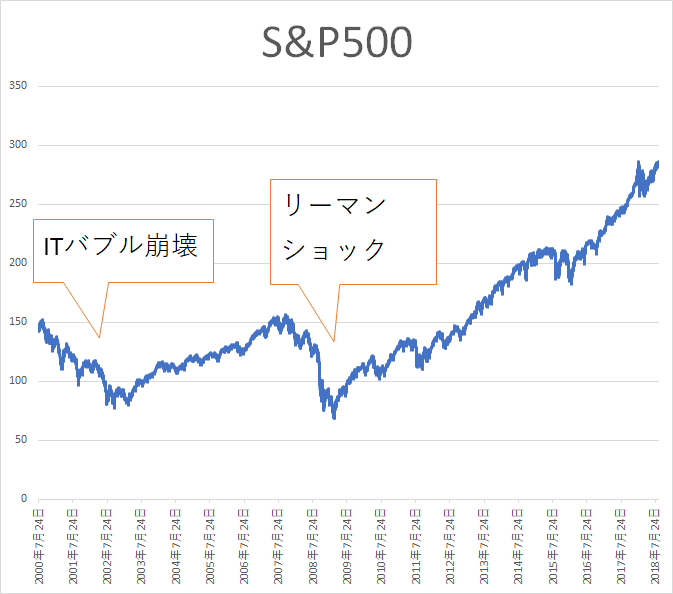

以下のチャートは、アメリカの指標であるS&P500に連動するETF「SPDR」の2000年7月末から2018年8月23日までのデータです。

日本でいう日経225のような感じですね。

データソースは、investing.comを利用しています。csvでダウンロードできます。

最も大きな下落は、リーマンショックのときですね。

直近高値から55%も下落しています。

既に景気拡大から10年が経とうとしています。

こうした株価下落を頭の片隅に入れておくことは大事ではないでしょうか。

現金比率はいくらが適正なのか

かといって、いつ来るか分からない暴落を待つためにキャッシュを蓄えすぎても、機会損失を生むことになります。

一定割合の現金を保有しつつ、値動きのあるリスク資産に振り向けるのがベターです。

指標とすると、

というわけですね。

年齢別に見ていきましょう。

当たり前ですが、若い人ほどに現金比率を小さくし、投資比率が高くなっています。

| 現金比率 | 投資比率 | |

| 20歳 | 20% | 80% |

| 30歳 | 30% | 70% |

| 40歳 | 40% | 60% |

| 50歳 | 50% | 50% |

| 60歳 | 60% | 40% |

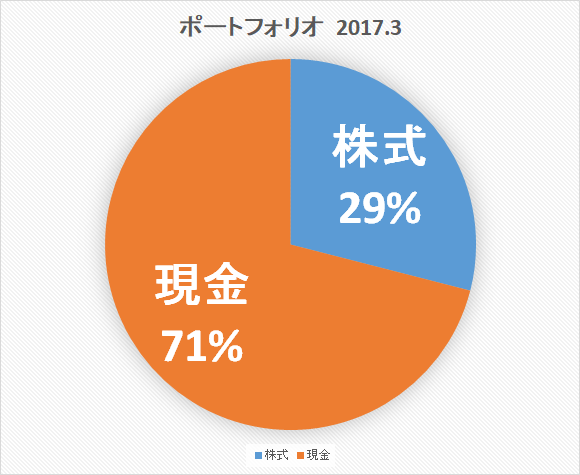

我が家のポートフォリオ

我が家のポートフォリオは2017年3月時点では、現金の割合が70%となっていました。

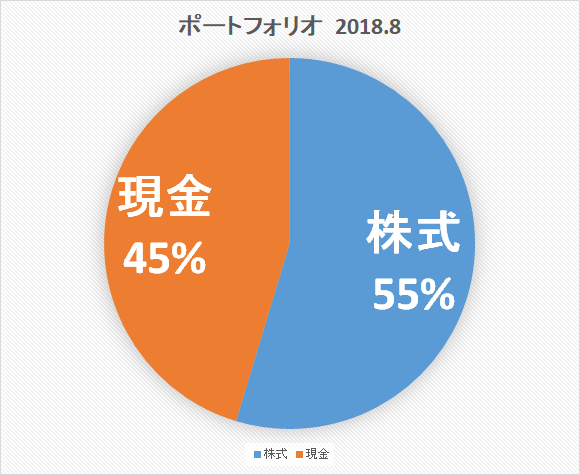

2018年8月現在では、現金と株式の割合が逆転しています。

現金は45%、株式は55%となっており、リスク資産である株式が大きく増えています。

その分、年間配当金収入は10倍以上に増えており、今後も安定した利益を生んでくれると考えています。

2019年は年間75万円(税引き後)以上の配当金を予定しています。住宅ローンの年間返済額に近づいてきています。

預貯金の割合が大半

金融広報中央委員会の調査によると、預貯金の割合や保険の割合が大きいですね。

有価証券の割合は、30歳代であればわずか8.4%しかありません。

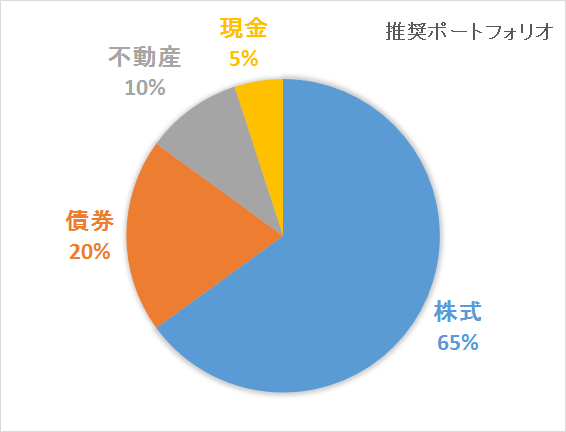

資料:金融広報中央委員会「家計の金融行動に関する世論調査」[二人以上世帯調査](2016年/平成28年)ちなみに、投資指南書の「ランダム・ウォーカー」にある、私と同じ30代後半から40代前半は、株式65%、債券20%、不動産10%、現金5%というポートフォリオが推奨されていますね。

ただ、私はこの割合はあり得ないと思っています。

現物の不動産はそんなに安くないからです。

不動産をポートフォリオに組み込めば、大幅に不動産の割合が増えていくものだと考えています。

株を買いたい気持ちはどうすればいいか

こうした暴落時のことや現金比率のことを考えると、現金比率を一定確保しておくのが無難ですね。

でも、株をもっと買いたい!

なんて思っちゃうんですよねw

我が家は、キャピタルゲイン狙いを諦め、インカムゲイン狙いを中心に投資をしています。

株数が増え、配当金が増えていくことは、確実なリターンを得ることになり、嬉しいものです。

暴落時においておくべきなのか、コツコツと積み上げていくべきなのか迷うところなのです。

でも、株はたくさん買いたいですねww

相場が下落する局面で、配当はとくに次の2つの役割で投資家に貢献する。

まず再投資を通じて保有株を余分に積み増せるので、これがポートフォリオの価値下落を受け止めるクッションとなる。

下落局面に再投資を通じて保有株を積みます配当の働きを、わたしは「下落相場の安全装置プロテクター」と呼んでいる。

しかも、買い増した株式は、相場がいったん回復すれば、下落に対するクッションどころではない役割を果たす。保有株数が増すほど、将来のリターンが加速するからだ。

つまり、配当再投資は、下落局面でプロテクターとなり、株価がいったん上昇に転じれば「リターンの加速装置(アクセル)」となる。

-引用-株式投資の未来 ジェレミー・シーゲル

景気後退期には、配当金は貴重な追加資金の役割を果たしてくれます。

来たるべき暴落時のことを頭の片隅に置きながら、コツコツと積立投資を続けたいですね。

配当金を増やすには、米国株は欠かせません。

なぜなら、25年以上増配している企業が100社以上あり、増配年数はひとつのバロメーターです。

米国株への投資は、主要ネット証券である

であれば、どこでも投資することができます。

住信SBIネット銀行現金比率をどれだけ確保しておくかは悩ましいところですが、あなたはどう設定していますか。

- 現金比率は年齢。残りは投資

- 生活防衛資金も確保しておく(必須!)

を目安としています。

暴落時を見据えて現金比率は気にしたほうが良さそうです。

ではでは。

コメント