NHKの放送で、住宅ローンの返済ができない家計が増えているという特集がありました。

働き方改革で住宅ローン返済不能な世帯が急増というクローズアップ現代の特集です。

住宅ローンを返せないほど追い込まれているサラリーマンの家計。

そのなかでは、

- 残業代ありきでの資金計画 → 働き方改革で残業代が出ずアウト

- 住宅ローンを借りられる額を目いっぱい借りて返済不能に

- 住宅ローンの遅延で、遅延損害金14%で家計がピンチ

- 転職で年収が100万ダウンで住宅ローン返せず売却

などがありました。

低金利であるため、住宅ローンを借りやすい状況ですが、改めて住宅ローンを借りるときは余裕を持った返済を考えておきたい。

住宅ローンは低金利で借りやすくなっているのがリスクに

8000万円を0.8%で借りた方が出ていましたが、手取り月収80万円(残業が40万円)、住宅ローン返済が22万円という状況。

残業代がなくなり、住宅ローンの返済に窮するようになったようです。

遅延損害金が14%あり、それが月に80万円にものぼり、マンションを売却。

売却価格は7,000万円で、残債の1,000万円は親戚から借りたようです。

住宅ローンは借りられる額が返済できる額とは違う。

こうした反省の弁を述べられていました。

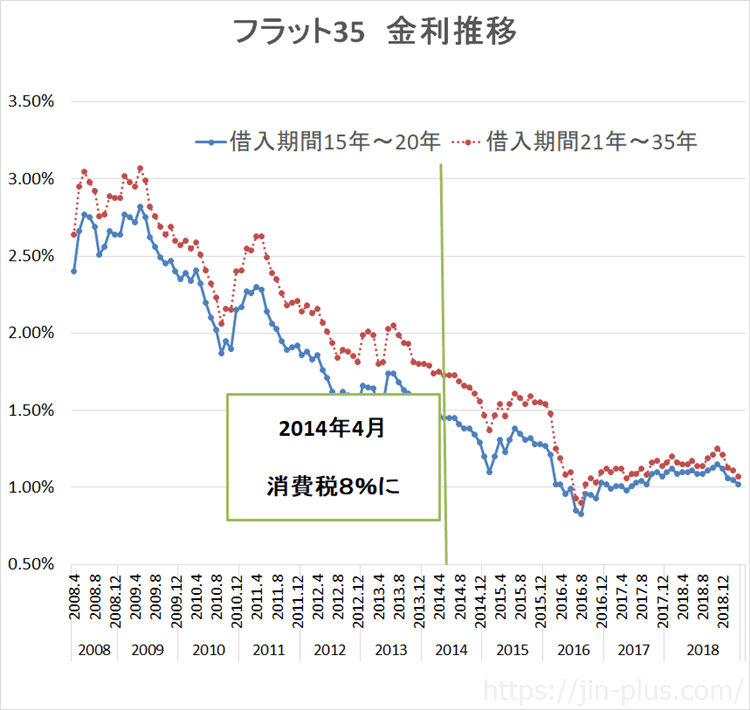

金利が低い状況であり、借りやすくなっているのは事実です。

固定金利のフラット35でさえも、1%程度の金利になっています。

住信SBIネット銀行しかし、資金計画が甘いと「借り過ぎ」につながってしまいますね。

残業に頼った収入の資金計画

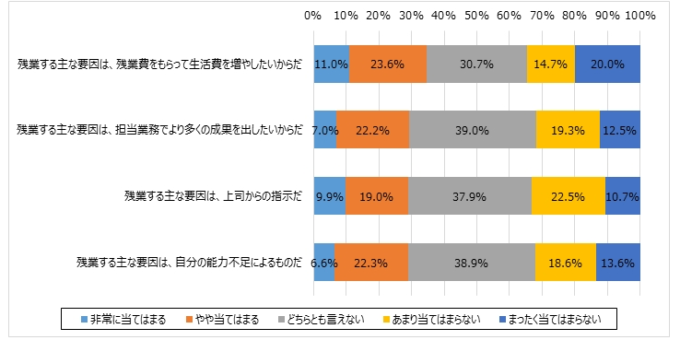

基本給だけでは生活できないと考えている人は6割程度いるようです。

働き方改革の影響で、みずほ総合研究所の試算によると年間5.6兆円、ひとりあたり月7万円もの収入減になるそうです。

残業をするのに、「生活費を増やしたい」と考えている方は33%程度います(一番上)。

残業代が生活費の足しになるというのは、非常に良く分かります。

我が家も残業ありきの生活設計をしていたからです。

月に30~80時間の残業は恒常化していましたし、年間100万円以上の残業は安定して入っていました。

数年続くと、もはやそれが当たりまえのように感じるものです。

ピークだったときには、年間200万円以上の残業代がありましたが、2018年は年間10万円ほどに下がっています。

家計に影響していないわけがないですよね。

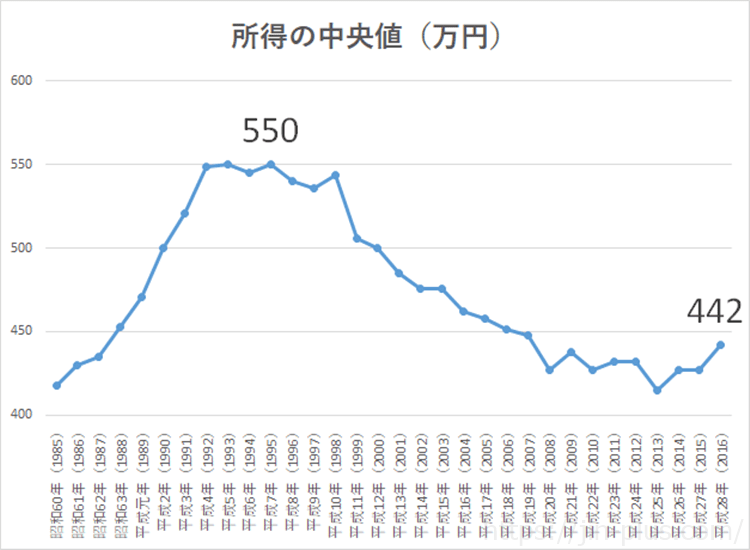

NHKクローズアップ現代でも出されていましたが、私たちの可処分所得が減少している点も指摘されていました。

今までのような給与の伸びものなく、増税や社会保険料のアップで手取りの減少などが家計にズシリとのしかかってきています。

我が家のリスクと反省点

マンションを購入する際も、「多少の残業代はあるだろう」という目論見があったことは否めません。

働き方改革により、世の中がここまで劇的に残業削減、残業規制をするのは想像できませんでした。

我が家もある程度の残業はあるだろうという思いをもちつつ、「もし残業がなくなったとき」を考えて住宅ローンを借りました。

残業がなくても返せる水準と判断して借入をしましたが、心のどこかでは多少の残業代(月2、3万円)はあると思っていたのが正直なところです。

また、ダブルインカムを前提のため、シングルインカムになった場合は、途端に支払いに窮するリスクを我が家は抱えています。

我が家のリスク

- 多少の残業代の見込みがあった

- ダブルインカムが前提

マンションを買ったことは良かったと思っていますが、改めてNHKクローズアップ現代の特集を見ると、リスクはある程度あるなぁというのが思いです。

ただ、マイホームを購入しなければ、老後の年金収入では「家賃を払えない」「転居時の住居の確保が難しい」などのリスクを抱えます。

「住宅ローン=リスク」と安易に考えるのではなく、人生の住居に対する『リスクヘッジ』を考えるのが重要ですね。

我が家のリスクヘッジ

住宅ローンを借入する際には出口を見据えておくことが大切です。当ブログでもこの考えは一貫してお伝えしている点です。

出口とは、もしもの場合のことを考えて、「自宅を売却する」、あるいは、「賃貸に出す」という選択肢は持っておくこと。

「売却できるだろうな」「貸せるだろうな」というのは、その時々の需要に関係しますが、ある程度の高い確率でその出口は選択できるだろうと思い、購入に踏み切っています。

我が家の現在の状況では、

【売却の場合】

- 売却想定価格 4000~5000万円

- 住宅ローン残債 2300万円

となっており、売買手数料や譲渡所得税を加味しても住宅ローンの返済に困ることはなさそうです。

【賃貸の場合】

- 想定家賃 月13~18万円

- 住宅ローン等 月10万円(ローン返済 月7万円+管理費・修繕積立金 月2万円+固定資産税 月1万円)

修繕積立金の増加、固定資産税の増加を踏まえても最低家賃でも3万円ほどのバッファがあるので、この点も困ることはなさそうです。

また、住宅ローンを上回る金融資産があること、配当金が月10万円ほどあることなど、住宅ローンに対するリスクヘッジはできていると考えています。

かといって、安心しているわけではなく、収入源を作ること、派手な生活をしないことを肝に銘じています。

住宅ローンを借りる際には、甘い資金計画はしないでおこう

NHKクローズアップ現代に出演されていたファイナンシャルプランナーのアドバイスは3つありました。

- 住宅ローンの返済をしても少なくとも年間で50万円以上の貯金を

- 住宅ローンの返済は65歳まで

- 延滞しそうになったら借りている銀行に相談を

住宅ローンを借りる際は資金計画が全てと言っても過言ではありません。

おこがましくも私からアドバイスをするとすれば、

- 残業代やボーナスをあてにした資金計画で安易に借りない

- ローン返済後も繰上返済するための貯金を作れること(繰上返済に使うかどうかは別として、貯金ができることが大切です)

- 出口戦略(「売れる」「貸せる」)が取れる物件を買うこと

です。

住宅ローンを活用したマイホーム購入は、現役時代の住居の快適性に加えて、老後の住居費リスクの軽減が可能です。

低金利であるから借りやすいかもしれませんが、低金利は借りる側にとってはメリットしかありません。

借りやすくても、自分たちが返していける金額を借りれば問題はないのです。

「貸してくれる金額=返せる金額」ではないことが分かっていれば、過度な借入をすることはないでしょう。

我が家はフラット35を借りましたが、資金計画を作りやすいのはフラット35です。

返済が終わるまで、返済額が変わらないからです。

ネット銀行の中でも人気の高い住信SBIネット銀行では、事前審査も早く、手数料も下げたことにより安くなったので、これから住宅ローンを考えている方は、選択肢に入れておきましょう。

コメント