レーザーテックと言えば、半導体マスク欠陥検査装置でシェア100%を誇る超優良企業ですね。

株価も10年で250倍以上にもなった銘柄です。

250倍ですよ、すごすぎますね。

100万円持っていれば、2.5億円にもなっています。

株式投資は下値は0円ですが、高値は無限なので夢がありますね。

13年1集の四季報を見てみると、レーザーテックはPER7.6倍、PBR1.06倍、時価総額162億円と小型株でしたね。

PERもわずか7.6倍、株価は1379円(分割前)でした。

現在は、PER121倍、株価29010円(2分割を3回後)となっており、同社の成長はものすごいですね。

低PER銘柄は、割安と言える一方、PERは人気のバロメーターなので、人気がない銘柄とも言えます。

PERは分かりやすい指標ではあるが

PERは、株価÷1株利益で算出できますので、PERが低いほどに割安とも言えます。

PERが高いとそれだけ人気が高い証拠ともいえ、PER100倍であれば100年分の利益が織り込まれていることなので、投資のリスクは高くなりますね。

現在のレーザーテックは、PER123倍と123年分先の利益が織り込まれている状態です。

利益が2倍になれば、PERは半分になりますが、今の株価はやや割高な気がしますね。

PERの使い方ってホント難しいと感じますが、割安な成長株があれば一番ですね。

レーザーテックは、半導体マスク欠陥検査装置で100%のシェアを誇っており、現在もそのシェアを保っています。

レーザーテックのような銘柄を見つけることができ、投資し、忍耐強く持ち続けることができれば、億万長者も夢ではないのです。

PERは難しい

PERは、低ければ割安ですが、不人気株とも言えますので、投資としてはあまりリターンのない場合もあります。

高ければ人気株の場合もあり、大きなリターンに繋がる場合もありますが、失敗すれば損失も大きくなります。

PERは難しいですね。

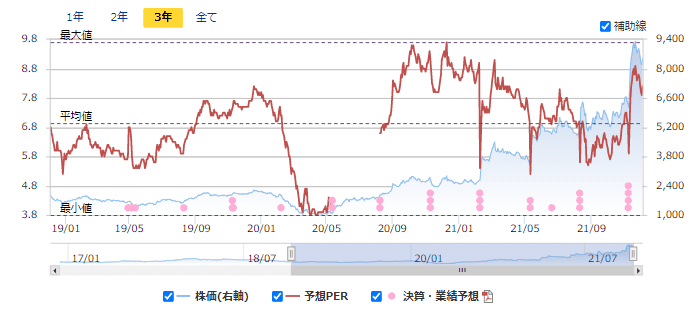

PERだけで投資判断をすることはないですが、最近はPERを見るときは、その数値よりも、四季報にも掲載されているように過去の数値と比較して見るようにしています。

あとは、同業他社との比較ですね。

低PERだけで見ると、不動産事業の会社が多いですが、どこも低PERなので割安か?と言われると、クエスチョンが付きます。

基本的には不動産事業は、借入による資金繰りを前提としていることなどがあるので低いですね(金利の影響を受けやすいなど)。

私が保有する不動産会社のひとつにケイアイスター不動産(3465)がありますが、株価も上げている銘柄ですが、PER(予)は9倍しかありません。

- ケイアイスター不動産 PER9倍

- オープンハウス PER11倍

- タマホーム PER9倍

- 飯田グループ PER7倍

と低PERオンパレードです。

割安か?と言われると、同業他社含めてみんな低PERなので、そんなもんかという感じですね。

過去のPERとの比較では、LINE証券がスマホでも手軽にチェックできて便利なので、いつも使っています。

こうしてみるとケイアイスター不動産の今の株価はやや高いかなというのが分かります。

事業は、戸建て分譲とリピートされるものではないので、利益(EPS)が落ちれば、PERも上がります。

事業内容も考えると、不動産会社は低PER銘柄が多いように思いますね。

それでも低PER銘柄は魅力のひとつ

事業内容にもよりますので、一概には言えませんが、高PERはそれだけ高い期待が待っていますので、株価の下落インパクトは大きいように思います。

レーザーテックのように、低PERで高成長株を見つけることができれば、あとは握っておくだけでいいのでかなり最高な結果が待ってますね。

高PERで高成長株の場合は、高成長であっても期待ほどでない場合は株価下落につながるので、リスクが高くなります。

投資する際には、PERも参考にしながら投資をしているので、高PERの場合は投資優先度は自然と下がっています(高PER銘柄に投資しないわけではない)。

低PER銘柄で成長力のある銘柄はあるのだろうか

かつてのレーザーテックのような低PERでありながらも成長銘柄に化けた銘柄は、あるんでしょうか。

そんな銘柄が見つかれば最高ですが、未来のことは分かりません。

- 6315 TOWA PER9.65倍

- 3020 アプライド PER4.89倍

- 6890 フェローテック PER7倍(ただし特別利益あり)

TOWAは半導体後工程の装置に強みを持ち、コンプレッション型は同社の特許があるので、今後さらなる微細化が求められる中で強みがありますね。

アプライドは、九州地盤のパソコン卸などで大学などに強み。指標面

フェローテックは、半導体製造に必要な真空シールの世界トップシェアの会社です。

特別利益があるので、実質的なPERは10~13倍程度か。

割安銘柄に投資をするメリット

PERは低いから良い、高いから悪いというわけではないので、投資というのは難しいですね。

PERも勉強をすると、ますます難しくなります。

高いPERは高成長が期待されていますので、決算リスクが高まり、それなりの覚悟が求められると考えています。

低PERは、成長が期待されていない裏返しでもあるので、株価が上がらない万年割安株になるリスクもあります。

どっちがいいかは投資手法にもよりますが、2~3年先を見据えた中長期投資の場合では、高いPERよりも低いPERの銘柄のほうがメリットがあるのかなと思います。

資産数億円を築かれたエナフンさんの投資手法は、非常に参考になるので、ぜひこの機会に読んでみてください。

PERに関する解説もあって、投資力を上げてくれることでしょう。

コメント