老後世帯の平均収入額は213,000円ほどですが、平均支出額は267,000円ほどだそうです(総務省「家計調査」)。

30代の我が家の毎月の生活費を見て比べても、267,000円というのは実に適正なように感じます。年を取るともう少し上がるかもしれませんが。

将来に不安があると思わない人は、いないくらいではないでしょうか。「年金がもらえるか分からないし」など漠然と不安を持っている人も多いという調査結果もあります。

ここは、具体的に考えていくと、将来の不安を和らげることができます。

年を取ってからのお金と若いうちのお金では、断然に若いときのほうが価値があります。10代のときに使う1万円と50代のときの1万円では、使ったときの感動は全然違いますよね。

確かに年金制度は将来どうなるかは分かりませんが、なくなることはないと踏んでいます。

今の制度でどのくらいもらえるかを把握して、制度が変わったときに、その時点時点でカスタマイズしていくことが大事ではないでしょうか。

自分たちの年金額を知っておこう

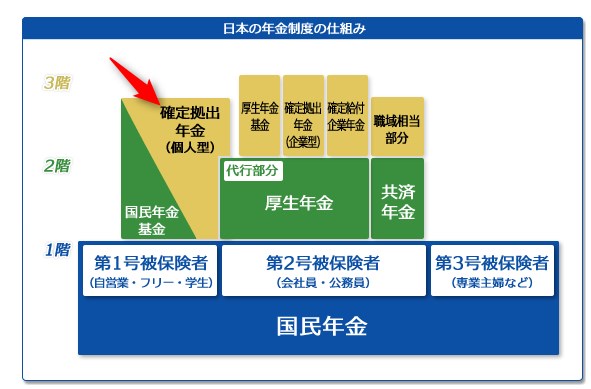

年金額は、会社員であれば、2つの年金の合計額となりますね。

①老齢基礎年金

②老齢厚生年金

①+②=1年間にもらえる年金額

これに加えて、加給年金というものがあります。

老齢基礎年金については、779,300円(2017年度)と満額が決まっています。

私の場合で言うと、22歳から払い続けています。大学生のときには、払えなくて払いませんでした(学生は払わないという選択肢も取れる→後からさかのぼって納付もできますが)。

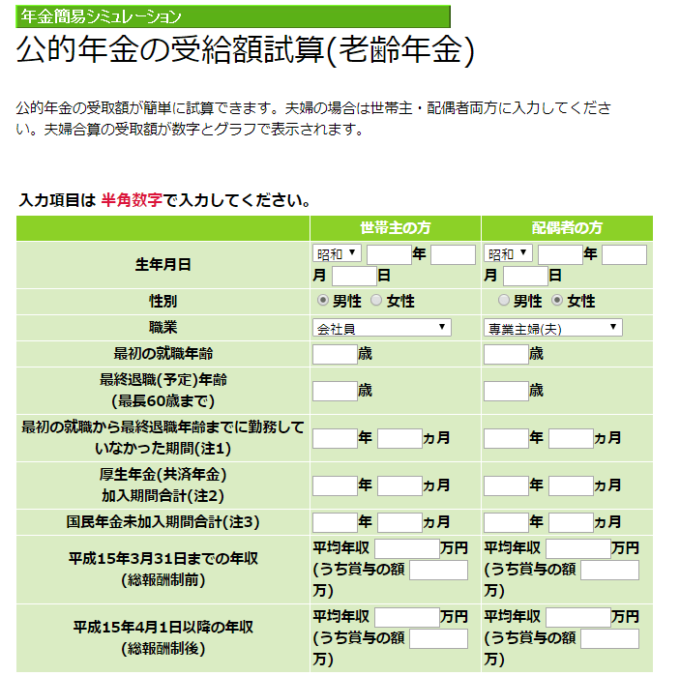

老齢厚生年金は、シミュレーションがめんどくさいので、下記のサイトを利用してみると簡単に試算することができます。

年金ネットがもっとも正確に把握することができますが、若干手続きに手間がかかりますので、今すぐ知りたい!年金定期便を出してくるのが面倒くさい!という方は、下の2ついずれかを利用してみるといいです。

私は、モーニングスターの公的年金の受給額試算(老齢年金)を利用して、シミュレーションをしてみました。

ポチポチと入力すると、試算結果がすぐに出てきます。

年金受給額を実際に見てみました。

平均年収600万円で年間200万円の年金

平均年収が600万円と仮定して試算してみると、試算結果によると、年間200万円ほどの年金をもらうことができます。

月額にすると165,000円ほどですが、ダブルインカムで同条件であれば、333,000円となるのでかなり余裕が出てきますね。

妻の年収250万円で試算した場合は、115,000円ほどです。合計すると280,000円ほどですので、今の年金制度が維持すると仮定すれば、生活に支障はなさそうです。

冒頭に紹介した家計調査によると、平均支出額は267,000円ですので、ギリギリと言ったところです。

老後世帯の平均支出額は267,000円

ちなみに、国税庁の民間給与実態調査によると、約4%の人が年収1,000万円以上の給料をもらっています。

かなりハイグレードな人たちですが、年収1,000万円でも、年間300万円(月額25万円)ほどですね。

粗い試算ですが、何となくではなく、数字を見てみると具体的に想像することができますね。

【もらえる年金額】

○年収600万円 年額200万円(月額165,000円)

○年収1,000万円 年額300万円(月額250,000円)

具体的な年金額の試算は必ずご自身でシミュレーションしてくださいね。

iDeCoを利用してみよう

厚生年金や共済年金を『公的年金』と呼び、自分で積み立てる『私的年金』があります。

私的年金が、今はすべての人が利用できる個人型確定拠出年金、通称iDeCo(イデコ)です。

我が家も加入しましたが、20年間年金で受け取ると仮定すれば、

月額12,000円の場合 リターン3% 積立23年とした場合 約470万円(月額約2万円)

月額23,000円の場合 リターン3% 積立23年とした場合 約970万円(月額約4万円)

という感じになります。

iDeCoは、公的年金と違って自分で積み立てた分が自分でもらうので、イメージしやすいですね。

iDeCoは、掛け金が全額所得控除になるので節税になりますし、強制的に老後資金を貯めることができるので、無理のない範囲で準備をしておきたいです。

制度改正で、毎月拠出から年単位での支払うことも可能になり、ボーナスを活用して利用することもできますね。

≫ 迷いに迷って、確定拠出年金(iDeCo)に勇気をもって加入した理由

コツコツ積み立て投資が楽ちん

もちろん、iDeCoだけで十分というわけではありません。

iDeCoのメリットは大きい代わりに、60歳まで引き出せないというデメリットもあります。

それまでに、いろんなライフイベントがありますので、その時その時を楽しみたい!というのが一番賢いお金の使い方です。

ただ、お金ばっかり使っていると、お金は貯まらないので、倹約することが大事。

使うときは使う、貯めるときは貯めるのメリハリが大事ですね。

お金を増やすために、投資と時間の力を借りることも選択肢に入れてみましょう。

最近では、投資をロボアドバイザーに一任するサービスも生まれています。

WealthNaviならではのロボアドバイザーが、「世界の富裕層が利用する金融アルゴリズム」で、「完全に中立な立場」から、「国際分散投資」をすべて「自動」で行います。

なかでも、リターンの高いウェルスナビの人気が高いようですね。

≫ 日本経済新聞「ベールを脱いだ「ロボアド」 草創期の実力を探る 」

気になった方は、口座を開設しておくといいでしょう。

ちなみに、我が家が積立投資しているのは「ひふみ投信」と「セゾン投信」です。

こちらも、つみたてNISA(積立NISA)の利用できるファンドでもあります。

●老後貧乏にならないように、まずは現状をしっかりと把握する。

●年金額についても、具体的に見ておく。

●iDeCoやつみたてNISAなど政府が用意してくれている非課税制度を積極的に利用してみる。

今をしっかりと楽しみながら、時間を味方にお金を作っていきたい。

ではでは。

コメント