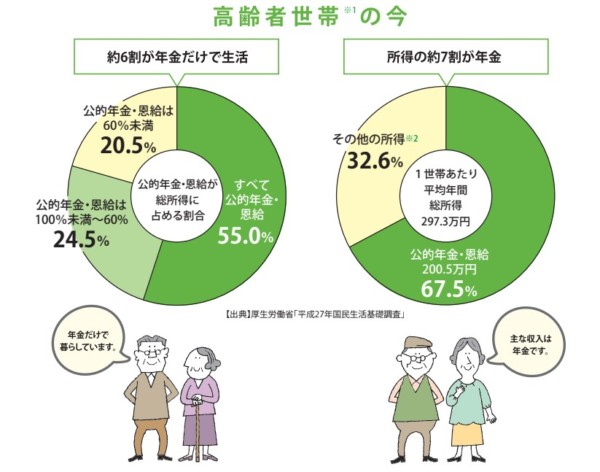

公的年金は、若い人から年金受給者への仕送り方式ですので、自分で運用することはできません。

将来の人口減少を考えると、若い人が減り、高齢者が増えていきますので、年金額の減少も懸念されています(高齢者のピークは2045年頃でその後減少します)。

こうした状況で人気が高まっているのが、自分で積立・運用する個人型確定拠出年金であるiDeCo(イデコ)です。

私も加入していますが、将来の老後資金を作っていくためにも、活用したい制度です。

上司(40代)から、iDeCoについて、相談を受けましたので、iDeCoのメリットを伝えてみました。

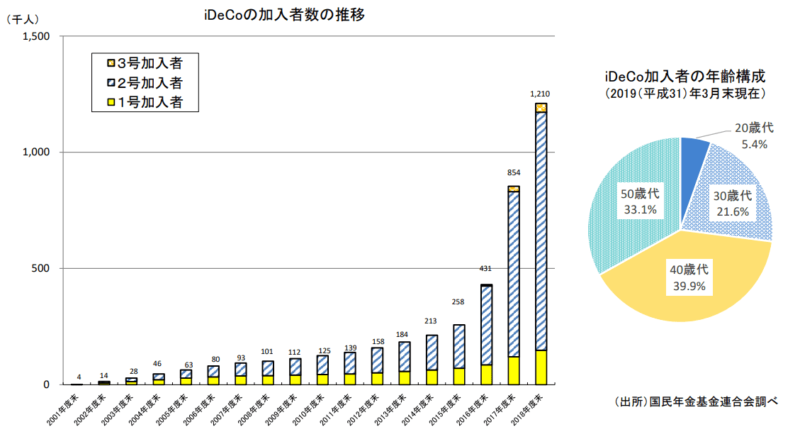

iDeCoの加入者は急増している

まず、iDeCoの加入者推移を見ておきます。

人気がなければ、ジュニアNISAのように、加入者が低調で制度の廃止リスクもありますが、iDeCoの人気は高まっています。

ちなみに、ジュニアNISAは廃止が決まっています。

加入者の年齢構成を見てみると、最も多いのが40代(39.9%)ですね。

iDeCoの最大のリスクは、60歳まで引き出せないという点です。

20代だと60歳までが長すぎて資金ロックリスクが高すぎて、個人的には非推奨ですが、30代、40代くらいからはiDeCoの利用を積極的にしていくべきと考えています。

私が上司に伝えた点をまとめておくと、

その理由は、

運用期間を長く取ることができるからです。

- 運用期間を長く取るほどに、複利運用の効果が大きくなる

のです。

加えて、iDeCoの場合は、

- 掛け金すべてが所得控除となる(所得税と住民税が安くなる)

- 受取時に税優遇がある(一時金は退職所得控除、年金受取は公的年金控除)

- 運用益は非課税(譲渡所得税20.315%が非課税)

という税メリットがあります。

積立中は、所得がある限り、所得控除で所得税と住民税の税金が安くなるので、非常にメリットがありますね。

複利運用の効果

全く資産運用をされていない方ですので、複利運用と言ってもピンときません。

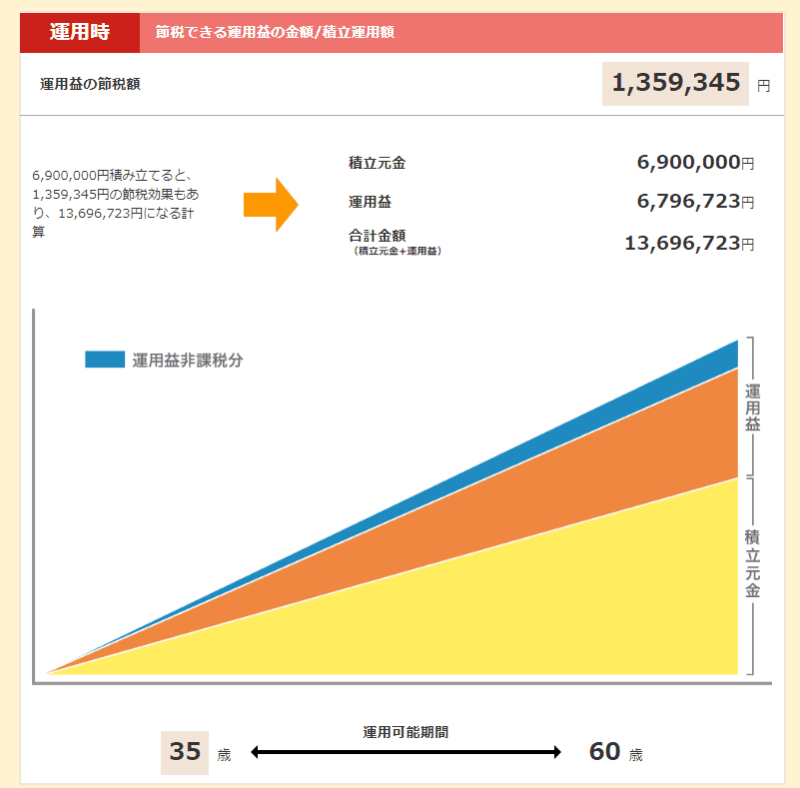

事例があるとわかりやすいので、 楽天証券(iDeCo) のシミュレーションツールを活用します。

年収600万円、35歳から60歳まで月23,000円を運用した場合、節税額は約136万円になります。年収は年齢とともに上がるでしょうから、節税額はもっと大きくなりますね。

利回り5%で運用できた場合は、約680万円の運用益がうまれています。

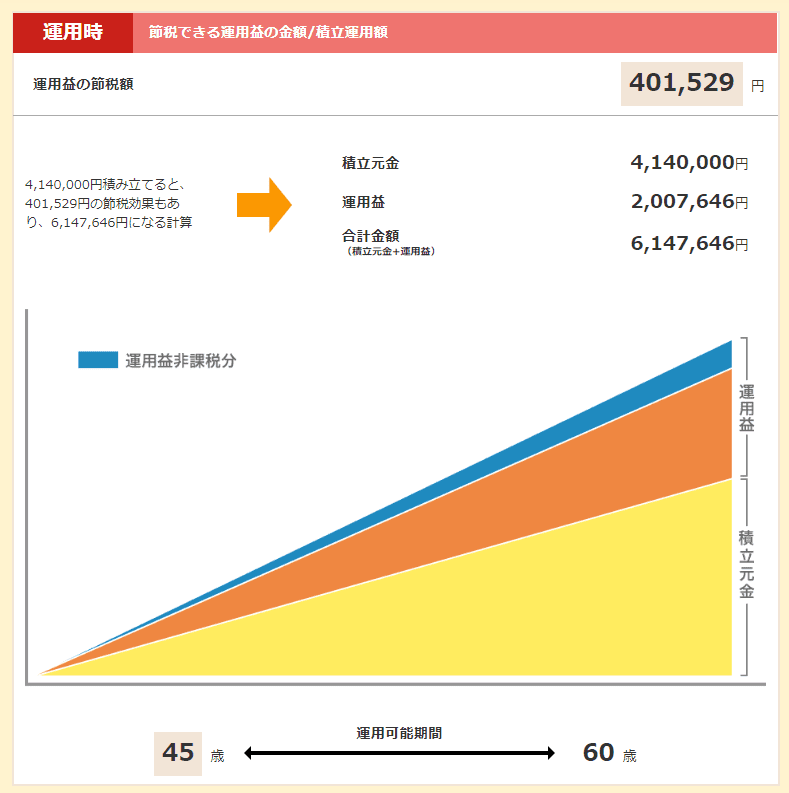

45歳から同じ月23000円(年収700万円)で積み立てした場合は、同じ利回り5%でも、元本の1.5倍となっています。

先ほどは約2倍になっていますので、運用期間が長くなるほどに、複利運用の力が効いてきます。

実際は利回り5%が毎年続く相場はありえません。

このため、こうしたシミュレーションツールは荒いシミュレーションとも言えますが、複利運用の効果はわかりやすいと言えます。

40代でも加入メリットアップ

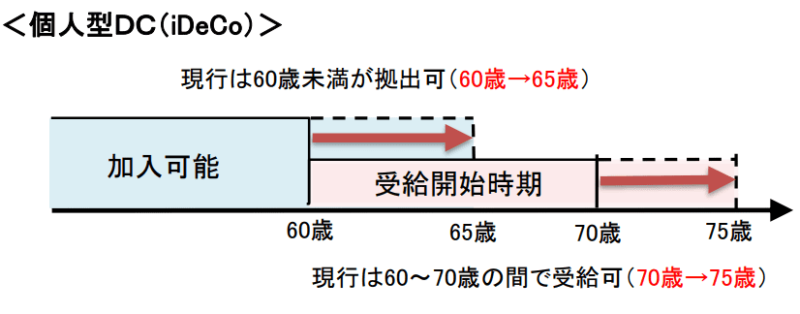

退職年齢の引き上げの流れとなっていますが、iDeCoの積立期間も60歳までというのが65歳までに延長されます。

加入者にとっては、長く運用できるようになるので、メリットが大きくなりますね。

iDeCoはどこで口座を作るといいのか

私のおすすめは、 楽天証券(iDeCo) です。

その理由としては、受取時の選択肢の豊富さです。

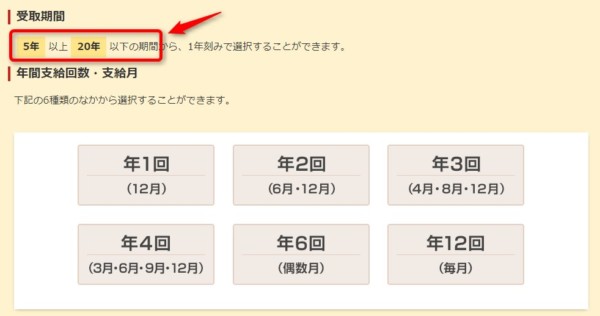

楽天証券の場合は、受取期間を

- 5年以上20年以下の期間なら1年刻みで選択が可能

- 一時金と年金の併用も可能

と、出口の選択肢が非常に良いのです(LINE証券も同様です)。

証券口座によっては、5年または10年のどちらかしか選べない、あるいは、併給ができないなどもありますので、よく見ておく必要がありますね。

今すぐに決めることができない「出口」の話ですので、その時の状況によって、判断したいところ。

このため、出口の選択肢が豊富なのはメリットが大きいと感じます。

受取期間を最大20年まで伸ばせますので、運用期間を延ばせるのもメリットと言えますね。

元本割れリスクはあるのか

初めての資産運用なので、元本割れリスクを非常に気にしていられました。

iDeCoの運用益の非課税メリットを考えると、定期預金で運用するのは非常にもったいないです。

運用商品は途中で変更できる

ことも知らなかったようなので、受取が近くなれば、定期預金に変更するなどして下落リスクを軽減すればよいのです。

それまでは、株式メインの運用がおすすめという話をしていました。

元本割れリスクは当然ありますが、めざすべきは約20年後ですので、元本割れリスクを嫌って定期預金にするのは、機会損失が大きいのです。

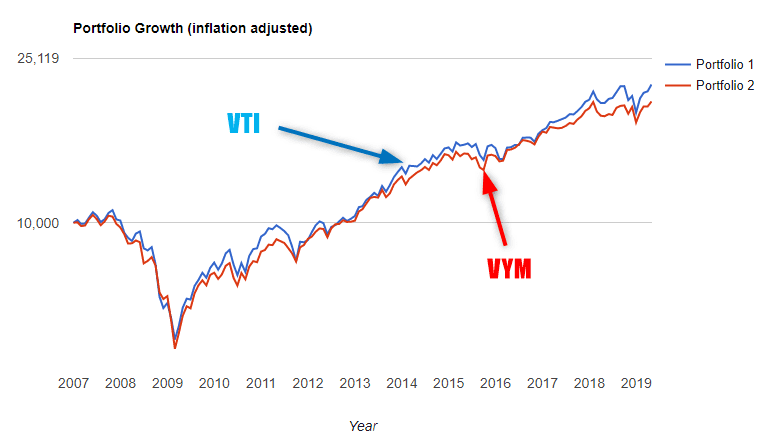

楽天・全世界株式インデックス・ファンド(楽天・バンガード・ファンド(全世界株式))のように、全世界の株式に投資でき、ローコストの商品は運用先として良いですね。

また、私が積立しているのは、楽天・全米株式インデックス・ファンド(楽天・バンガード・ファンド(全米株式))で、全米株式に投資するVTIというETFに連動するファンドです。

40代でもiDeCoを始めるべき

iDeCoのデメリットは60歳まで引き出せないことですが、それを上回るメリットがあります。

【iDeCoのメリット3点】

- 毎月(毎年)の積立金額が所得控除の対象【節税】

- 運用益にかかる20%の税金が非課税

- 年金を受け取るときに税制優遇がある【節税】

使わない手はないくらいです。

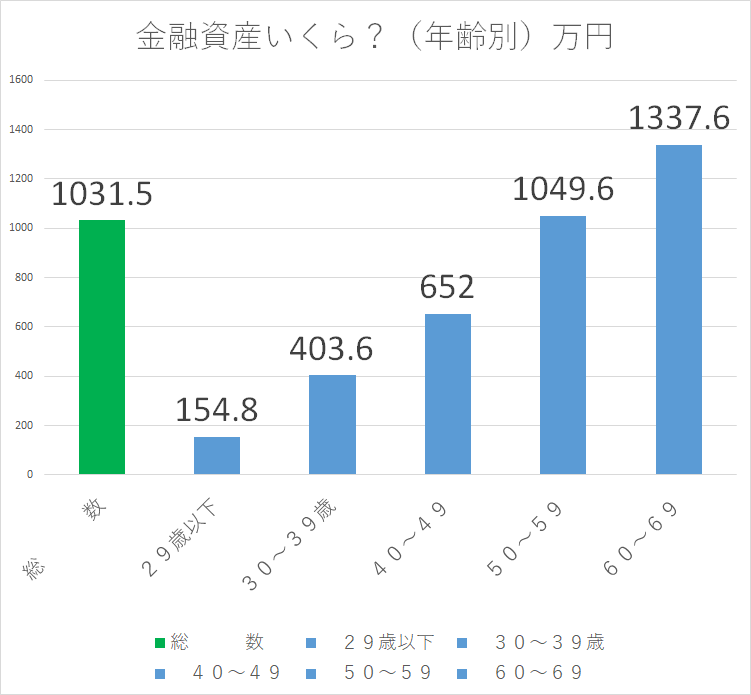

60歳代の金融資産は、国民生活基礎調査によると約1300万円ほどです。

老後収入の約7割が年金だけですので、収入を補う金融資産を分厚くしておくことは、老後の生活の安心を作っていけます。

まずは、iDeCoに関する資料請求をして、準備をしておきましょう。

楽天証券は、出口である受取方法の選択肢が多いのもメリットがあります。

コメント