あまり給料の上がる業界に所属していないので、インフレによって実質賃金は目減りしています。

住宅ローンがありますが、実質目減りしている点ではインフレメリットである一方、利上げにより支出増加要因となっています。

個人的にはこれまでのデフレより今のようなインフレが緩やかにでも続くほうが、賃金、株価などのメリットがあり、デメリットよりメリットが大きいと感じています。

まさに失われた30年を経て、転換期を迎えた、とも言える時代です。

インフレ資産を保有しているのとしていないのでは大きな違いです。

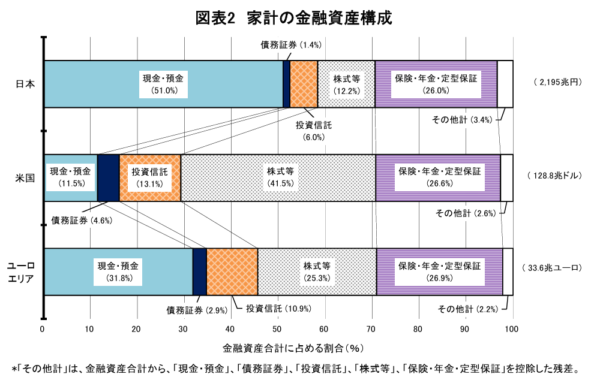

現金は目減りしていく一方ですので、インフレ時代にはインフレ資産を保有することはマストと感じます。

とはいえリタイア世代など、年代によってはリスク資産を保有しづらいので、利上げにより実質金利がプラスになればインフレ対応にもなるので、利上げはもう少しあってもいいとも思っています。

個人向け国債も選択肢の一つとなりますね。

我が家はインフレ資産として株式投資に集中していますが、配当金収入でキャッシュが入る仕組みができつつあるので投資を続けてきてよかったと感じています。

自動的にキャッシュが入る配当金投資

キャッシュインがある仕組みをつくる

不動産投資にも興味はありましたが、今は配当金投資のみを実践しています。

配当金投資を実践してきた身としては、計算できる収入源として非常に心の安定感をもたらしてくれています。

【配当金投資のメリット】

- 自動的にキャッシュが入り、再投資資金や家計にも使える

配当金はすべて再投資すれば、複利の力が大きく働きますし、配当金だろうが給料だろうが現金は現金なので、そのキャッシュを使って旅行なり、好きなものに使うことで人生を豊かにすることもできます。

配当収入のメリット大!

新NISAでは高配当株が人気のようですが、私も高配当株への投資を好んでいます。

配当を受け取る際の税金が運用効率を落とすとも言われますが、新NISAでは非課税なので課税のデメリットもありません。絶対に活用すべき制度とも言えます。

私たち個人投資家は、最大のメリットである時間を味方につけることができます。

つまり、長期投資ができます。会社の方針に縛られることもありません。

長期投資のメリットは、複利運用によって「お金がお金を生む仕組み」を作れることですね。

- 配当金という給料以外の収入源を作ることができる

- 複利運用で配当収入を増やすことができる

- 売却益も狙える

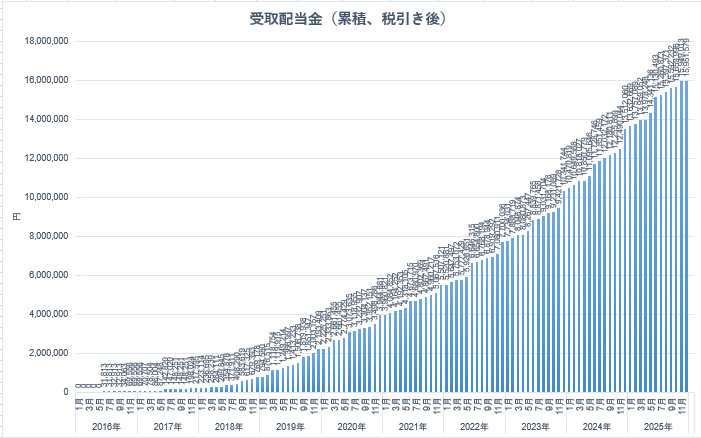

私自身も実践してきましたが、なんだかんだと最初の配当収入は小さくても継続することで意味を持ってくるのをようやく感じることができるようになっています。

毎月定期的に配当収入があります。

なんだかんだで投資を始めて9年間で約1500万円以上のキャッシュインがあり、定期的に再投資をしていますのでさらに配当収入は増える見込み。

少なくとも今後5年間で1500万円以上のキャッシュイン(配当金)がある見込みので、再投資をすることにより、その配当金がもらえるペースは早まるのが分かりますね。

残念ながら配当金投資をもっと愚直に続けていればよかったと思うことは多々あります。

途中で寄り道したこともあったのが悔やまれますが、愚直にコツコツちょっとでも投資をする!だけでも随分と変わります。

最近は個別銘柄のつみたてできる証券会社もあるので、投信以外でも積立しやすい環境が整いつつあります。

投資先の選び方はバリュ―高配当が基本

投資先を選ぶ際には、多くの銘柄がありますので、指標面から絞り込んでいきます。

簡単にチェックできるものだと、大体次のような指標は最低限確認します。

- 配当+株主優待利回りの総合利回りが4%以上(配当利回り3%以上)

- PER×PBR=22.5以下

- 営業キャッシュフローがプラス推移

- 自己資本比率が50%以上かつ有利子負債が少なめ

- (流動資産+投資有価証券-負債)が時価総額に占める割合

簡単にチェックできる指標なので、割と簡単に投資先を選別しやすいかなと思います。

配当+株主優待利回りの総合利回りが4%以上

総合利回りが高いと、それだけ負けにくいので4%は一つの目安ですね。

今のインフレを考えるとこのくらいの利回りがあると十分インフレにも勝つことができます。

実はこの指標に基づいて、あとは相場が落ち込んだときにそっと買うだけであとはほったらかしにしておくと株価も徐々に上がってきてくれています。

ポートフォリオの9割以上は含み益を抱えている状態で、ほとんど含み損になっている銘柄はありません(含み損が長い場合は定期的に損出ししており、含み益ポートフォリオにしています。含み損はNISAでなければ配当や売却益と損益通算もできます)

PER×PBR=22.5以下

これは有名なグレアムのミックス係数と呼ばれるもので、割安な銘柄を見つける際の指標です。

PERとPBRは代表的な指標なのでチェックしますが、3年来安値水準などを踏まえて、加えて、ミックス係数が割安だとより安全域があると判断し投資しやすいですね。

簡単にチェックできるので、よく活用している指標です。

実際には22.5よりも15倍以下程度でさらに割安な銘柄を探すようにしています。

営業キャッシュフローがプラス推移

業績も大事なのですが、私はキャッシュフローを重視しています。

「勘定合って銭足らず」ではありませんが、会計上の利益よりも、キャッシュインがしっかりとある会社、つまりは、キャッシュ創出力のある会社が強いと感じています。

業績が良くても、キャッシュは会社にとっての生命線ですので、キャッシュ創出力が高い銘柄は好んでいます。

四季報を見る際に、純利益と営業キャッシュフローを見比べ、純利益よりも営業キャッシュフローのほうが多いアクルーアル銘柄は、より良いと思っています。

3ヵ月毎の決算書ではキャッシュフロー計算書を出していない会社もありますが、通期決算では必ずチェックできます。

会計上の利益より、いかにキャッシュを生めるかがとても大事ですし、会社にとって運転資本に必よなキャッシュは生命線でもあります。

自己資本比率が50%以上かつ有利子負債が少なめ

自己資本比率が高い銘柄は保有安心感がやはりありますので、先のミックス係数が割安で自己資本比率の高い銘柄は投資先候補としてググっと高まってきます。

有利子負債が少ないと、減配などのリスク軽減や財務の健全性が高いということで、投資先を長く保有するというのにもつながります。

1株当たりの純資産BPSが伸びている銘柄や有利子負債が減っている会社などがいいですが、ROEとROAの比率が近い会社なども良いですね。

インフレに打ち勝てる株式投資

投資にはリスクがあるので、購入価格よりも低い金額、いわゆる元本割れで売却するのは精神的にも辛いものがあります。

含み損を長く抱えることなく、長い目で見てコツコツ投資をするのには、配当金投資は最適とも言えますし、実際にそう感じます。

必要と考えられる資金は現金で保有し、それが満たしているのであれば、投資資金として活用することで、家計の金融資産にプラスになっていきます。

【余剰資金の活用が大原則】

- キャッシュイズキングで、生活に必要な貯金は一定程度必要だが、過剰な現金はインフレでは目減りしてしまう(一般的な目安は月給6ヵ月程度)

- 分散投資を基本に、余剰資金は株式に投資する。

- 配当金収入を得て、キャッシュポイントを作る

割安銘柄への投資を行う

指標面でも割安な高配当銘柄を複数保有するのが基本です。

分散投資でも大暴落時には被害は受けますが、1銘柄に投資して当てが外れた場合の被害は甚大です。

我が家の場合は、すでに私が40代半ばでリカバリーできる期間が短くなっているので過度なリスクはとれません。

配当は減配リスクが低い銘柄を中心に保有しているので、定期的に再投資をして、キャッシュインを作ることができています。

バリュー株をいくつか見ておきましょう。

- 3191 ジョイフル本田 PER16.3 PBR1.05 配当3.95%(株主優待あり)累進配当

- 9368 キムラユニティー PER9.9 PBR0.89 配当3.90%(株主優待あり)

- 5832 ちゅうぎんFG PER12.0 PBR0.71 配当3.34%(株主優待あり)

ジョイフル本田は、関東1都5県でホームセンターを展開する知る人ぞ知る銘柄ですね。実は10期以上増配を続けている連続増配銘柄でもありますね。

今年初めてポートフォリオに組み込んだのですが、内需銘柄として競争力のある銘柄と考え、また、株主優待もそれなりに魅力に感じたので投資をしたのです。

キムラユニティーは以前からずっと保有している銘柄です。トヨタの物流部品が主力で、今話題のおこめ券優待を実施している銘柄。我が家も保有していますが、増配と優待と分割までしてくれているので、嬉しい銘柄。

ちゅうぎんFGは地銀では中堅どころでしょうか。日銀の利上げはまだのんびりとはいえ続くでしょうし、銀行銘柄はポートフォリオに入れておきたいところ。

株主優待もあり、財務面も健全で、船舶銘柄のひとつとしてもひろぎんHD、いよぎんHDともに着目して優待がもっと魅力なちゅうぎんFGを保有しています。

配当金投資は、時間はかかりますが着実にリターンを出せる再現性の高い投資手法だと思います。

日本はこれから変わります。

日本の家計にはたんまり金利のある世界になり、デフレ下で貯まりに貯まっているキャッシュが1000兆円以上もあり、これからインフレに負けないよう株式や国債に振り向けていくことになるでしょう。

気づき始めた人はインフレ資産に投じていきますので、株価にもプラスになるのではないかと予想しています。

では。

コメント