ふるさと納税は、一定の条件を満たせば確定申告が不要になります。

その条件と言うのが、主に3つあります。

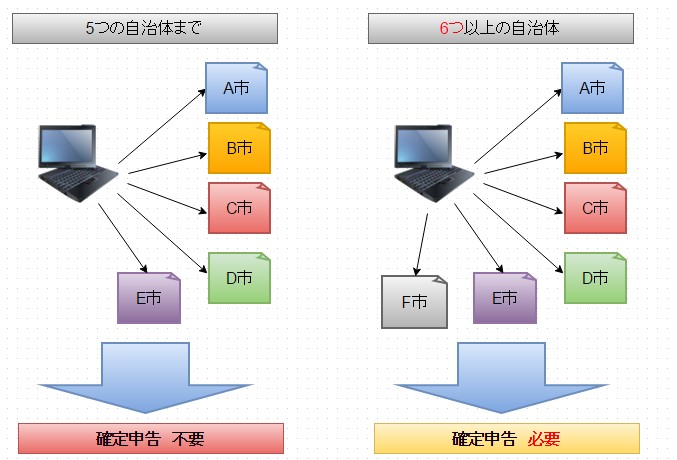

- ふるさと納税先が5以下であること(5つの自治体まで)

- 確定申告をする必要がない

- 寄附金税額控除に係る申告特例申請書をふるさと納税先に提出すること

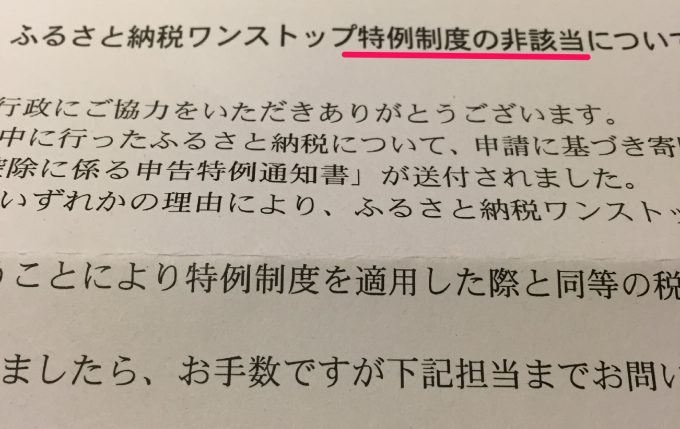

ふるさと納税をした際に確定申告が不要となる「ワンストップ特例を申請」して、申請書を送付していたとしても、ワンストップ特例制度が非該当になる場合があります。

ワンストップ特例申請書を出して、安心しているとふるさと納税のメリットを受けていないかもしれませんよ。ふるさと納税をする前に確認しておきましょう。

ふるさと納税をしたときにワンストップ特例を選択

出典 ふるさとチョイス

ふるさと納税の魅力は何といっても、税金が安くなって特産品をもらえること。これに付きますね。

我が家も住民税が減額しているので、何気に毎月の手取りがちょっぴり増えた感覚になって(実際増えていますが)嬉しいものです。

ふるさと納税で確定申告が面倒くさいなぁ、と言うときにはワンストップ特例という確定申告不要の制度を利用することができます。

確定申告をした場合もあるので、その点は注意が必要ではありますが、ふるさと納税を実行したら、まずはワンストップ特例制度を利用の手続きをしておく、と言うスタンスでいいかと思います。

参考 ワンストップ特例で安心してはダメ!ふるさと納税で確定申告したほうがいい場合とは?

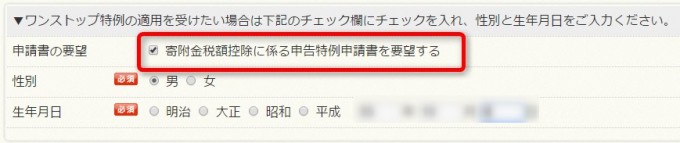

ふるさと納税の際にワンストップ特例を希望する

ここでは、ふるさとチョイスを利用した場合の解説となりますが、希望する自治体を選んでふるさと納税を実行すると、次の画面が出てきます。

「ワンストップ特例の適用を受けたい場合は・・・」とあるので、チェックを入れておきましょう。あとで確定申告をするかもしんない!と思っても、チェックを入れておけばOKです。

そうすると、後日、特産品と一緒に送ってくれたり、確定申告に必要な寄付金控除証明書と一緒に送ってくれる自治体もあります。

欲しいなら請求してね!という自治体もありました。自治体によってマチマチな対応ですね。

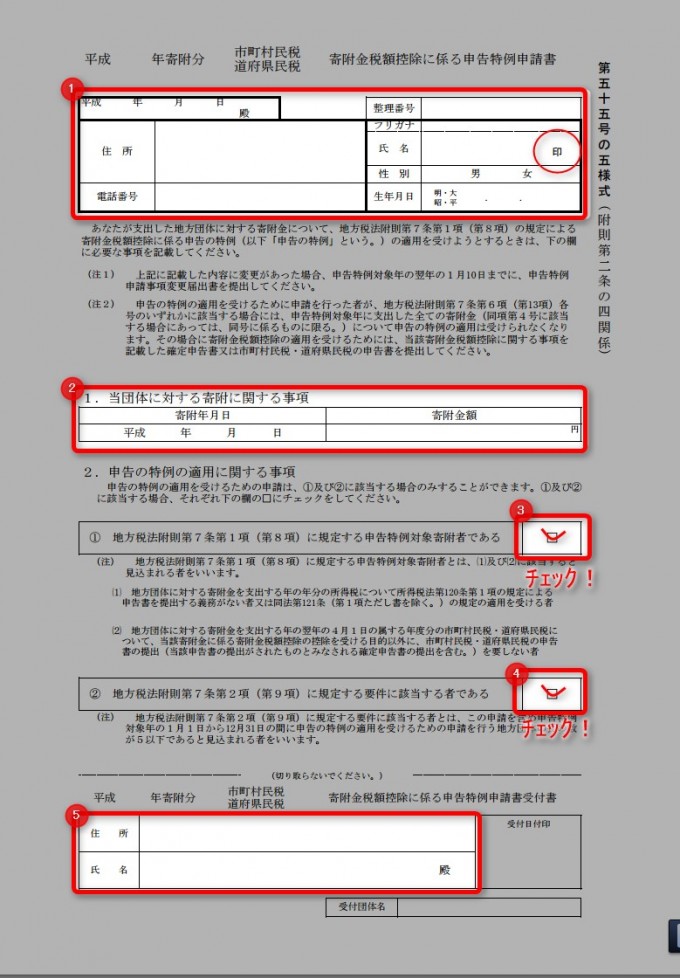

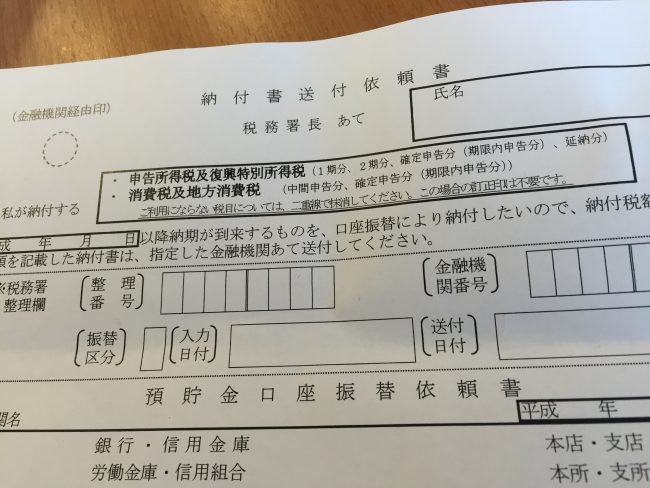

ちなみにワンストップ特例に必要な書類はこちらです。

詳しくは、「【ふるさと納税】確定申告が不要になるワンストップ特例制度の利用方法と注意点とは?」を参考にしてください。

これを出すのは、寄付した年の翌年1月10日必着で、寄付した自治体すべて(5つ以内)に出す必要がありますよ。

≫≫ 1月10日必着限定!ふるさと納税ワンストップ特例(確定申告不要)の利用方法

ワンストップ特例制度の非該当

私は、住宅ローン控除もあったので確定申告をしていましたので、たいして驚きはなかったのですが、わざわざ文書にして送ってくれたことに驚きました。

書いてある内容が結構大事なことを書いていたので、参考になると思います。

ふるさと納税ワンストップ特例制度を申請したけど、非該当となっている。つまり、受けられたない方は、手続きを行うことで税額控除を受けられるかもしんないってことです。

焦らず、税金を安くするために、手続きをしておきましょう。

確定申告を提出した場合

私と同様に、確定申告書を提出した場合は、ふるさと納税ワンストップ特例制度を利用することができません。例えば、住宅ローン控除は確定申告したけど、ふるさと納税は確定申告不要と思ってふるさと納税の確定申告をしていなかった・・という場合。

この場合は、

- ふるさと納税を含む寄付金に関する確定申告書を税務署へ

- 市県民税申告書を提出した場合は、市税事務所へ提出

- 市税事務所に行く場合は、ふるさと納税等の受領証明書も必要

サイト 市県民税申告書(神戸市HP)

市県民税申告書は、所得税の確定申告をした場合、所得が基礎控除額(33万円)以下である場合、提出は不要です。

また、給与収入がある人は基本的に提出は不要ですが、給与以外に年間20万円を超える収入がある場合は必要です。

ふるさと納税の確定申告をしている場合は、非該当文書が来ても、

特段、手続きは不要です。

何もしなくても、所得税の還付と住民税の控除がなされます。

所得税の還付は申告後、おおむね1か月から2か月後に口座に振り込まれます。

ワンストップ特例の申請を6つ以上の自治体に実施

ワンストップ特例の申請を6つ以上の自治体に行った場合は、ふるさと納税を含むすべての寄付金が記載された申告書(※)を市税事務所に提出する必要があります。

※ 確定申告書または市(府)県民税申告書

ワンストップ特例の通知書に記載された住所が違う

正確には、寄附金税額控除に係る申告特例通知書に記載された住所が市(府)県民税の賦課期日(1月1日)現在の住所が違っている場合です。

申請後、年内に引っ越しをした場合がケースとして考えられますね。

この場合は、1月1日現在の住所で判断しますので、次のいずれかをする必要があります。

- 1月1日現在の住所の所轄の税務署へ

- 1月1日現在の確定申告書または市(府)県民税申告書を市町村へ

ふるさと納税と確定申告

サラリーマンであれば、年間5つの自治体までであれば、ふるさと納税の確定申告は不要です。

この場合は、ワンストップ特例制度の申請書を出す必要があるのですが、確定申告不要の対象になっていても、書類を出し忘れたら確定申告が必要となるので注意が必要です。

確定申告を不要にするには、ふるさと納税を実行した翌年の1月10日までに、ふるさと納税先の自治体に書類を提出する必要がありますよ。

特に年末になると焦りますので、ふるさと納税も余裕をもってやっておくといいですね。基本的には、想定年収から、あなたのふるさと納税できる上限額を確認して、ふるさと納税をするといいですね。

残業代が増えたなど、上振れ分は年末にすればいいでしょう。

ふるさと納税はクレジットカードで納付ができるので、実行するときは、リクルートカードや楽天カード

、

dカードなど還元率の高いクレジットカードを利用するとポイントも貯まって特産品ももらえて二重にうれしいですね。

確定申告をしたくない人は、確定申告不要の内容を確認しておきましょう。

こうして書類もくれるので、税金を安くできない・・・って最悪の事態はなさそうです。

ワンストップ特例申請は、寄付した年の翌年1月10日までに書類提出が必要なので、忘れずにしておきましょう

≫≫ 1月10日必着限定!ふるさと納税ワンストップ特例(確定申告不要)の利用方法

ふるさと納税を初めてするには、数あるふるさと納税サイトのなかでも、「ふるさとチョイス」が掲載自治体も圧倒的に多く、便利です。

我が家もかなりおせわになっています。

ではでは。

コメント