今年もななしさん(@_teeeeest)にお誘いいただき、楽しみにしているベストバイストックに参加させていただきます。

正直なところ、今年は年初から(たぶん)70連勤くらいして、精神的な余裕がなかったこともあって、投資から遠ざかっていました。

その間に株価はみるみるうちに下がっているのに気づかず、含み益を飛ばしてしまった年でもあります。お金って減るの早いですね。資産自体はだいぶなんとか戻せましたが。

そんななかベストバイ・・・と悩んだのですが、これだ!という投資はできなかったもののいくつか反省点もあったのでそれをまとめようと思います。

- 投資する銘柄の選別

- 高ROE銘柄

- 割安なほうが良い(PER、PBR、PEGレシオ)

- 相場が悪い時に買う(騰落レシオの活用)

選別したなかで投資した銘柄もご紹介します。

- Return On Equityの略称で和訳は自己資本利益率。企業の自己資本(株主資本)に対する当期純利益の割合。

- ROE=当期純利益÷自己資本 または ROE=EPS(一株当たり利益)÷BPS(一株当たり純資産)。

- 「投下した資本に対し、企業がどれだけの利潤を上げられるのか」と最も重要視される財務指標

- ROA:総資産に対する利益率。当期純利益÷総資産×100

- ROIC:(投下資本利益率、Return on Invested Capital)とは、税引後営業利益を投下資本で割ることで求められる指標。

株主資本が増える銘柄への投資

高ROEの威力

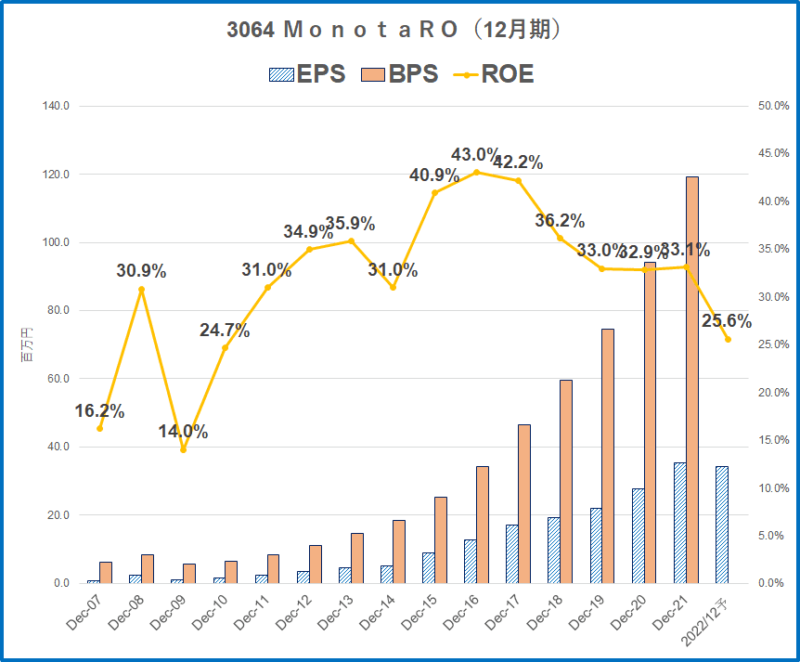

ROEは、純利益÷株主資本で算出されますが、効率的に利益を出しているかを見る重要な指標ですね。

株主資本が増えれば、株価上昇の要因です。

PBR=PER×ROEで算出されますので、PBRが上がっていくためには、PERが上がるか、ROEが上がるかが必要ですね(またはその両方)。

PERは成長性を見る指標でもありますが、PERが高いと成長期待がはがれたときの株価下落が大きくなってしまいます。

- ROEが高い(25%以上が毎年続いている)

- PERが低い(15倍以下)※業種による

ROE25%が3年続けば、株主資本は2倍になるのでここが目安。

いやいや、高ROE銘柄だと成長期待も高いので、PERも高いでしょ!となりそうですが、そんななかでPERが低い銘柄を見つけることができれば、投資先候補となっていきます。

MonotaROは、株価が100倍以上にもなった銘柄ですが、高いROEが続いてきた代表銘柄でもあり、PERは49倍~97倍と非常に高いですね。

ROEに関しては、こちらの記事でも優良銘柄をピックアップしていますので、ぜひ読んでみてください。

PERが高い銘柄の場合、PEGレシオという指標を活用すると有用です。

割安なときに買う

高値更新銘柄を買う手法もありますが、私にはどうも合わないので、今後も成長していきそうな銘柄を安く買いたいと思うようになりました。

安く買う

とてもシンプルではありますが、安く買うことができればそれだけ下落リスクから身を守ることができますよね。

今年は半導体の搬送装置を手掛けるローツェ(6323)を買ったのですが、PER10倍程度、ROE30%以上と優良企業ですが、下がった時に買えなかったので大きな含み損を抱え、損切りする形になりました。

長く保有し続けるためにも、安く買えるに越したことはないんですよね。

業績鈍化で株価が下落しているときは要注意ですが、相場全体が悲観的に下がって業績には影響がないようなときは天与の買い場になるかもしれません。

高ROEで、営業利益率も高い銘柄をスクリーニング機能を使って調べてみました。

営業利益率が高いことは、ビジネスモデルが良いのか、参入障壁が高いのか、何かしら強みを持っている企業の証拠なので、重要指標として見てます。

営業利益率の目安としては13%としています。

スクリーニングする際は、PERやPBRといった指標はあえて使わず、ROE、営業利益率、自己資本比率といった指標を使っています。

ストックビジネスだったり、事業がシンプルだったり

指標だけでは投資できないので、投資先が何をしているかを把握しやすいほうが良いですね。

また、成長要素が分かりやすいほうがいいかなと思います。

例えば、コンサル企業であれば、コンサル数を増やしていくことが大事な点なので、採用をそんなにできるのか?コンサルニーズが落ちたときは?など考えると、いつも「う~ん」と思ってしまい、投資先から外しています(少しM&A系を持っていますが)。

- 事業がシンプルだと分かりやすい

- ストックビジネスだと安定度がある

高ROEで、営業利益率も高い銘柄だと、いくつかピックアップしてみましょう。

- 7839 SHOEI(高級ヘルメットが世界シェアトップ)ROE29% 営業利益率29%

- 6036 Keeper技研(カーコーティング)ROE45% 営業利益率31%

- 7990 グローブライド(釣り具世界トップ)ROE29% 営業利益率10%

- 7716 ナカニシ(歯科医療用回転機器ハンドピース世界シェアトップ)ROE13% 営業利益率30%

- 3496 アズーム(駐車場運営)ROE39% 営業利益率13%

- 3288 オープンハウス(都心戸建て)ROE25% 営業利益率12%

こんな感じで、長く持てそうだなぁという銘柄を探して今年買った銘柄。

今年買った銘柄

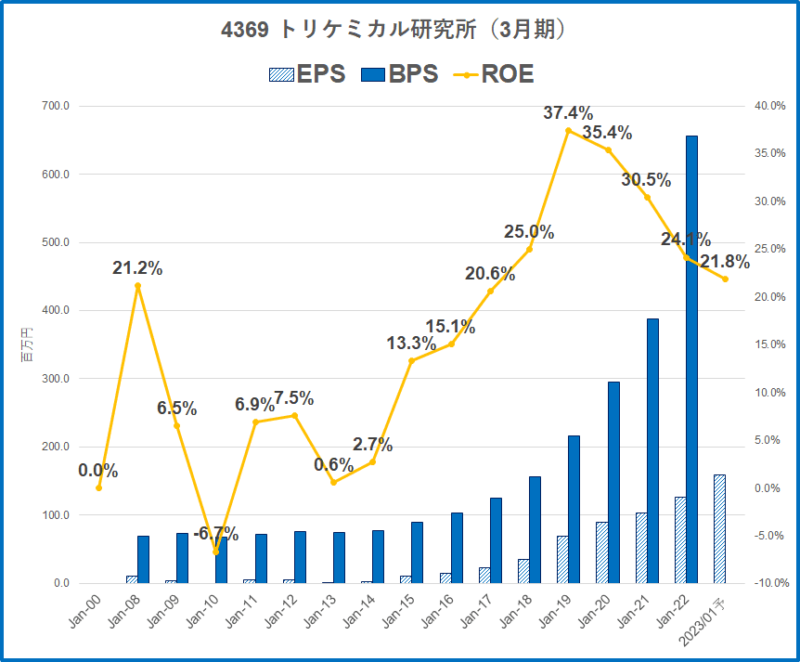

今年買った銘柄では、トリケミカル研究所です。

含み益は30%ほどと順調かなと思います。

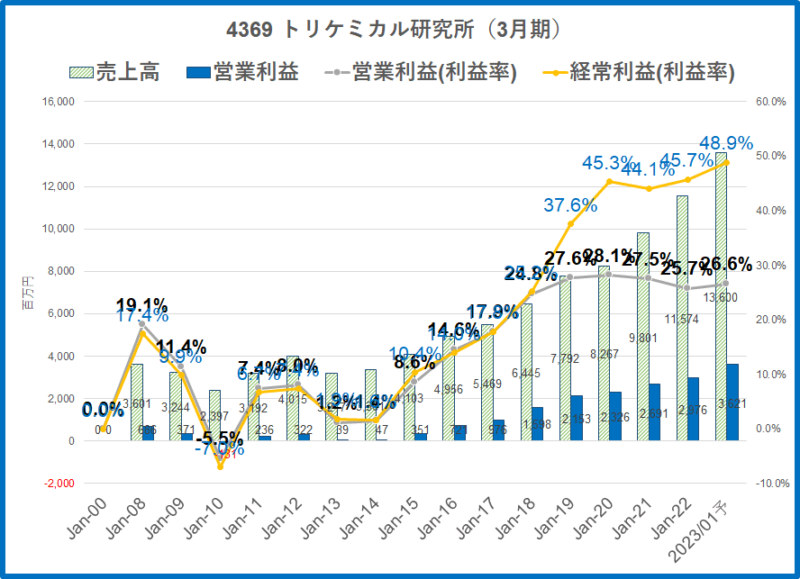

半導体材料を手掛ける同社ですが、多品種少量でニッチな商品に強み。

半導体関連で浮き沈みも警戒ではありますが、半導体関連としては同社の商品は欠かせないので選びました。

- 株価2388円

- 予想PER 14.9倍(安値平均PER15.7倍)

- PBR 3.26倍

- 配当利回り 0.92%

- 実績ROE 24.1%

- 自己資本比率 75.4%(キャッシュ100億円!)

- 過去10年の増収回数 9回

- 【株主優待】なし

安値平均PERの15.7倍を大きく下回ったPER12倍程度で購入。

ROEは高く、財務最強、営業利益率は25%程度、持分法適用会社があるので経常利益率は50%近くと超高収益銘柄です。

財務良くなってROE下がってますが、心配するレベルではありません。

収益力最強ですね。

事業はシンプルで半導体材料を手掛けており、今後も半導体需要はなくならないので、同社もずっと稼ぎ続けると思います。

熊本に世界最大の半導体製造受託会社の台湾TSMCが工場建設していますが、今のところ恩恵はなさそう。

TSMCさんが、最初、熊本に持っていくのは28ナノとか結構昔のプロセスだ。正直言うと、そこからもっと微細化したところじゃないと、うちの素材はいっぱい使ってくれない。

と社長さんが言ってましたが、最先端半導体も手掛けるようになってくると同社の業績もさらに飛躍しそうですね。

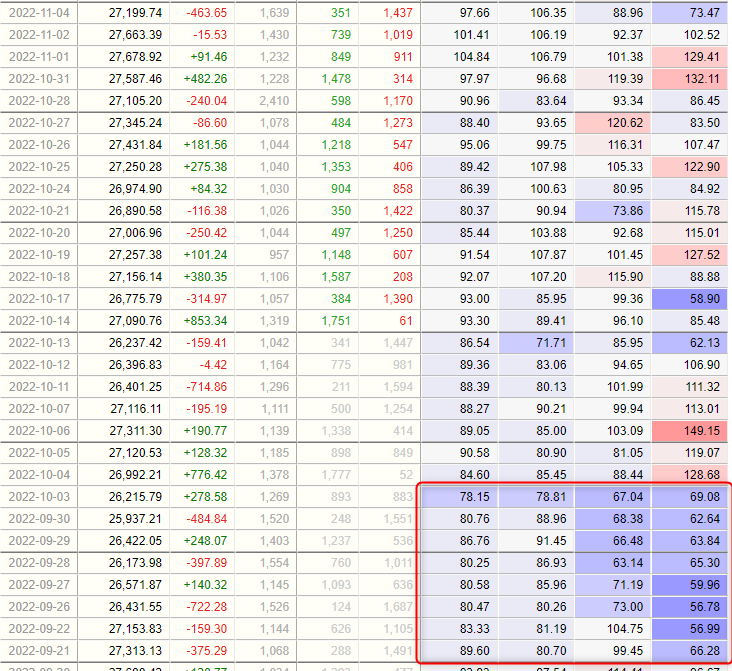

買うときは騰落レシオを参考に

安く買うことができればリスクをその分下げられるので、安く買いたいもの。

高値更新銘柄はなかなか自分にあわなかったので、安く買えるようにしていますが、騰落レシオは参考指標としています。

売られすぎ水準になってくれば、良い銘柄を買うチャンスの一つの指標だと思います。

ちなみにトリケミカル研究所は、赤で囲ったときに買い向かいました。

ベストバイストックを探す日々

今年のパフォーマンスは指数と同じくらいで、ベストバイストックという銘柄に行きつけていませんが、先ほど取り上げたトリケミカル研究所には期待しています。

- 投資は自分との戦い(他人と比較しない)

- 株式投資は資産形成の最高の手段

- ROEが高く続く銘柄は、株主資本が複利で増える

良い銘柄を安く買うというシンプルな方法を続けることでも資産形成はできそうですね。

- 特に配当も増えている銘柄は、不労所得(配当金)というキャッシュインがあるのもメリット大!

明日は、投信分析がめちゃ参考になるナザール兄さん(@investor_Nazal)です。

バトンをお渡しします!

お楽しみに!

お奨めの投資本を3冊選びました!ぜひ読んでみてください。

コメント