相場が良い時は、特にやることもないので、銘柄探しの時間です。

- 指標が割安

- 高配当

- 配当性向低い

- 増配続きそう

- 財務良い

- 業績も良い

- 収益力も高い

- なんだったら株主優待もある

そんな銘柄がないかなぁと探しながら、フジ・コーポレーション(7605)いいなぁと思いつつ、もう少し配当が欲しいなぁと思って探してみると灯台下暗し。

保有株にありました。

中央自動車工業(8117)という会社です。

ほぼ無名ですので、地味な会社ではありますが、知る人ぞ知る優良銘柄です。

- PER10倍以下

- PBR1倍ちょっと

- 配当利回り3%以上

- 連続増配(上場来減配なし)

- ROE12%

- 財務超健全(自己資本比率85%程度)

- キャッシュ豊富

- 株主優待あり

この先も配当は増やし続けつつ、業績も伸ばしてくれる銘柄かと思います。

高成長のKeeper技研と比較しながら見てみました。

- Return On Equityの略称で和訳は自己資本利益率。企業の自己資本(株主資本)に対する当期純利益の割合。

- ROE=当期純利益÷自己資本 または ROE=EPS(一株当たり利益)÷BPS(一株当たり純資産)。

- 「投下した資本に対し、企業がどれだけの利潤を上げられるのか」と最も重要視される財務指標

- ROA:総資産に対する利益率。当期純利益÷総資産×100

- ROIC:(投下資本利益率、Return on Invested Capital)とは、税引後営業利益を投下資本で割ることで求められる指標。

中央自動車工業とは

中央自動車工業の概要

同社は、ガラスコーティング剤や車内の防臭材などを中心に、主な販売先はトヨタ系を主力とする新車ディーラーに販売するお仕事をしています。

国内の拠点は全国に14拠点あります。

また、自動車部品の輸出をしており、海外売上も3割ほどあります。60か国以上と取引をしています。

ガラスコーティングなどメーカーとしての一面と、商社としての一面を持つ会社です。

コーティングでは、最近はKeeper技研が業績が絶好調ですね(ダブルバガーで売ったらそのあとさらに数倍になりトホホ・・)。

中央自動車工業の顧客はディーラー(トヨタ、日産、ホンダなど)です。同社のCPCコーティングは、ディーラーに販売しており新車時のみ施工してもらえます。

一方、Keeper技研はガソリンスタンドなどで付加価値サービスとして提供しており、ターゲットは中古車になりますね。

中央自動車工業とは直接競合していませんが、最近はKeeper技研もトヨタやスバルといったディーラーへの営業を開拓していますので、中央自動車工業と競合部分も出てきています。

中央自動車工業は、アルコール検知器や、三菱商事から買収したABTが全損車両処分の事務代行なども手掛けています。

業務用アルコール検知器トップシェアの「ソシアック」シリーズを有しています。義務化は当面延期のようですが、安定した需要は見込めそうですね。

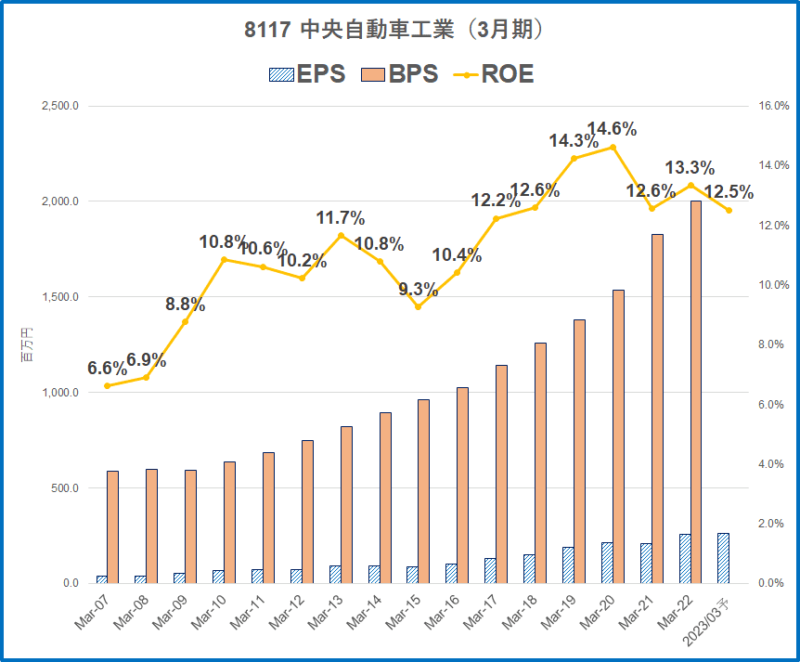

ROEの推移

同社のROEは12%程度で推移しており、この水準が続くと6年で株主資本は2倍になる水準です。

事実、同社は6年ほどで売上は2倍、BPSは2倍、営業利益は3倍と順調に推移しています。

できればROE25%欲しいところですが、安定成長銘柄としての強みがあります。

新車販売が半導体不足で停滞しているなかで、業績を増やしているので新車販売が戻ればさらに飛躍できるのではないでしょうか。

ROEも高い水準で推移しており、まさに理想的な会社です。

ROEに関しては、こちらの記事でも優良銘柄をピックアップしていますので、ぜひ読んでみてください。

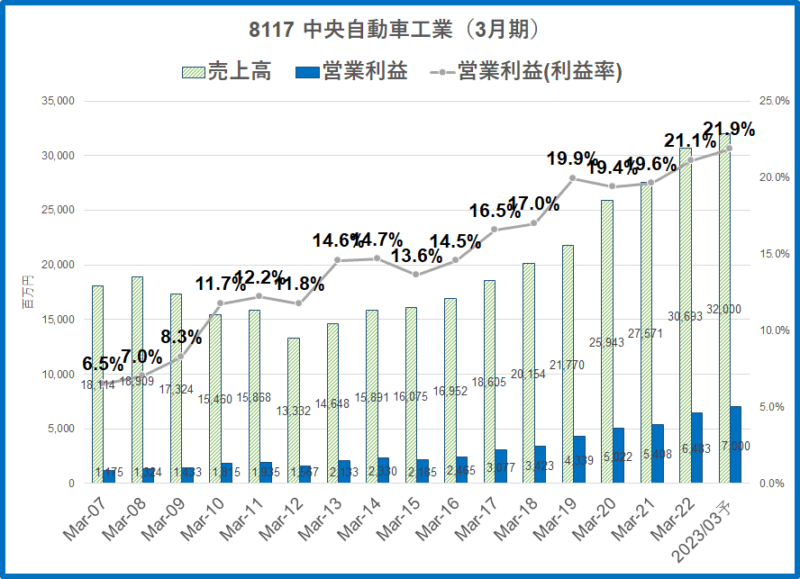

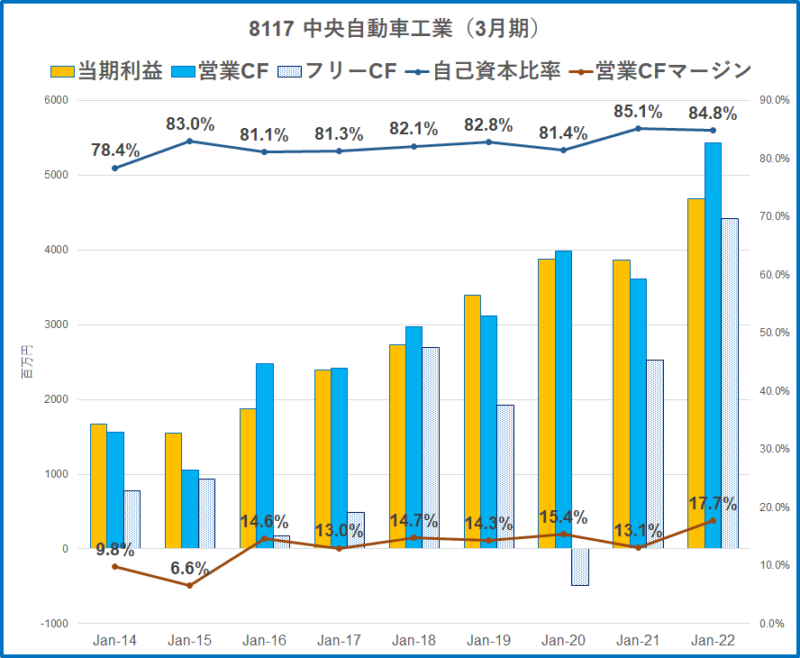

業績の推移

中央自動車工業の利益率

自動車部品の輸出は商社機能でありそれほど利益率は高くないですが、メーカー機能として主力のコーティング販売等は利益率は高いものと推測できます。

12年度に利益率の低い携帯電話販売事業から撤退したあとは、売上・利益率ともに上昇が続いており、近年は営業利益率20%前後と非常に高い水準です。

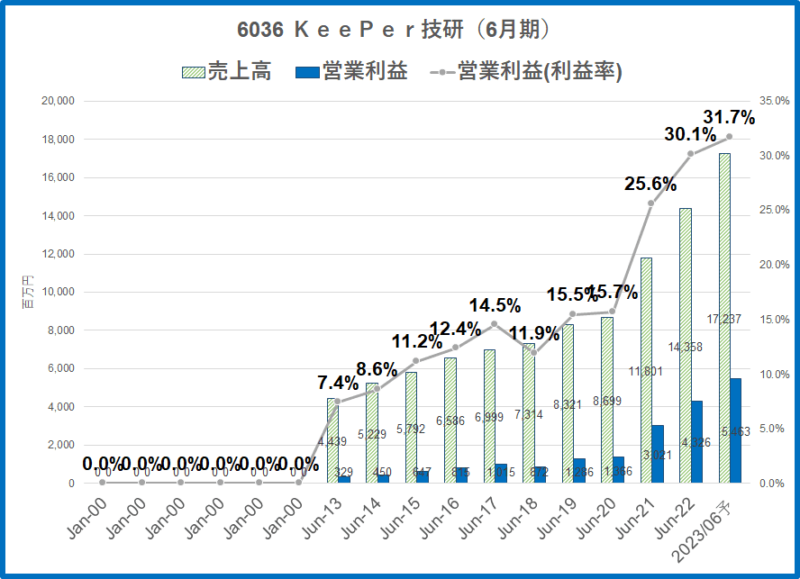

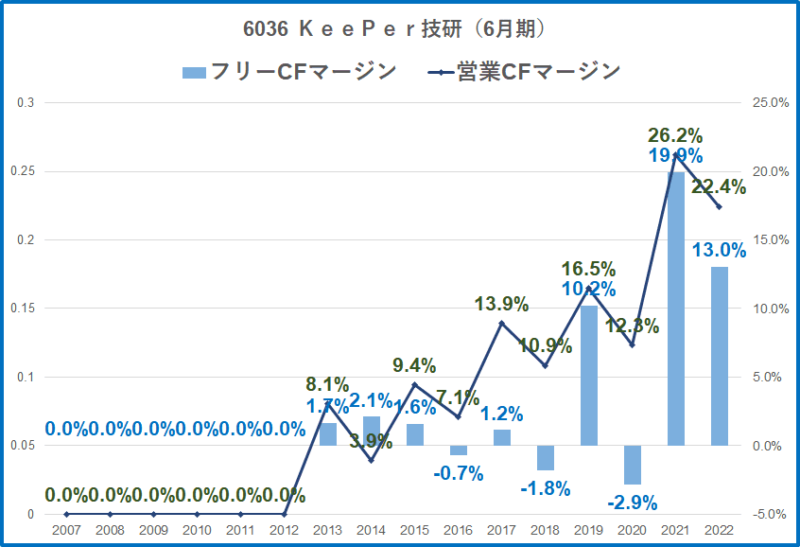

Keeper技研の利益率

ちなみに、Keeper技研についても見てみると、とんでもない利益率ですね。

ROE40%を超え、営業利益率30%を超えています。

- 営業利益率が高いのは経済的な堀がある証拠

- 中央自動車工業もKeeper技研もすばらしい

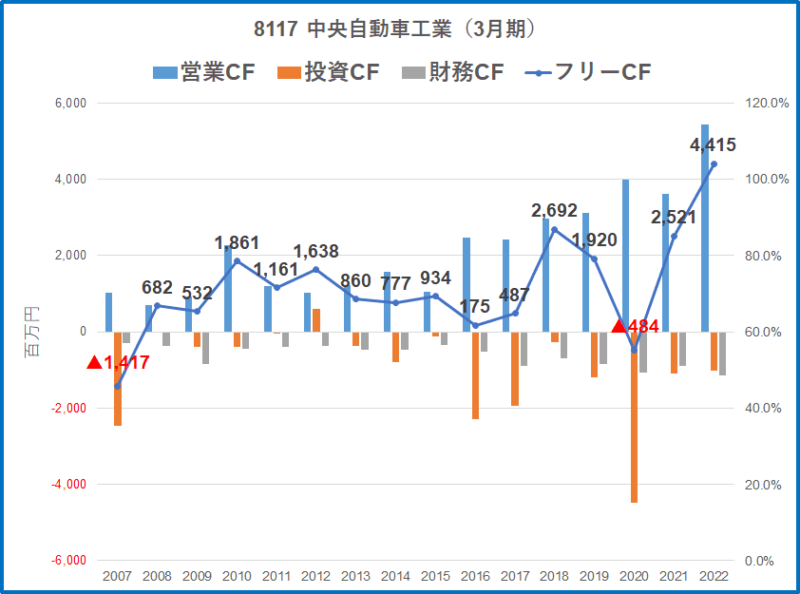

キャッシュフローの推移

中央自動車工業のキャッシュフロー

投資する際に重要にしている指標がキャッシュフローです。

会計上の利益よりも、キャッシュフローの良い銘柄のほうが安心して保有できます。

中央自動車工業のキャッシュフローは素晴らしいですね。

営業キャッシュフローは、毎年プラスであり、キャッシュを創出する力が強いことが分かります。

同社は、営業キャッシュフローが純利益を上回るいわゆる質の良い利益を出しているアクルーアル銘柄ですね。

財務最強で、稼ぐ力強いって・・・素晴らしい!

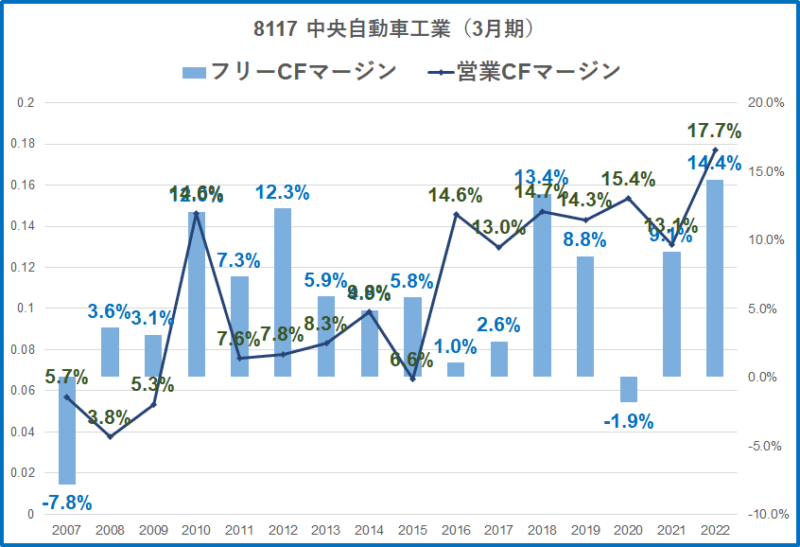

キャッシュ創出力を見るのに、営業キャッシュフローを売上高で除した営業キャッシュフローマージンが重要指標です。

営業キャッシュフローマージンとフリーキャッシュフローマージンの推移を見てみると、ほぼプラスですし、営業キャッシュフローマージンは高い水準。

Keeper技研のキャッシュフロー

Keeper技研の営業キャッシュフローマージンを見てみると、こちらはさらにすごいですね。

利益率が中央自動車工業よりも良いので当たり前と言えば当たり前ですが、どうしゃもキャッシュ創出力の高い素晴らしい会社と言えますね。

- キャッシュの創出力の高い銘柄は資金繰りも楽

- 次の成長に向けた投資もしやすい

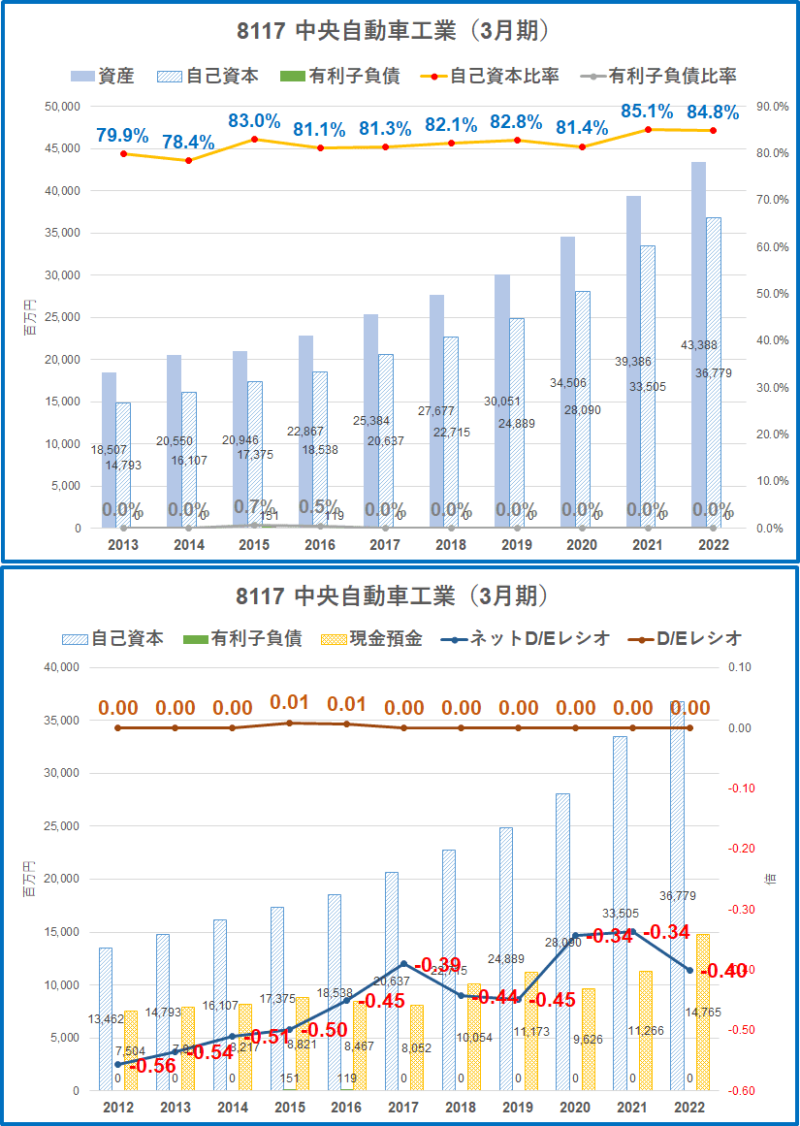

財務面

保有するからには財務面のチェックは必要不可欠ですね。

自己資本比率は30%は欲しいところですが、中央自動車工業は利益率は高く推移、キャッシュフローも潤沢な会社。

自己資本比率は85%もあります。万に一つも倒産のリスクはないと言えるでしょう。

どちらかといえば、自己資本比率も高すぎるくらいなので、ROE向上に向けて自社株買いや配当増加なども期待できるかと思っています。

DEレシオも当然ながら低く、財務は全くない会社と言えます。

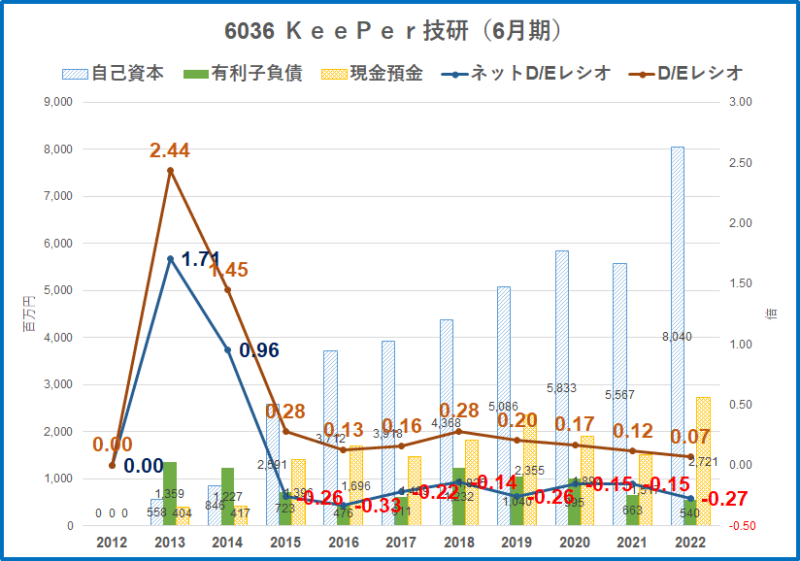

ちなみにKeeper技研の財務もかなり良い

Keeper技研の財務も良く、自己資本比率65%、ネットDEレシオも1倍以下と全く問題ありません。

素晴らしい企業が身近にあるものですね。

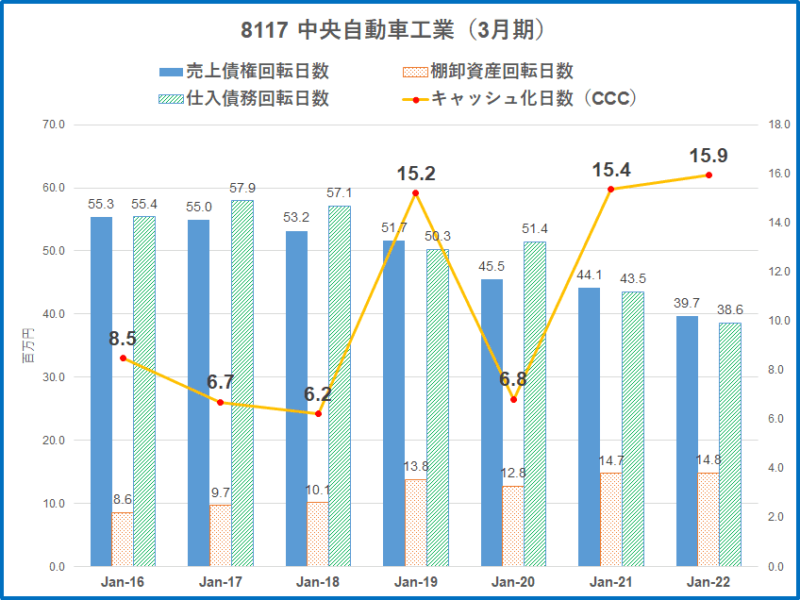

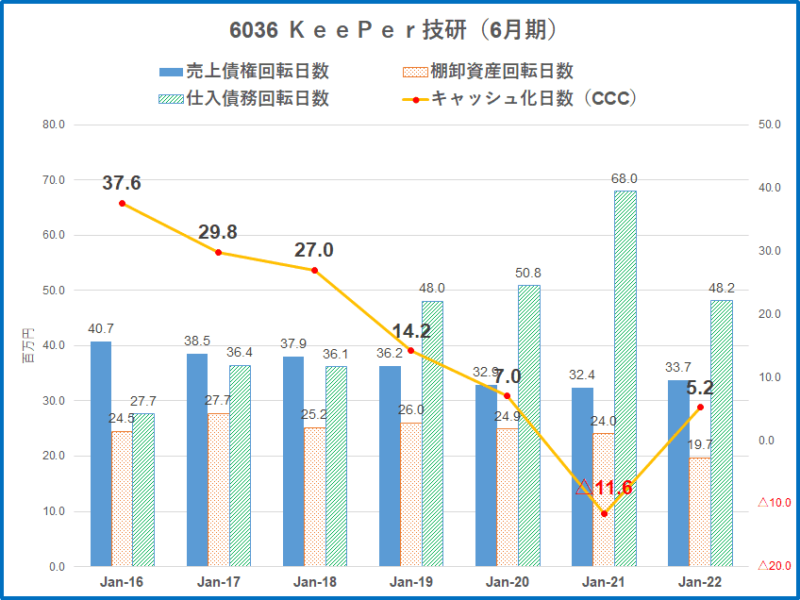

キャッシュ化の日数も早い!

キャッシュ化の日数も早いと余計な借入などをしなくて済むので良いわけですが、中央自動車工業のキャッシュ化日数は非常に短いですね。

- 売上債権回転日数:商品を販売してから現金を回収するまでの期間

- 基本的に短いほうが良い(入金が早いため)

- 棚卸資産回転日数:商品を仕入れて、それを販売するまでの期間

- 基本的に短いほうが良い

- 仕入回転日数:商品を仕入れてから現金を支払うまでの期間

- 基本的に長いほうが良い(出金を後ろにできるため)

- キャッシュコンバージョンサイクル(CCC):商品を仕入れて、販売して、現金化するまでの流れ

- CCCは短いほうが良い(運転資金の借入する必要性を小さくできる)

ちなみにKeeper技研もめちゃくちゃ短かったです。両社ともに素晴らしいんですね。

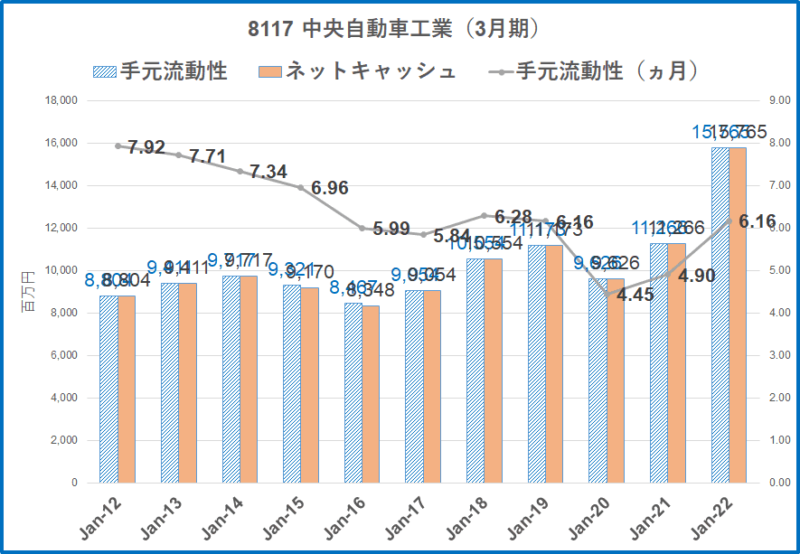

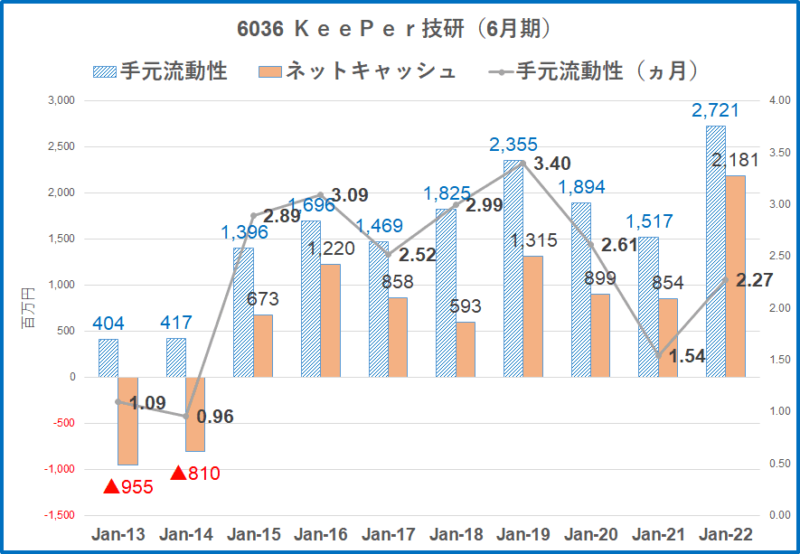

キャッシュ保有率

手元流動性を見てみると、中央自動車工業は約6ヵ月も保有していますので、潤沢そのものです。

約150億円のキャッシュのほかに、100億円の有価証券も保有していますので、まさに財務面も不安ゼロという会社です。

Keeper技研も2ヵ月ほどの手元流動性がありますが、CCCが短いのでそれほど多く保有する必要もなく、十分な財務状況と言えそうです。

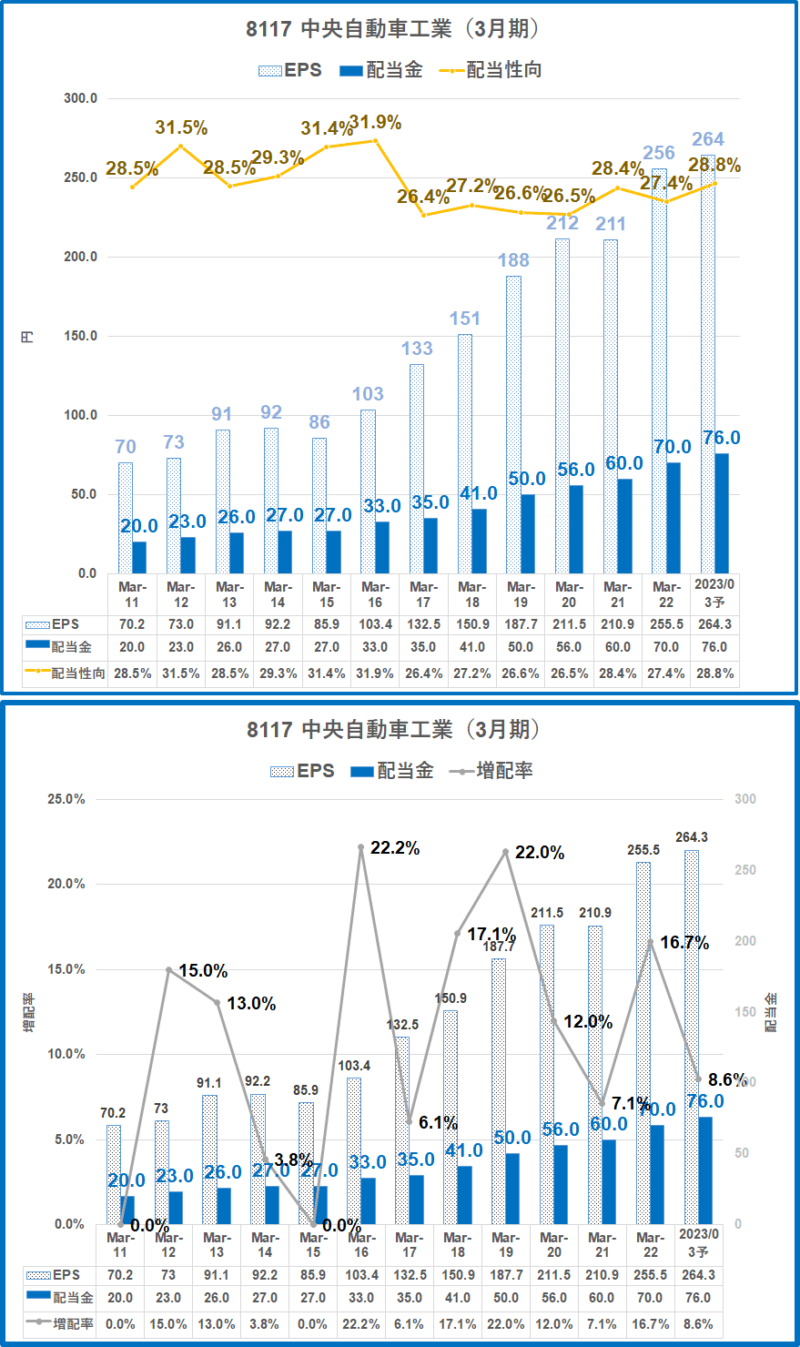

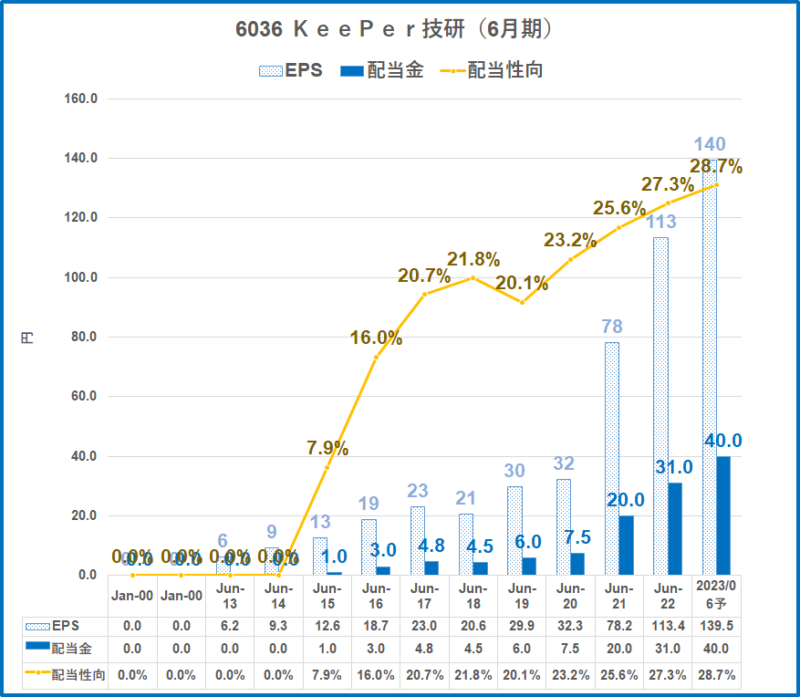

株主還元

中央自動車工業の株主還元はすばらしく、2004年3月期以降、普通配当ベースで減配はただの1度もなく、増配も8期連続継続中です。今期も期中に増配幅を増やしています。

配当性向は30%目安ですが、見てきたように、利益率は高く、財務は良すぎるくらいなので株主還元は期待できます。

ちなみに、Keeper技研も配当性向30%を目標にしており、業績に合わせて増配が続いていますね。

株主優待

中央自動車工業はしれっと株主優待を創設していますが、100株で1000円相当(3年で2倍)の優待品がもらえます。

カタログが送られてくるので商品を選ぶものですが、私は海苔をもらいました。非常においしくて、家族に好評でした。

Keeper技研も昔はクオカード優待があったので保有していたのですが、今はクオカード優待がなく、自社サービスの割引券がもらえます。

車を保有したことのない私にとっては優待魅力がなかったので手放したのですが、失敗でした汗

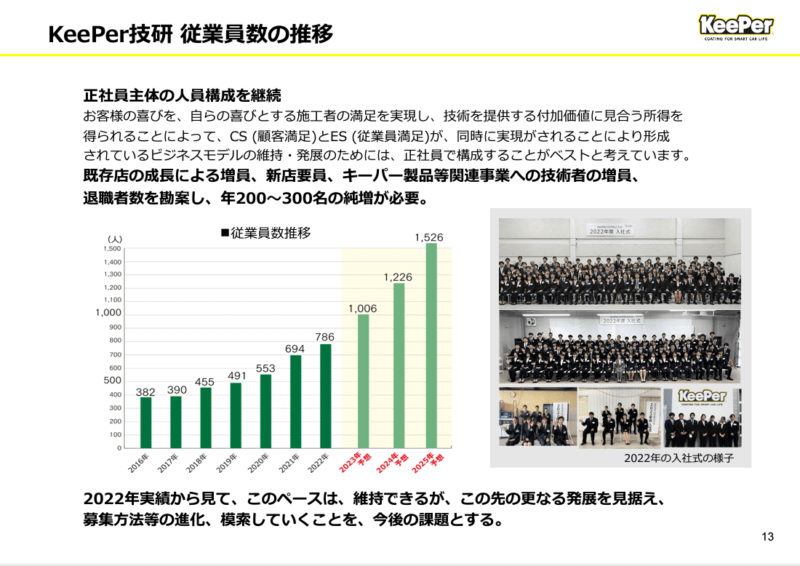

年収の比較

年収面でも比較して見ました。

- 年収で見る

- 中央自動車工業 平均年齢41.1歳で793万円と高い(賃金構造基本統計調査によると平均460万円)平均勤続年数15年と定着率は高い。

- 一方、Keeper技研は平均年齢26歳と若く、平均年収460万円ほど(賃金構造基本統計調査によると341万円ですのでかなり高い)

- どちらも年収はかなり高い水準です。

両社ともに年収水準は高く、人材獲得が激化するなかにおいても、高年収は一つの強みです。

ちなみに、Keeper技研は中期経営計画で3年間で約700名、倍増にする計画ですが、さすがにこれだけ採用できるのかは疑問を感じています。

また、経験上、大量採用をするとどうしても質が落ちますので、増員ありきの成長戦略はややしんどいのではないでしょうか。大量採用すると教えるほうも大変。。

懸念は?

日本は新車販売は下落傾向ですし、若者の車離れ、人口減もありますので、新車ディーラーにだけ販売しているのはやや厳しい点もありそうです。

ディーラーとしても高品質なガラスコーティングを求めている状況にあり、単価の向上やコーティング付加率の向上は同社にとってはメリットでしょう。

5年ないしは7年保証をつけていますが、そのあとのリピートもあるかもしれません。

この点、Keeper技研はガソリンスタンドに来るお客さんが相手であり、リピート率のあるコーティング商材と強みがありますね。

最近、家の近くのガソスタではKeeper垂れ幕がなくなってサービス辞めちゃったのかなと思っているのですが、ガソリンスタンドも縮小傾向ですので、この点は懸念材料です。

とはいえ、しばらくは好調な業績が続くでしょう。

カーコーティングは儲かってる

繰り返しになりますが、中央自動車工業は新車ディーラーへ商品を提供していますので、中古車ユーザーに同社の製品が提供する機会がないんですよね。

Keeper技研の決算を読むと、同社は直営のキーパーLABOが95店あり、平均単価は14,400円とそんなに高くないですが、約55万台を施工しています。

ガソリンスタンドなどでも同社のサービスを受けられるようにしており、それが6200店ほどあります。単価も同じくらいでしょうから、新車販売⇒半導体不足で納車遅延⇒中古車買う、買い替えを延ばすという感じでKeeper使うユーザーも多そうです。

SNSで同社を知ることも増えているようですが、SNSの効果はいつまで持続できるのか。。。

中央自動車工業に話を戻すと、新車が対象なので中古車と違って下地処理が不要であったり、ユーザーにとってもわざわざコーティングしに行かなくても買ったときにしてもらえるというメリットもあります。

また、単価も見てみるとガラスコーティングは6万から高いと30万程度もするので、恐らくKeeper技研よりも高いと思います。

中央自動車工業のCPCコーティングは国内独占販売権を同社が保有しており、また、ディーラーとの太いパイプがある点は同社の強みです。

コーディング事業の売上は開示されていませんが、自動車部品・用品等販売セグメント売上が250億円あり、利益率も25%と非常に高いです。

コーディング事業は恐らくもっと利益率が高いのではないでしょうか。

2021年の新車販売が444万台でした。

このうち同社のシェアが30%あると仮定すると133万台が同社の商品が何らかの形で寄与しており、カーコーティング施工率を30%と仮定すれば、単価をKeeper技研の2倍の30000円で試算すると売上110億円です。

Keeper技研のSUBARU向けの施工率が20%のようです。

新車販売に動向に影響をしますが、この先は半導体不足解消でやや改善することを考えるとややポジティブ。

そして、営業強化によるシェアアップや施工率、単価アップができれば、業績向上が期待できますね。これは中央自動車工業に限らず、Keeper技研にも言えることですが。

中央自動車工業は指標面で見ても割安

素晴らしい業績や財務を持つ中央自動車工業ですが、指標面も見ておきましょう。

- 株価2349円

- 時価総額470億円

- PER(予)8.9倍(益利回り11.3%)

- PBR1.1倍

- ROE(実)13.3%(予)12.5%

- 配当利回り3.24%

- 8期連続増配(18年非減配)

- 自己資本比率84.8%

- 株主優待 100株・1000円相当

これだけ素晴らしい会社ですが、「卸売業」というカテゴリーからか、知名度のなさも相まってか、PER8.9倍・配当3.24%と非常に割安に放置されているように思います。

EPSは安定成長しそうです。今のROEが継続するとすれば、BPS×ROE=EPSですので、3年後のEPSは311円ほど。

PER15倍まで評価が見直されれば、311×15=4665円と株価は約2倍は期待できるかな。3年で2倍ですから悪くありません。

配当は1株133円まで伸びると予想すると、配当利回りは2.8%程度(株価4665円)と今と同水準ですが、今の株価から見ると5%を超えてきます。

安定配当、増配、ROEの維持力を考えると債券みたいなもんですね。

海外でのコーティング剤販売も今後あるかもしれませんし、高すぎる自己資本比率見直しによる株主還元でROEが高まるようなことがあれば、株価も上がりそうですね。

毎年11~12%+配当3%ずつ成長して、財務不安懸念なしとあって、安心して保有できる銘柄と言えそうです。

ちなみに、Keeper技研は株価4055円でPER29倍と市場の期待も高いですので、月次が悪くなった時は株価の下落に注意が必要かもしれません。

PEGレシオは0.45と1倍以下ですので、株価上昇はやれやれ売りもなさそうなので、モメンタム効果も期待できるのかも。

PER29倍、PBR14倍はやはり期待が高いので、指標面では高すぎる気がします。すでに好調な業績は織り込み済みかと。

とはいえ、コーティング市場は安定成長しそうですし、両方欲しい銘柄です。

- 車をコーティングするビジネスは、利益率高く、キャッシュ回収も早い!

指標面では、中央自動車工業に軍配ですね。

ROEのことはこちらの本がおすすめ!ぜひ読んでみてください。

ピーターリンチのこの本もぜひ読んでください。

必ずあなたのためになります。

いまならふるなびでふるさと納税するのがお得!最大20%還元は大きい!

今年はチャンスなので、節約がてらに賢く使っておきましょう!投資資金の捻出にも貢献!

コメント