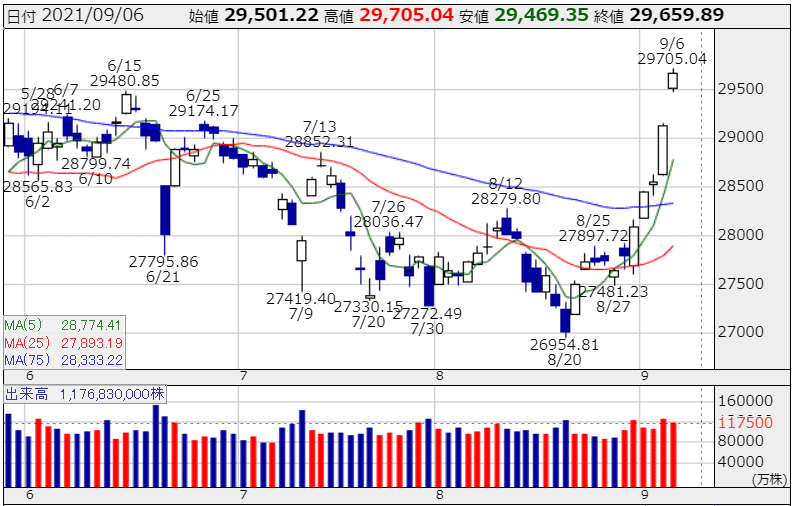

日経平均株価が急に上がりましたね。

それまでは下げ下げだったので、ポジション減らしがちですが、株価はいつ上がり始めるかは事前に予想不可能なので、常に市場に居合わせることが大事だと思っています。

ま、暴落時には大きく棄損するリスクもあるんですけどね。

敗者のゲーム著者のチャーリズ・エリスは、

「過去109年間で、ベスト10日を逃しただけで、この間の利益の3分の2を失う」

「投資家は、稲妻が輝く瞬間に市場に居合わせなければならない。相場のタイミングに賭ける投資は間違っており、決して考えてはいけない。」

としています。

また、テンバガーの言葉の生みの親であるピーターリンチは、保有株を乗り換えることを、

花を引き抜いて雑草に水をやる

と言っています。

上昇相場の恩恵を受けるためには、常に投資をし続ける環境を持っておくことが重要ですね。

生活基盤がしっかりしていることが大事

なけなしの資金で投資に回していると、いざというときに生活リスクが現れてしまいます。

必要な資金を確保したうえで、余剰資金を投資に回していく考えが最もシンプルでいいですね。

例えば、年齢に応じて、運用資産を回すという考え方もあります。

若いうちは、人的資本が潤沢ですので、金融資産に回す比率を高めてもいいというわけです。

一方、年齢を重ねると、人的資本が減っていきますので、運用に回す資金も減らし、キャッシュを手元に置いておくことが大事ですね。

| 現金比率 | 投資比率 | |

| 20歳 | 20% | 80% |

| 30歳 | 30% | 70% |

| 40歳 | 40% | 60% |

| 50歳 | 50% | 50% |

| 60歳 | 60% | 40% |

金融資産の多寡や、人的資本、社会資本にもよるので、一概には言えませんが、参考になる比率かと思います。

最低限のリスクヘッジもしておく

保険の入りすぎは、デメリットしかありませんが、保険の入らなさすぎもデメリットがあります。

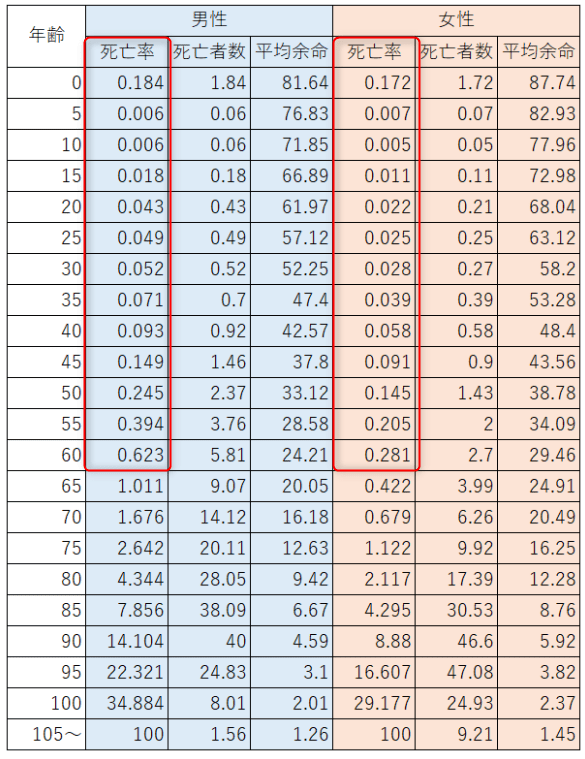

60歳までの死亡率は10%以下だから、「死亡保険に入るより貯金や投資に回すべき」などの極端な意見もたまにありますが、簡単に鵜呑みにすべきことではありません。

死亡率が10%だろうが、1%だろうが、家庭があり子どもがいて、預貯金が少なかったり、持ち家を保有していない場合などは、死亡保険をかけてリスクヘッジをしておくべきなのです。

その10%以内の低い確率に出合わないとも限らないからですね。

「確率低いから保険かけてねーわ」って、天国から言われたら、残された家族からは「あほか!」と言われますよね、きっと。

保険のかけすぎ(多重保険)、保険での資産運用(ドル建て保険など)は家計を圧迫するだけで、するべきではないですが、万が一のための最低限のリスクヘッジはしておくことが大事ですね。

一般的なサラリーマン家庭では、こう思います。

- 資産10億円あるから保険かけてない → 必要ない

- 資産ないけど確率低いから保険かけてない → リスクヘッジできてない

保険についてアドバイスを受けてみるのもいいですね。

株価は上げるのも早い

菅総理が再出馬しないなんて誰も予想してなかったと思いますが、いきなり株価が上がってきました。

新政権への期待ですね。

窓を開けてあげてきましたので、まだ期待先行で上げていきそうな気配でしょうか。

株価はいつ上がりだすのか分からないので、

敗者のゲーム著者のチャーリズ・エリスの言葉は刻んでおきたいですね。

「過去109年間で、ベスト10日を逃しただけで、この間の利益の3分の2を失う」

「投資家は、稲妻が輝く瞬間に市場に居合わせなければならない。相場のタイミングに賭ける投資は間違っており、決して考えてはいけない。」

私は、たびたびの失敗をしており、手放した株がテンバガーになったりしたこともあって、なるべく保有株は売らないようにしています。

いつ上がるかは、事前には予想できないです。

生活費や収入源は安定しているので、余剰資金をコツコツ投資をしていくのが性に合っています。

また、こうした上げ相場のときに「市場に居合わせる」ことができるので、資産増加にも寄与してくれますね。

市場に居合わせることが最も大事

市場に居座り続けるのに最も簡単な方法は、

インデックス投資

です。

多分、私もそうですが、インデックス投資をしている方は「売る」という発想はあまりないのではないでしょうか。

売るのは資産取り崩しフェーズに入ってからですね。

個別銘柄への投資をしている場合は、

- 3ヵ月ごとの決算チェック

- 問題なければ保有継続

- 業績に陰りが出れば売却して乗り換え

が大事だと考えます。

私の場合は、配当や優待のある銘柄も組み入れながら、投資を続けています。

株価が下がるときには、配当や優待が支えになってくれ、株価が上がるときには資産増加に寄与してくれますね。

会社員の私にとってデイトレードは考えていないので、これからも投資を続けることで市場の恩恵を受けたいと考えています。

投資しない機会損失を被るほうが嫌だなとも思っています。

こちらの本は、読んでおきたい本です。

保険の見直しは効果があります。

入りすぎてないかをチェックしてもらうことも良いですね。

投資を続けるためには、使いやすい証券口座を持っておくと良いです。

資産運用を始めるにも、まずは証券会社に口座を開設することからですね。

【投資初心者向け】

これから投資を始める方は、少額でも手数料負担の小さい証券会社がおすすめです。

- 日米の主要企業に1,000円から購入できる⇒

LINE証券

- 1株数百円から投資できる!買付手数料が無料⇒

LINE証券

- 1株から購入できる!Tポイントでも投資できる⇒SBIネオモバイル証券

今後、本格的に始めたいと考えている方は、ネット証券大手の口座も開設しておきましょう。

【本格的に始めたい方】

日本株や米国株、投資信託など本格的に始めたい方は、ネット証券大手の口座もおすすめです。

資産形成の一歩は、証券会社の口座を作ることからです。

口座開設は無料となっているので、まずは気軽に興味のある証券口座を開設してはじめてみましょう。

コメント