住宅ローン金利は史上空前の低さですので、私はお金を借りてマイホームを購入することはメリットも大きいと感じています。

賃貸派だったんですが、我が家は10年前に、低金利のメリットもあったので、住宅ローンを借りて新築マンションを購入しました。

住宅ローンを借りたときと今ではお金に対する知識や、我が家の資産状況もかなり違うこともありますが、

固定金利(フラット35)で借りてよかったのか?

実体験を踏まえて考えてみます。

結論:変動金利が良いと思う

我が家は住宅ローン(フラット35)を借りたわけですが、変動金利で良いと思う方は、資金力のある方だと考えます。

- 金利上昇時に繰り上げ返済する資金がある

- 安定した収入源がある

- 住宅ローンの借入額が多大でない(年収の5倍未満が目安か?)

- ×固定金利だと返済がきついから変動金利

一方、固定金利が良い方は、

- 繰上げ返済資金が乏しい

- 金利上昇リスクを考えたくない人

我が家の場合で借入当時に考えていたことです。

- 繰上げ返済資金を貯められるか不明だった

- 金利上昇リスクに対応できるか不明だった

- 安定した資金計画をたてたかった

<借入時の条件>

- 借入金額 2650万円

- 金利 当初10年間0.77%、残り25年間1.37%

- ボーナス払いなし

- 世帯年収 夫600万円 妻200~300万円

- 子ども一人(その後に二人に)

なんとも消極的な理由ですが、金利上昇リスクを大きく見ていたような記憶があります。

30年以上先の金利動向なんて誰も予測できないわけですが、経済状況などを考えると金利を急激に上げることはかなり難しいのではないかと思います。

固定金利と変動金利の違い

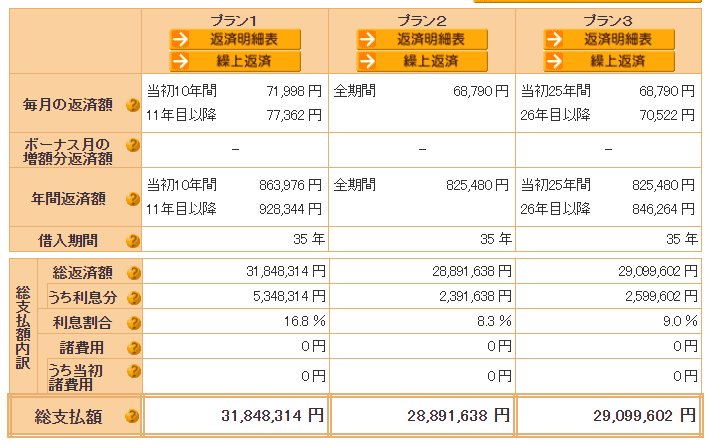

プラン1が我が家が借りた条件です。

プラン2は35年間、変動金利0.5%で借りた場合。

プラン3は25年間は変動金利0.5%、残り10年間は1.0%まで上昇した場合。

このように考えると、フラット35の利息負担は大きいですね。

前向きに考えると、変動金利(プラン2)の利息負担の差である約240万円は、金利上昇リスクを完全排除するための保険料のようなものです。

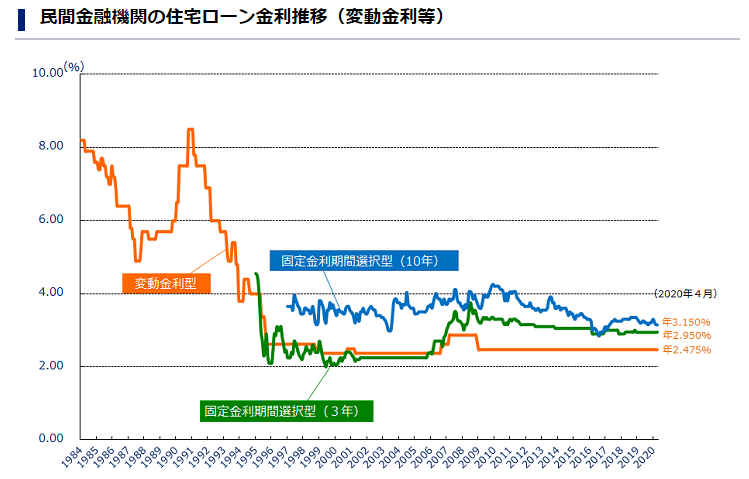

過去20年の変動金利の基準金利の推移を見てみるとほとんど上がっていません。

だからといってこの先金利が上がらないとは言えませんが、金利が上がることがなかなか想像しにくい環境ですね。

こういうときは、急激に金利が1%上がったりとかは難しいので段階的に上がっていくと想定されます。

資金計画では、10年後に0.25%上昇した場合、さらに10年後には0.25%上昇した場合などストレステストをかけて、返済できそうであれば変動金利を選択するという感じです。

借り換えで変動金利にした場合

我が家がフラット35から変動金利にするシミュレーションをしたよ

では、フラット35で借りた我が家が変動金利に借り換えをした場合は、どのくらいメリットがあるのか考えてみます。

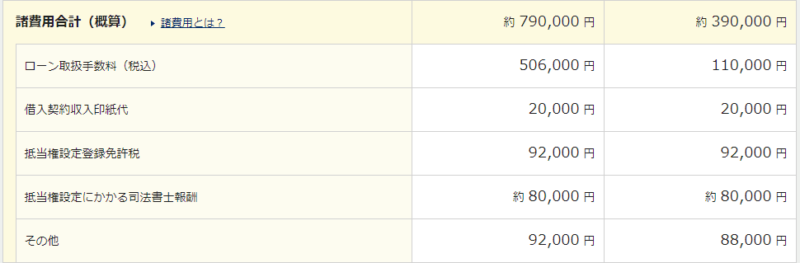

イオン銀行のシミュレーションサイトを活用してみました。残り30年間をイオン銀行で借り換えをした場合です。

上記の条件であれば、手数料が定率型の場合、毎月の返済額は約3500円(借り換え後6年目以降は約9000円)を削減できます。

年間にすると約4万円~10万円の削減が可能です。

結構大きいですね。借り換えしようかな。

利息負担の総額で見ると、手数料定率型の場合、約120万円を削減することができます。

となっていますが、我が家のフラット35は段階金利ですので、それを考慮すると、実際は270万円削減できます。

めちゃくちゃ大きいですね。

借り換えには手数料がかかるので、概算で約79万円かかります。

実際の削減できるお金は、270万円ー79万円の191万円の削減ですね。

30年で割ると、年間約6.3万円のコストダウンです。月あたり5000円の削減と大きな削減効果がありますね。

ただし、金利上昇リスクを負うことになるので、この点をどう考えるか?です。

我が家の場合は、当初10年間は0.77%であり、住宅ローン減税もあります。

そのあとの状況によって借り換えを検討しています。買い替えもあるので、限りあるキャッシュの使い道を考えているところ。

ほかの方はどんな金利を選んでいるのか

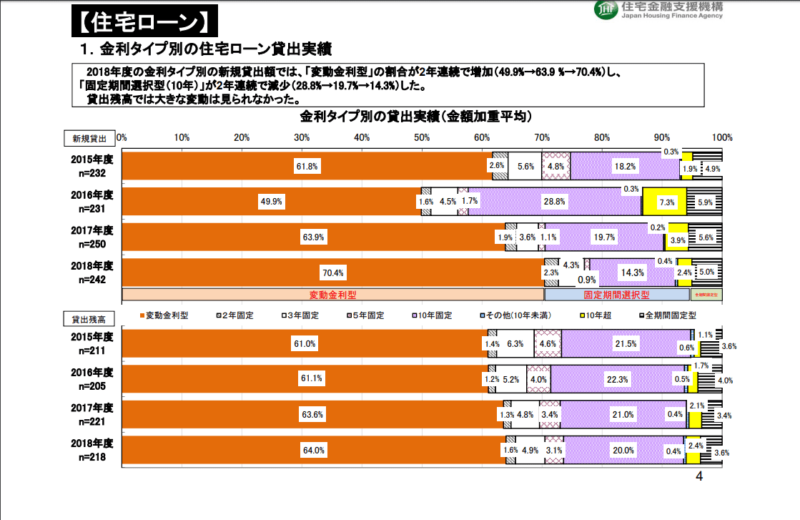

フラット35を提供している住宅金融支援機構の調査によると、

2018年度 変動金利 70.4%

圧倒的に変動金利で借りていますね。

住宅ローンの残債にもよりますが、あとで借り換えするよりも、最初から変動金利を借りるほうが利息負担を抑えることができます。

もちろん、金利上昇リスクや、仮に延滞した場合に金利が急上昇するデメリット(多くの銀行は基準金利から引き下げて貸し出ししているが、引き下げがなくなる)があります。

それでも、資金計画に余裕を持たせているのであれば、変動金利が良いという感じですね。

変動金利であれば、住信SBIネット銀行 ネット専用住宅ローンやイオン銀行が対面対応も可能で、金利も低いですね。

フラット35で借りてよかったか?

約5年の返済期間を終えての感想です。

フラット35で借りてよかったけど・・・

- 金利上昇を考えなくて済むメリットは精神的に大きい

- 一方、「変動金利」にしておいても良かったかなという小さな後悔もある

頭金で1000万円以上突っ込んでいたこともあり、住宅ローン借入時は固定金利という思いが強かったのも事実です。

当時より資産が数倍になっていることも影響していますが、変動金利にしておいても良かったかなという小さいな後悔もあります。

住宅ローンの金利選びには、

- 収入の状況

- 家計資産の状況

- 金利上昇リスクに対する耐性度(繰上げ返済資金の状況など)

に応じて考えたいものですね。特に3つ目が大事だと感じます。

変動金利も固定金利も金利が低い銀行は、やはりネット銀行なのですが、対面でも対応できる点も魅力的です。

これから住宅ローンを考えている方、借り換えを考えている方は、検討してみてください。

コメント