2017年から全世帯が加入できるようになった個人型DC。30代半ばの我が家は、老後資金もうっすらと考えないといけない時期。

ということで、いろいろ勉強中。

30代の私たちが、すでに老後資金の準備を始めている人は6割もいます。考えちゃいますね。

そこで、登場するのが『個人型DC』です。

掛け金が全額控除、運用益も非課税と強い味方。いろんな本やネットニュースでも、若いうちに入らなきゃ損!!ってな感じです。

いい面たくさんある制度。大事なのは、受け取るときのことも考える必要がありますね。

年金なので、受け取って初めて活きますからね。

個人型DCの出口、年金の受け取り方についてまとめました。

受け取りには、税金がかかる場合があるんですよ。

個人型DCの受け取り方

個人型DCの受け取り方ですが、3つのパターンがあるんです。

○全額まとめてもらう「一時金」

○年金でもらう

○一時金(一部)、年金(一部)と併用する

この中で、有利と言われているのが「一時金」で受け取る方法です。

余談ですが、個人型DCを加入する場合は、SBI証券か楽天証券にしようと思っています。この2大ネット証券がコストやサービス面で優れているからです。

ただし、SBI証券については、現在のところ、受け取り方法は「一時金」でもらうか、「年金」でもらうの2つの方法しかありません。併用ができないんですね。

(SBI証券の個人型DCパンフレット)

選択肢が減るというのはデメリットであるとも言えます。なので、楽天証券かな、と。

次は、かかってくる税金について。

どんな税金がかかるの?

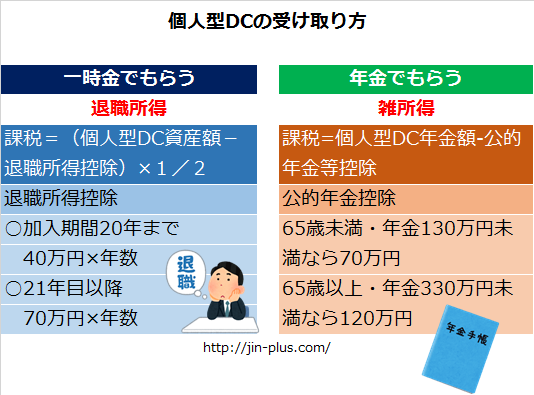

一時金でもらう場合と、年金でもらう場合で、課税される方法が違います。

一時金は「退職所得控除」を受けるのに対し、年金は「雑所得」となります。

退職所得控除は、退職金と同じで計算されるんです。年金は公的年金と合算されて計算されますね。

我が家の場合であれば、年金受け取りも130万円は超えそうですし、65歳未満で受け取るのは税金が増えそうです。

年金で受け取る場合は、給付事務手数料もかかってしまうのも、余計なコストがかかって負担ですね。

参考 国税庁「退職所得控除」

一時金か、年金かはいつ選ぶ?

60歳から70歳の間で選ぶことになります。

ちなみに、60歳以降は新規の積立はできません。運用資産がある場合は、その間、管理手数料の支払いが続いていきます。

年金で受け取る場合、証券会社によっても違います。SBI証券、大和証券、楽天証券についてまとめてみました。

≫ 個人型DC(iDeCo)・「年金」の受け取り方は証券会社で違うのでまとめてみた

一時金でもらうときの税金はどのくらいかかる?

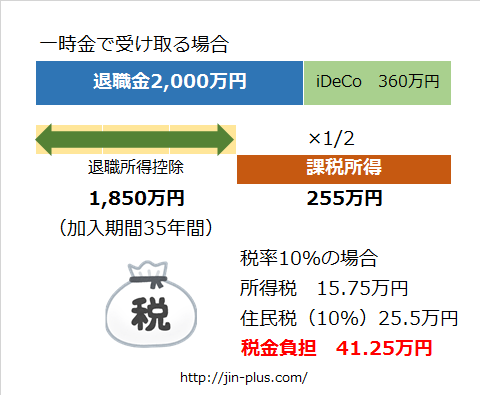

一時金で受け取る場合を計算してみました。

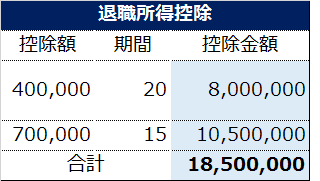

60歳時点の夫の勤続年数35年で試算。

この場合は、退職所得控除が1,850万円となりました。

1,850万円までは税金がかからないということですね。

35歳から年14.4万円を25年間積み立てた場合、その運用資産は360万円です。

退職金は2,000万円の予定なので、合計すると2,360万円です。

そこから、さきほどの退職所得控除1,850万円を差し引いた金額から1/2した金額が課税所得。

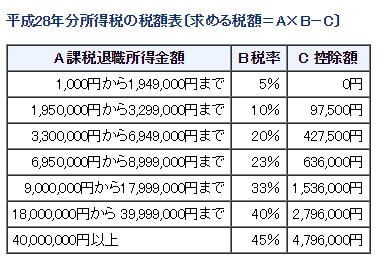

退職所得は分離課税となります。

課税所得から税率見て、控除額を差し引くと所得税が出ますね。

所得税率10%・住民税10%となり、税金負担は41.25万円になりますね。ふー高い!

節税効果は半減!?

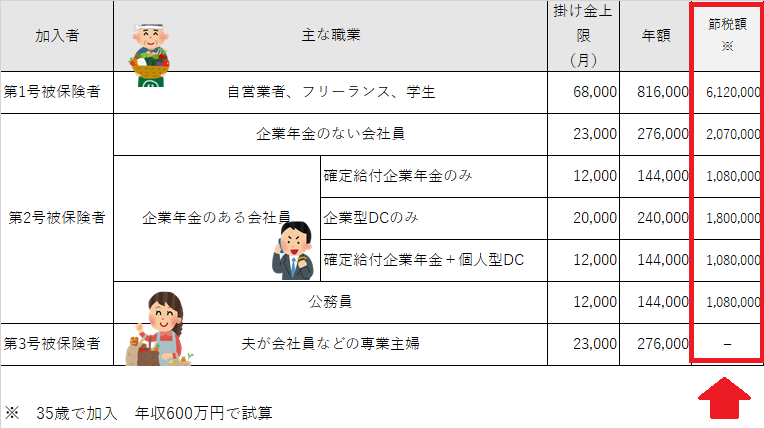

個人型DCは、掛け金全額が所得控除の対象です。

年間14.4万円の場合は、25年間でその節税額は108万円!大きいですね。

ただし、先ほどの例であれば、税金負担は41.25万円がありますね。ちなみに、個人型DCの積立をしていない場合は、税金負担は11.25万円なので、その差は30万円。

節税額108万円!と思っていても、実際は78万円が節税額、と言えますね。

ただ、年収は上がっていくと、節税効果はも高くなりますので、実際は節税額は増えるはずです。積み立てできる上限金額は決まっているので、税金負担41.25万円は同じとなるはず。

個人型DCに加入する?

今のところ、気持ちは加入に偏っています。積立金額は5,000円からできますし、年に1回は積立金額の変更もできます。

目いっぱいしなくても少しでもする!ってのがいいのかな、と。

ちなみに、「30代は始めるべきか?節税効果100万円以上の個人型確定拠出年金(iDeCo)への積立の考え方」の記事で、メリットの部分を中心にまとめています。

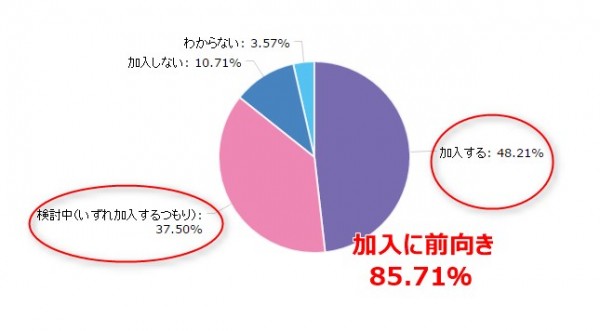

そのときに、簡単なアンケートを取っていました。

なんと、加入する48.1%!

いずれ加入するつもりも合わせると、85%の人が加入に前向きなんですね。

節税効果が大きいので、やっぱり加入する人は増えそうですね。デメリットも見てきましたが、総合的にはメリットが大きい制度です!

楽天証券も申し込みが多すぎて、時間がかかってるみたいですね。

次回は、金融機関について、まとめてみたいと思います。

≫ 個人型DC(iDeCo)金融機関はどうやって選ぶ?!SBI証券・楽天証券が良さそうです。

↓興味のある方はこちらから↓

対面でも相談できる証券会社では、大和証券のidecoが良さそうですね。

ではでは。

コメント

適用される所得税率を間違われていませんか?

後、退職所得は分離課税で税率は確定しますよ。

場合分けの記載があるということは、

総合課税の税率と間違われていませんか?

netsuhero様

コメントありがとうございます。

間違っていました。分離課税ですね。所得税率の区分も間違っていましたので、

訂正してアップしました。

ご指摘いただきたすかりました。ありがとうございます。