住宅ローンを借りる人の半数以上は、変動金利を選んでいます(資料:住宅金融支援機構)。

私はフラット35を借りていますが、変動金利でもよかったかなと思うことがあります。

マイホームを購入する際には、住宅ローンの借入を多くの方がしますので、金利の勉強は必須です。

借入金額が大きいと金利上昇のインパクトが大きいからです。

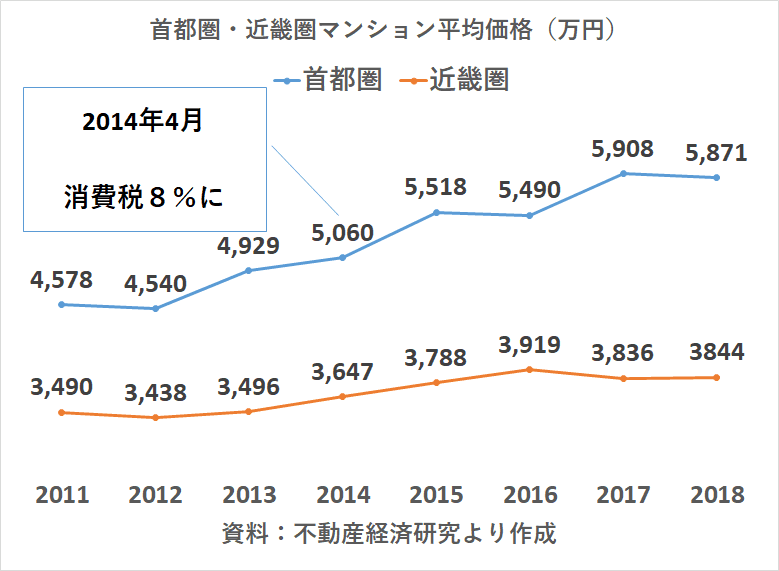

首都圏のマンション平均価格は5000万円超え

首都圏のマンションの平均価格は5,000万円を超えています。

頭金1,000万円をつぎ込んだとしても、4,000万円を住宅ローンで調達する必要があります。

フラット35利用調査(住宅金融支援機構)の2017年度調査によると、マンション購入者の手持ち資金は、

- 全国 705.6万円

- 首都圏 771.6万円

- 近畿圏 674.4万円

となっています。

1,000万円を頭金で出すというのは、ハードルの高いと言えるのではないでしょうか。

4,000万円を借りるとどのくらい返済?

それでも、4,000万円の住宅ローンを組んだ場合、いくらの返済が必要でしょうか。

国は、住宅ローン減税で最大400万円(年40万円)の減税というにんじんをぶら下げていますので、4,000万円を借りれば、初年度は満額の40万円の減税を受けることができます(40万円以上の所得税の納税が前提)。

金利0.45%で35年、元利金等で借りれば、月々の返済は102,925円です。

この返済額はいくら金利があがっても、5年間は変わりません。

ただし、金利が上昇すると、毎月の返済額も上がっていきます。

今後、金利が上がるかどうかは誰にも分かりません。

しかし、金利が上がることを前提に、シミュレーションをしておく必要がありますね。

- 5年ごとに0.25%上昇

- 10年ごとに1.0%上昇

- 5年ごとに1.0%上昇

など、シミュレーションしていくことで、数字で把握できるので、具体的にイメージしやすくなります。

0.45%の金利で、35年間変わらなければ、

35年の利息総額は約300万円くらいですね。

- 変動金利0.45% 35年借入(4000万円)

- 毎月の返済額 102,925円

- 35年の利息総額 約300万円

固定金利であれば?

フラット35であれば、固定金利で借りることができます。

団体信用生命保険込みで金利1.31%で試算すると、118,785円が毎月の返済額です。

月に約2万円も違いますね。

また、利息総額は約1,000万円ですので、変動金利の3倍以上の利息を払う必要があります。

まるで、住宅ローンを借りることは、貧乏になることが約束されているような感じですね。

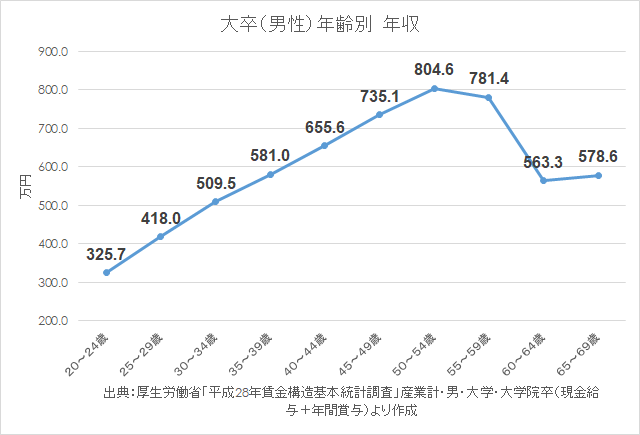

マイホーム購入世代である30代の一般的な平均年収は500万円台です。

利息総額が1000万円近くにもなると、手取りベースで見ると、利息だけで2、3年の年収が吹っ飛ぶ計算です。

そう考えると恐ろしい金額です。

2,3年タダ働きしているようなものです。

- 固定金利1.31% 35年借入(4000万円)

- 毎月の返済額 118,785円

- 35年の利息総額 約1,000万円

高すぎる住居費に良いことはない

私は老後の住居費のことを踏まえると、持ち家は良い選択肢だと思っています。

そのために、住宅ローンを活用することになったとしても、です。

なぜなら、賃貸で持ち家のローン完済後の住居費を実現するのは、困難だからです。

しかし、高すぎる住居費は、持ち家だろうが、賃貸だろうが、単なる足かせにしかなりません。

住宅ローンは、手取り年収の25%が目安

住宅ローンの年間返済比率は、税込年収の35%までとしている金融機関が多いです。

しかし、住宅ローンの返済金額は、税金や社会保険料を差し引いたあとの「手取り収入」から支払っていくものです。

当たり前ですが、手取りベースで考えるのが大切ですね。

金融機関がOK(貸せる)を出したからといって、返していけるとは限らないのです。

目安としては、手取りの25%(4分の1)くらいまでに抑えるのが理想です。

もちろん、年収によって意味は変わります。

年収500万円の25%と年収5000万円の25%の意味は違いますよね。

平均的なサラリーマンであれば、25%ルールを守っておけば、教育費の積立にも対応できるでしょう。

住宅ローンの借りすぎに注意しよう

高すぎる住居費に良いことはありません。

固定費で最も大きな割合を占める住居費が高すぎると、将来のための貯金や資産運用する余力を削いでしまいます。

部屋を借りる、家を買うというときは、気持ちが大きくなり、少しでも良い所に住みたいという気持ちが芽生えるものです。

そのときに、冷静にさせてくれるのは、数字です。

いくら住居費に回しても、貯金や遊興費を作れるか?を考えることが大切ですね。

マイホームは、住宅ローン返済額、管理費や修繕費、固定資産税が固定費となります。

住宅ローン返済額だけではありません。

手取り収入から逆算しておくのがほんとに大切です。

変動金利で4000万円を借りれば、毎月10万円の返済です。

管理費・修繕積立金を踏まえれば、月12万円が固定費。

12万円÷0.25=48万円となり、税込700万円以上は最低でも欲しいところですが、ボーナス4か月も加味すれば、税込960万円は欲しいところです。

ではでは。

2021年5月現在の魅力的な住宅ローン

変動金利の人気が高いですが、フラット35も検討しておきたいところです。

変動金利 住宅ローンの比較

変動金利では、0.5%前後の金利と史上最低金利です。団信の保障が充実しているネット銀行の活用を検討してみましょう。

- 住信SBIネット銀行 ネット専用住宅ローン

auじぶん銀行

- イオン銀行

- 三菱UFJ銀行 0.475%(2021年5月適用金利)

フラット35 比較

フラット35は、金利上昇のリスクを排除できる金利プランです。

- ARUHI(アルヒ) 1.21%(21年以上借入、2020年10月) ※9年連続シェアNo.1

- 住信SBIネット銀行

(団信に疾病保障をつけられる)

- 楽天銀行【フラット35】

- イオン銀行

- 優良住宅ローン

コメント