マイホームがいいのか?

賃貸がいいのか?

マイホームか賃貸か

よくマイホームがいいのか、賃貸がいいのかという議論がありますが、正直、住居費はどちらもかかるわけなので、自分たちがどこにお金を使うか、で考えるのがベストだと思っています。

我が家も賃貸派でしたが、持ち家派に考えが変わり、マンションを購入しました。

家族の考え、家族構成、ライフスタイルなどによって、住居費に対する考えは変わってくるものです。

粗い試算をしてみましょう。

30歳のあなたが家族もできたし、これからマイホーム購入がいいのか、賃貸のままがいいのかを考えています。

人生100年時代と言われますので、90歳まで生きると考えれば、残り60年ありますね。

●3LDK 70㎡

●賃貸の場合 家賃15万円

●購入の場合 住居費15万円(35年ローン)

この場合、賃貸であれば、

15万円×60年=1億800万円

購入であれば、住宅ローン完済後は管理費+修繕積立金+固定資産税で月4万円も見積もっておきます。

15万円×35年+4万円×25年=7,500万円

となります。

その差は3,300万円となり、持ち家のほうが圧倒的に住居費を削減することができます。

と言ってもこのような試算は、ほとんど意味がありません。

賃貸の場合、途中で引っ越しする可能性も高いですよね。

ただ、35年後の老後の場合、月4万円で借りられる部屋がどれほどあるでしょうか。

夫婦二人が住むとした場合、都市部では考えられません。

高齢になるほど、利便性の高いところに住む方が生活しやすくなりますね。

マイホーム(不動産)購入のメリット・デメリット

マイホーム(不動産)購入のメリットとは

- 現物資産を持つことができるので、インフレ耐性がある

- 住宅ローン控除があるので、節税できる

- 3LDK以上であれば、賃貸よりも割安で済むことができる

- 物件によっては、売却によって利益が出る

- 物件によっては、賃料収入を得ながら他を買うこともできる

マイホーム(不動産)購入のデメリット

- 賃貸と比較して流動性が低い(売りたいときに売れない、貸したいときに貸せないなど)

- 住宅ローンを組むことで長期間債務を負うことになる

- 頭金放出による機会損失

- 不良物件

- 施工ミス

- 天変地異

一番は、流動性の低さです。

つまり、引っ越ししにくいことです。

多くは住宅ローンを組むことになるので、住宅ローンを返済できなければ、あるいは、売却益で完済できなければ、売却自体に二の足を踏んでしまいます。

流動性の低さは、駅から徒歩5分以内の物件を購入しておけば、ある程度防ぐこともできますが。

持ち家か賃貸かはどちらが有利かは状況によるが、老後は圧倒的に持ち家

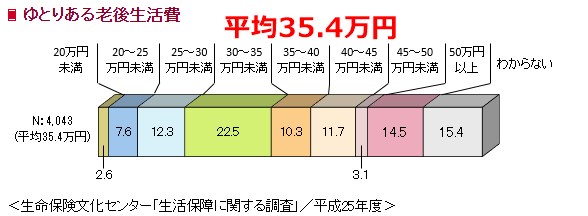

老後は赤字家計

今は賃貸派でも、自分の年齢を加味して、SUUMOやタウンライフ不動産売買などを利用して、物件を見ておくのも大事です。

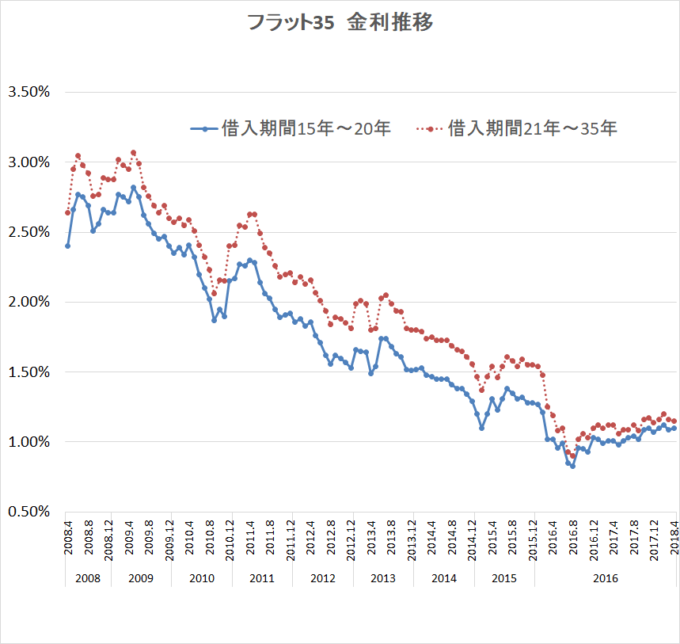

金利は史上最低金利

住宅ローンは、いまは史上最低金利です。

固定金利の代表格であるフラット35でさえ、一昔前の変動金利並の金利を実現しています。

住宅ローンは、年収にもよるが、手取り月収の25%以内の返済にとどまる借り方をしておけば、貯金も十分にできますね。

過度にマイホームにお金をかけなければ、マイホームを購入するのもいいものです。

収入が細る老後に、住居費で月に10万円も払えるでしょうか。

住宅ローンが完済していれば、固定資産税を含めても物件にもよりますが、月4万円程度で済み続けることができます。月4万円の賃貸物件で、持ち家と同じスペックは不可能です。

今のような低金利で、がっちりと固定して返済していくのは、老後の住居費の不安を小さくしていくとも言えますね。

固定金利であれば、フラット35です。

まずは事前審査を受けて、自分が借りられるかを確認しておきましょう。

生活レベルは極端に下げられるものではなく、住居費が自然と小さくなるとも言えるのが持ち家です。

老後に住まいがあるという安心感は何事にも代えがたいと思うのです。

ではでは。

どうやって物件を探したらいいか分からない・・・って方は、あまり知られていないサイトですが、「タウンライフ不動産売買」がおすすめです。

全国300社以上も登録されていて、信頼できる不動産会社なのです。

なにより、未公開情報が多数掲載されていて、会員登録している方に教えてくれるのです。会員登録はたったの60秒ですることができるんです。

複数の不動産会社の比較も簡単にできるので、とにかく便利。

なにより、不動産は情報が大事ですから、家探しには必須と言っても過言ではないですね。

あなたがこれから、マイホームを探されるのであれば、登録しておけば、物件情報をあなたの手元に届けてくれる強い味方となってくれます。

コメント