マイホームを買うときに大事なことがあります。

「いくらの家を買うのか(予算をどうするか)」

「住宅ローンをどれくらい組むか」

一生に一度の大きなお金が動くときなので、慎重になる必要がありますが、『一生に一度だから』と『ちょっと無理してでも買おう』という気持ちになりやすいのがマイホームです。

不思議なもので、あっさりと100万円単位の予算を上げてしまうものです。

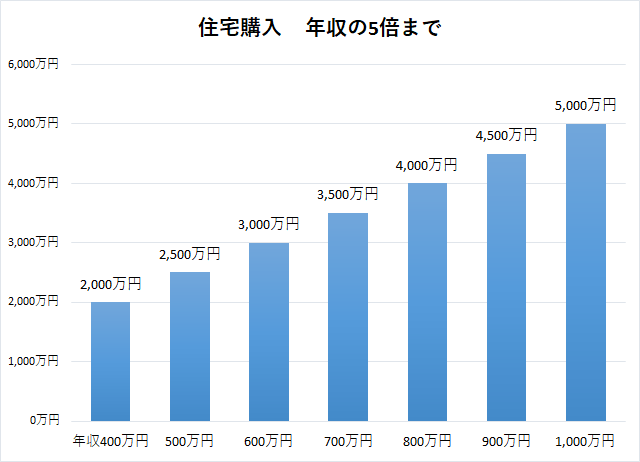

「マイホームは年収の5倍まで」とも言われますが、果たしてそれが正しいのでしょうか。

世帯年収的にどんぴしゃの年収5倍で購入してしまった我が家もそれが良かったのか検証したいと思います。

マイホームは年収5倍は鵜呑みにしない

マイホームを年収5倍までで考えたとしても、その年収によって当然ながら答えが変わってきます。

単純に計算してみると、年収400万円から1,000万円だと次のようになりますね。

この金額が目安と考えられています。

我が家は世帯年収が800万円くらいで、ちょうど年収5倍くらいのマンションを購入しています。

しかし、それはちょっと高すぎだったかなと反省です。

また、マイホームを購入する際にはこれ以外にも諸経費がかかってきます。

新築の場合 5%~7%

中古の場合 8%~10%

程度は、プラスアルファでお金がかかると考えておきましょう。

ちなみに、我が家の場合は、約90万円の諸経費が掛かっています。

大きな金額です。

住宅ローンをいくら組むかは死ぬほど大事

仮にこの年収5倍を頭金を入れずに、まるまる住宅ローンを借りたと試算してみます。

シミュレーションに使用したのはこのツール。

金利比較が3パターンまで同時に行えるので、便利です。これから、マイホームを考えている方は、ぜひシミュレーションをしてみてください。

資金計画もできるので、将来の自分たちの収支見通しも把握することができちゃいます。

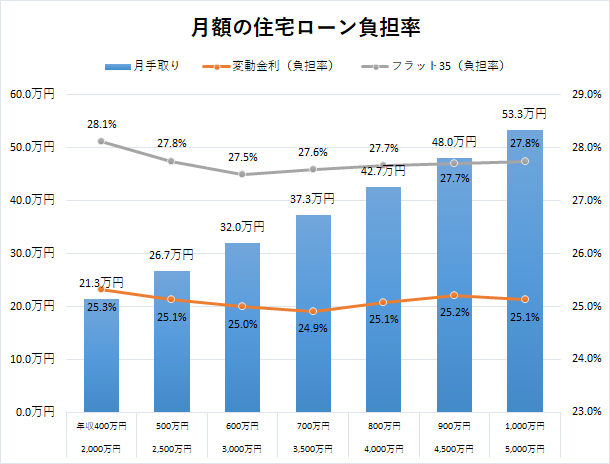

変動金利を0.7%、フラット35を1.3%と仮置きして計算してみます。

また、年収別に月の手取り金額を算出しました。ボーナスを3ヶ月として計算。

そこから導き出される年収別の手取り金額は次の通りです。

| 年収 | 手取り |

| 400万円 | 21.3万円 |

| 500 | 26.7 |

| 600 | 32.0 |

| 700 | 37.3 |

| 800 | 42.7 |

| 900 | 48.0 |

| 1,000 | 53.3 |

変動金利とフラット35の返済額を可処分所得(手取り)に対する割合です。

変動金利だと25%前後、フラット35だと28%前後と年収別に見ても変わらないですね。

住宅ローンの返済額は、手取りの25%までが守りたいラインと言われますので、概ねどの年収でも守れています。頭金を入れれば、比率も下がりますしね。

なーんだ、やっぱり年収の5倍くらい、それも頭金ゼロでも守りたい手取りライン付近だからいいじゃん!って思いますね。

でも、ちょっと待ったー!!

ですよ。

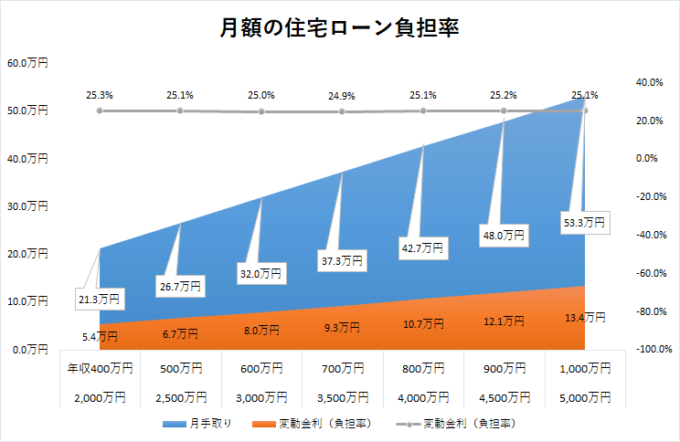

同じ手取り25%でも全然違う

当たり前ですけど、年収によっても違います。

同じ手取り25%でも、年収400万円の場合は、月手取り21.3万円に対して、住宅ローンの比率は月5.3万円。

残り約15万円くらいで生活しなければなりません。

マイホームの場合、維持費などがかかります。

月2万円くらいは、マンションであろうが、戸建てであろうが必要になってきます。

≫ 家は金食い虫でもある。戸建ては築後30年で800万円以上。やはり、予算が大事

分かりやすくグラフにしてみます。

オレンジ部分が月収に対する住宅ローンの金額です。

青色が住宅ローンを除いた使えるお金です。

同じ手取り25%ラインの住宅ローン比率でも、年収が高くなるにつれて、青色が大きいほど生活に使えるお金が増えていくのが分かりますね。

こう考えると、年収の5倍のマイホーム、あるいは、手取り25%までの住宅ローンを目安にするのが危険な場合もあるのが一目で分かります。

何が何でも予算を考えよ

マイホームは何が何でも予算を考えるのが一番です。

思ったより安く済んだ・・という人は聞いたことがありません。むしろ、予算よりオーバーしたというのが大半です。

「できるだけいい家を買いたい」という気持ちを持つのが当たり前ですが、マイホームは買ってよし!ではなく、住んで良しにする必要があります。

何が起こるか分かりませんから。

≫ マイホーム本当のリスク。地獄は近くにいる。逃れる選択肢を持っておくべき。

「家を買う予算は年収の5倍まで」というのは、年収に応じて変わってくるので、意味のある言葉ではないですね。

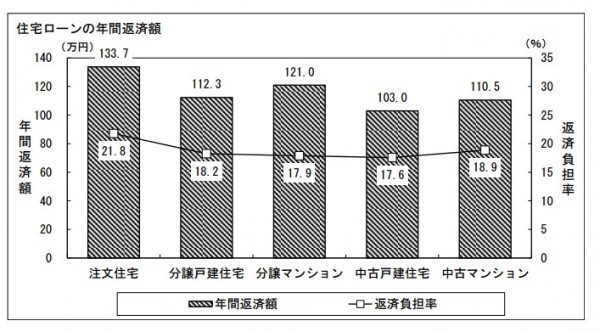

また、住宅ローンの返済負担率も、統計では20%を下回るくらいの人が多いですが、それがあなた自身にあてはめた場合、意味あるのかはきちんと考える必要があります。

家計に与える影響度で予算を組もう

住居費は、支出の中でももっともお金がかかる費用です。

家計に対する影響がどのくらいなのかを具体的に考えるのが必要ですね。

我が家は、世帯手取り35万円、住宅ローン7.7万円で手取り負担率は22%くらいです。それでも、色々としたいこと、教育費の積み立てなども考えると高いと感じます。

手取り15%~20%未満に抑えることが、貯金もきちんとできて、お金も使える水準かと思います。

マイホームや住宅ローン選びでは、いろんな目安と言われるものがありますが、自分にあてはめて「ホントに払って行けるの?」と自問自答を繰り返すのが大事ですね。

住宅ローンを借りるには審査が必要です。

自分がどのくらいの金額であれば、審査が下りるのかを早めに知っておくと、後々の行動が早くなります。

変動金利やフラット35を取り扱う住信SBIネット銀行(現金5万円キャッシュバックキャンペーン中)やイオン銀行、 ARUHIのように特典のある銀行の人気が高いですね。

今すぐ事前審査を受けておきましょう。webから審査を受けられるので、結果も早いです。

おすすめではでは。

どうやって物件を探したらいいか分からない・・・って方は、あまり知られていないサイトですが、「タウンライフ不動産売買」がおすすめです。

全国300社以上も登録されていて、信頼できる不動産会社なのです。

なにより、未公開情報が多数掲載されていて、会員登録している方に教えてくれるのです。会員登録はたったの60秒ですることができるんです。

複数の不動産会社の比較も簡単にできるので、とにかく便利。

なにより、不動産は情報が大事ですから、家探しには必須と言っても過言ではないですね。

あなたがこれから、マイホームを探されるのであれば、登録しておけば、物件情報をあなたの手元に届けてくれる強い味方となってくれます。

どうやって物件を探したらいいか分からない・・・って方は、あまり知られていないサイトですが、「タウンライフ不動産売買」がおすすめです。

全国300社以上も登録されていて、信頼できる不動産会社なのです。

なにより、未公開情報が多数掲載されていて、会員登録している方に教えてくれるのです。会員登録はたったの60秒ですることができるんです。

複数の不動産会社の比較も簡単にできるので、とにかく便利。

なにより、不動産は情報が大事ですから、家探しには必須と言っても過言ではないですね。

あなたがこれから、マイホームを探されるのであれば、登録しておけば、物件情報をあなたの手元に届けてくれる強い味方となってくれます。

コメント