私は20代のころにとある投資信託の本を読むことがあり、インデックス投資を始めました。

最初に投資をしたのは、セゾン・バンガード・グローバルバランスファンドです。

ただ、セゾン投信が悪いというわけではなく、結局、途中で止めてしまった経緯があります。

人生100年時代、年金2000万円不足の話題などで、個人の資産形成が注目されており、それはそれでとても良いことです。

手軽に始められ、かつ、20年以上の長期で運用すればリターンを得る可能性が高いインデックス投資は、あのバフェットも推奨している投資手法です。

そんな最強に思えるインデックス投資を続けられなかった理由をまとめておきます。

インデックス投資を続けられなかった理由

インデックス投資は、毎月、一定額を投資信託に積立投資をしていくものです。

パッシブ運用とも言われ、日経平均とかS&P500とか株価指数に連動する運用で、市場の成長を取り入れることができる投資手法ですね。

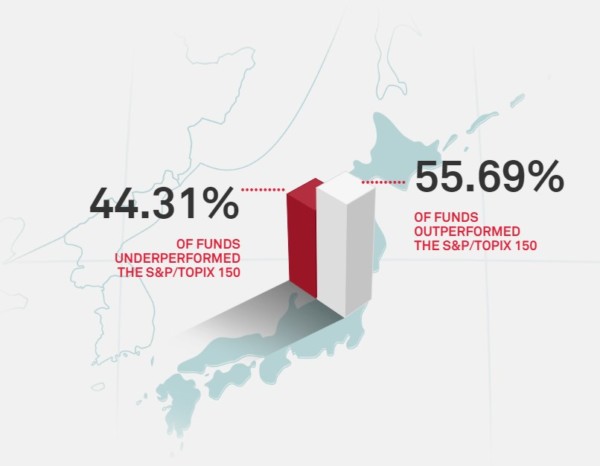

このインデックス投資を上回るリターンをめざすのが、アクティブ投資です。

ただ、アクティブ投資はインデックス投資よりもコストが高いことや、市場を上回るリターンを継続して得るのは難しいため、インデックス投資に負けるアクティブ投資が多いとも言われています。

有名どころでは、ひふみ投信 がアクティブ投資です(市場平均に勝っています)。

2012年~2017年では、日本市場においては、アクティブ投資(55.69%)のほうがインデックス投資を上回るリターンを上げていました。

ちょっと、最初にインデックス投資とアクティブ投資の話をしましたが、20代の当時に私が始めたのはインデックス投資です。

数十万円の利益を得て、途中でインデックス投資をやめてしまいました。

続けられなかった理由は物足りなさ

インデックス投資は、実に退屈です。

ただ、毎月積立するだけで、年に1回程度リバランスするくらい。

ほぼやることはありません。

私が続けられなかった一番の理由は、「物足りなさ」です。

20年くらい先を見て投資をしていたのですが、売却するわけでもないため、含み益は膨らんでも、収入が増えるわけではありません。当時の資産額は小さいものですが。

含み益は大事ですが、ネットの画面上で資産が膨らんでいるだけ。

20代の若さもあったのか、飽きてしまい止めてしまったのです。

いや、ホント言うとですね。

アベノミクスが始まって、

短期間で株価が倍々に上がっていく銘柄を見てしまい、

遅々としてしか増えていかない

インデックスファンドに投資するなんて

いつまで経ってもお金増やせないじゃん!

って思ったのです。

また、セゾンバンガードは、株式と債券の半々で構成されているファンドですが、

上がったとき、下がったときに、

どっちが影響しているのかすぐにわからない(=勉強にならない)

と思ってしまったのです。

ま、我慢が足らなかったのです。

インデックス投資のメリットが出てくる20年先まで辛抱できなかったと言い換えてもいいかもしれません。

20年積立しても2倍になるかどうかって投資ですからね。

続けていても、お金の不安が消える感じがしなかったという感覚もありました。

今の考えだったら、きっと続けていたでしょう(続けていればよかった!)。

インデックス投資の強み

インデックス投資は、必ず勝てる万能の投資ではありませんが、投資するには最適な投資手法のひとつです。

【インデックス投資のメリット】

- 時間がかからない

- 銘柄選択がいらない

- アクティブ投資に勝てる確率が高い

市場平均に連動する投資信託やETFに毎月一定額を積立投資をしていくだけなので、銘柄選びや売買のタイミングを気にする必要がありません。

また、個別銘柄のように財務を分析する必要もありません。

インデックス投資の弱み

もちろん、万能な投資手法はこの世に存在しません。インデックス投資もしかりです。

市場平均と同じリターンを得られるインデックス投資は、良い投資手法ですが、もちろんデメリットがあります。

【インデックス投資のデメリット】

- 市場が成長しなければリターンは得られない

- 結果が出るのに時間がかかる

- 売却時に運用益が伸びているか分からない

- ライフステージの変化などによって積立投資が続けられるか分からない

投資をすれば、いつかは売却して利益を確定させるわけです。

多くは、老後資金の一助にということを考えると思いますが、必ずしもライフステージに都合よく運用益が伸びるかどうかはわかりません。

また、子どもが生まれる、家を買う、家族の介護などライフステージの変化が起きても、淡々と積立投資を長期にわたってできるのかという(これは各個人にかなり変わりますが)のも、デメリットの一つと言えます。

インデックス投資を再び始めた理由

そんな私ですが、インデックス投資を再び始めています。

20代のときにはじめて途中で止めてしまった自分には、「20年先まで辛抱する我慢強さ」を持ち合わせていませんでした。

また、投資目的があいまいだったのも要因です。

なぜ、投資するのかという目的を明確にしておくことが大切だと痛感しています。

老後資金のことを考えれば、少しでも積立投資に回そうという思いがあり(これは年齢が上がったことが大きい)、インデックス投資に積立投資をしています。

市場の成長を信じ、値上がり益が得られる資産を持つ。

すぐに結果を求めず、時間を味方につけた投資をしようという思いです。

もし、これから積立投資をするのであれば、

【積立投資で使いたい非課税制度】

- つみたてNISA(年40万円の投資が非課税。非課税期間は20年)

- iDeCo(掛け金の税控除、売却益非課税、受取時も税優遇あり)

の2つの非課税制度を利用することで、利益を大きくできます。

積立投資額も各々違いますので、無理のない範囲ですることが大切。

どちらかの制度を使うなら、つみたてNISAのほうがいいです。

iDeCoのほうが税優遇でははるかにお得なんですが、60歳まで引き出せないという資金拘束デメリットがあります(年金資産なので当然なのですが)。

つみたてNISAは、いつでも売却して手元に現金を戻せるという点では、慣れてからiDeCoをするというのでいいでしょう(両方使うのがベストです)。

証券会社は、楽天カードでつみたてNISAができる

楽天証券が一択となります。

配当金投資というもう一つの手法

私は、インデックス投資の積立投資のほかに、配当金投資という配当金を得ることを目的とした投資をしています。

これの良い点は、キャッシュフロー(現金収入)を作れること。

日本株であれば、半年に1回は「配当金」という形で目に見える結果が必ず出ます。

自動的に利益確定しているようなものなので、いつ売るかというのを心配する必要はありません。

今はこちらをメインにしており、個別銘柄の分析も良くするので「退屈さ」がありません。

インデックス投資を止めてしまった理由であった「物足りなさ」「退屈さ」「長期投資の辛抱ができない」という自分のデメリットをカバーしてくれています。

このため、インデックス投資はほったらかしで続けることができています。

人生100年時代では資産形成は必須

インデックス投資は、多くの方にとってメリットのある投資手法でしょう。

ただし、20年以上は積立投資を続けることが必要です。

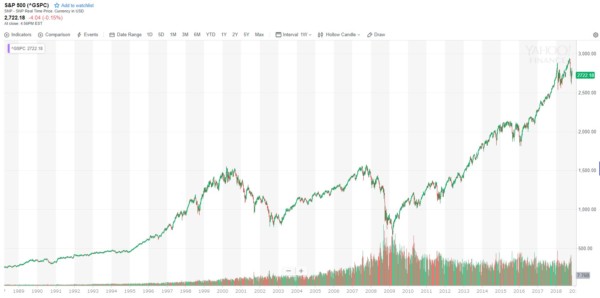

米国の代表指数であるS&P500の長期チャートを見ているだけで、インデックス投資の良さが分かりますね。

私は、インデックス投資に20代で出会えたのにもかかわらず、残念ながら途中で止める愚行をしてしまいました。

長期で積立投資を淡々と続ける「忍耐」のさきにリターンがあります。

私は、配当金投資を楽しむことができているので、退屈なインデックス投資も続けられているように思います。

投資目的によって、投資手法は変えるべきです。

将来の資産を増やすことが目的であれば、インデックス投資はとても良い解でしょう。

人生100年時代。

あなたも将来の資産をどう増やすか、守るかを考えてみて、投資について考えてみてください。

インデックス投資で読んでおくべき本です。

配当金目的とした投資であれば読んでおきたい本です。私もこの本で学びました。

コメント