住宅ローンは多くの方が35年で組みます。

我が家のように30代で組むと、定年過ぎても住宅ローンが完済していない・・・という状況もありますね。

そのために、繰上返済という強力な方法があります。

繰上返済の魅力は

「利息を減らせること」

「借入期間を短くできること」

です。

デメリットは、「手持ちの現金が減ること」なので、現金が少ないうちは繰上返済はすべきではありません。

ところで、現金不足が心配ない場合は繰上返済を積極的にすべき?

それともほかに有効な使い方ってあるの?

住宅ローン繰上返済が有利?それとも資産運用?

まとまったキャッシュ(例えば100万円)などができると、繰上返済をして利息を減らしたい、返済期間を短くしたいと思います。

ただ、繰上返済をすることがベストな選択肢なのか。

ほかにいい方法があるのか。

気になるところです。

我が家も毎月繰上返済用の貯金をしています。少し前のキャプチャですが、約200万円ほどが貯まりました。

auじぶん銀行は、KDDIと三菱UFJ銀行が共同設立した銀行で人気の高い銀行です。住宅ローンも取り扱いをしています。

貯金をすることはとても大事ですが、繰上返済として使うのがいいのか、資産運用に回すのがいいのか、迷うところですね。

繰上返済をする場合のメリットは?

繰上返済のシミュ―レーションサイトとして、

ke!sanというサイトが便利です。このツールを使って考えてみます。

【シミュレーション条件】

住宅ローン借入金額 2,500万円

借入期間 33年

金利 1.37%

この条件で毎年100万円の繰上返済を10年続けた場合、利息は約320万円軽減できて、返済期間は14年短縮することができます。

| 金利1.37% | 利息軽減(円) | 返済期間(年) |

|---|---|---|

| 毎年100万円×10年 | 3,233,484 | 14.00 |

我が家の場合、住宅ローン減税を受けていますが、繰上返済をすることで、概算ですが27万円ほど減税額が減ります。

それでも約300万円ほどの利息軽減効果があるので、トータルはお得ですね。

100万円×10年=1,000万円を使って、約300万円のリターンを10年間で生み出していることになります。しかも、確実に。

100万円を資産運用に回していたら?

では、繰上返済にする予定だった100万円を資産運用した場合はどうなるでしょうか。

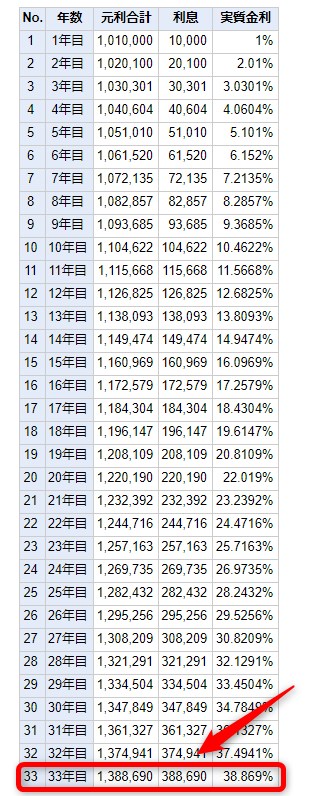

複利計算(元利合計)でシミュレーションしてみます。

株式投資で運用した場合、3%~6%程度の運用利回りが期待できますので、Max6%で計算してみます。

利回りは税引き後で考えると、例えば、平均1%の運用利回りが33年間続いた場合の想定運用益は、約39万円です。

繰上返済をした場合が約30万円の利息軽減効果だったので、ほぼニアリーですね。

しかし、利回りが2%、3%、4%・・・6%と変えていくと結果は大きく変わります。

| 期待リターン | 33年間の想定運用益 |

|---|---|

| 1% | 388,690 |

| 2% | 922,231 |

| 3% | 1,652,335 |

| 4% | 2,648,381 |

| 5% | 4,003,189 |

| 6% | 5,840,590 |

繰上返済のように結果が約束されているわけではありませんが、大きな差が生まれます。

100万円を現金で持っておくのであれば、繰上返済をしたほうが、利息軽減効果も高いので、お金を有効に使うことができます。

しかし、安定したキャッシュフローがあるのであれば、投資にまわすことで時間を味方につけて、複利の力を活かすことができますね。

明らかに差があるわけですから。

捕らぬ狸の皮算用とも思われるかもしれませんが、33年間、愚直に持ち続けられることができれば100万円の有効活用になりますね。

繰上返済と資産運用の併用

とはいえ、100万円を一度に投資して30年間平均リターンが5%程度というのは、難しく感じます。

それよりも、1万円×100回など積立投資をするほうが買うタイミングをずらすことで、高値掴みを避けることができますね。

投資信託への積立投資が現実的ですが、増配株への個別株やETFなどへの投資も選択肢ですね。

私は増配銘柄に突っ込んでいますがw

お金の使い方として、リターンがいいものはなにか?を踏まえて、リスクを見据えながら、お金を使っていきたいですね。

繰上返済&資産運用のバランスを

どちらか一方に偏るというよりも、”併用”するほうがお金の使い方としていいですね。

もちろん、個々の環境にもよるので、

【安心優先】返済期間を短縮するための繰上返済重視

【併 用】資産運用をし過ぎず、リスク控えめのポートフォリオを実行する

【資産運用重視】NISAの活用など税金優遇制度も活かしながら、積極運用

を考えていきたいですね。

我が家は繰上返済資金を貯めつつも、ひふみ投信や

セゾン投信などの積立投資や配当株への投資などをしています。

現金比率を一定に保ちつつ、お金のリターンを最大化したいものですね。

ちなみに、毎年100万円ずつ繰上返済する場合と10年後に1,000万円の繰上返済をする場合、どちらが有利なのでしょうか。

そのシミュレーションを住宅ローン減税も踏まえながら試算していますので、参考にしてみてください。

住宅ローンの圧縮には、繰上返済のほかに、借り換えという方法もあります。

今の借りている金利と比べて、0.5%~1%下がるのであれば、借り換えメリットが出やすいので、まずは事前審査を受けてみましょう。

変動金利であれば、0.41%(2021年4月適用金利)と驚異の低金利を提供している住信SBIネット銀行 ネット専用住宅ローンが人気も高くなっていますね。

≫ 住信SBIネット銀行を見てみる 全疾病保障特約が無料

フラット35であれば、ARUHIが人気ナンバーワンです。

固定金利でかためておきたい方は、受けておくべきです。

ではでは。

コメント