投資をするうえで、損切りは欠かせない投資手段と考えていますが、なぜ損切りが必要なのか。

損切りが不要という考えもあります。

損切りは心の痛みはもちろん、資産を減らす行為でもあるので、非常に辛いものです。

中長期目線で考えたときに、株価の下落が20%、30%というのはよくあることなので、そのたびに手放すというのももったいない気もしますよね。

損切りの効用を知っておきましょう。

塩漬けしてもいいことはない

どうしても自分が買った単価を気にしてしまうものです。

買値よりも下がると含み損となります。

先日、同僚と話をしていると含み益と含み損は幻と言っていました。

含み益は利益を確定するまでは幻ですが、含み損はすでに損失を出している点では実現損と言えます。

次の表を見てみましょう。

買い値から30%も下がれば、元本を取り戻すのに必要な上昇は43%。

買い値から50%も下がれば、元本を取り戻すのに必要な上昇は100%。

買値から下がるほどに元に戻る上昇率のハードルが高くなりますね。

| 買値からの下落率 | 元本を取り戻すのに必要な上昇率 |

| △10.0% | 11% |

| △15.0% | 18% |

| △20.0% | 25% |

| △25.0% | 33% |

| △30.0% | 43% |

| △35.0% | 54% |

| △40.0% | 67% |

| △45.0% | 82% |

| △50.0% | 100%(株価の上昇が2倍必要) |

| △55.0% | 122% |

| △60.0% | 150% |

| △65.0% | 186% |

| △70.0% | 233% |

| △75.0% | 300%(株価の上昇が4倍必要) |

| △80.0% | 400%(株価の上昇が5倍必要) |

| △85.0% | 567% |

| △90.0% | 900%(株価の上昇が10倍必要) |

| △95.0% | 1900% |

100%、つまり株価が2倍になる銘柄を掴むのも難しいものです。

何より、50%も下がった銘柄がそこから2倍に戻るのはかなり至難の業と言えますね。

50%下がって、そこから50%値上がりしても、元本には戻らないのです。

含み損を持つことは精神的にもきつい

含み損銘柄が増えてくると、精神的にもきついです。

正しい感情を持てなくなることもあります。

私は、投資を始めた頃、含み損銘柄を持ってもいつかは戻るだろうという浅はかな思いで持ち続けて、大きな損失を出したことがあります。

それ以来、含み損が出た銘柄は、損切りも躊躇しないようにしています。

含み損=即損切りということであれば、せっかく買った成長株を安値で手放しかねませんので、そういうわけではありませんが、20%を超える含み損が出てくると損切りを検討しています。

含み損を取り戻すのに、膨大なパワーが必要ですし、なにより機会損失も大きいです。

利確や損切りをして、現金が手に入ると精神面でもスッキリして、新たな気持ちで投資に臨めるのも良い効果と言えますね。

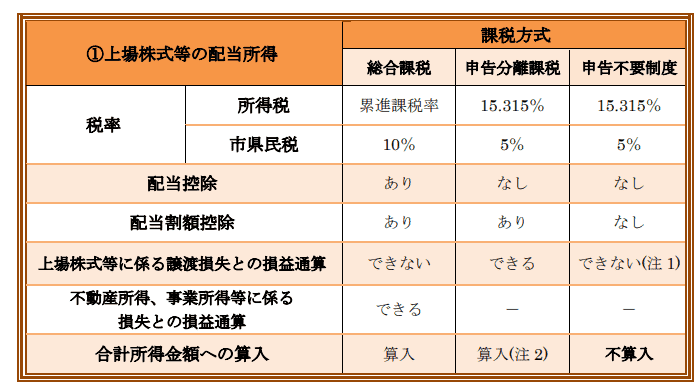

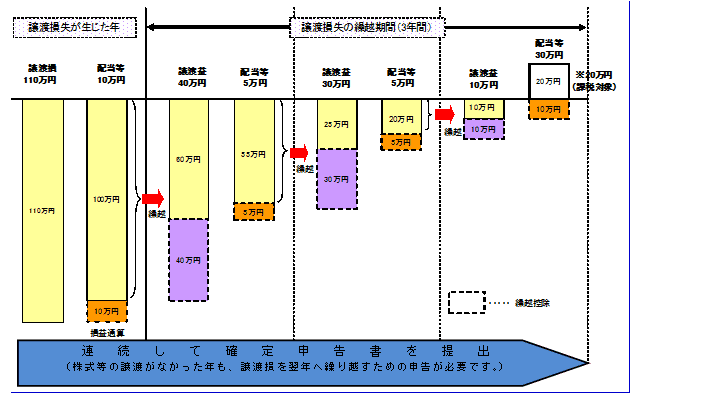

損は3年繰越できる

損失が出た場合には、利益と相殺することができます。

利益が出た場合は、約20%の税金が取られますが、損失と通算した場合は、お金が戻ってきますね。

全ての投資でリターンを出すことは困難なので、損切りを活用しながら、資産の減らすスピードにブレーキをかけつつ、損益通算で節税するのが良いですね。

いま話題の金融所得課税強化ですが、貯蓄から投資への流れに大ブレーキを掛けるものであり、ホントやめてほしいです。

株式投資は富裕層だけがしているものではなく、若い人も多くしているのが現代です。

認識を誤り、課税ありきで議論する政治家はさっさと退場してほしいものです。

残念ながら選挙ではそのような知識を持つ人ばかりが投票しているわけではないので、当選すればやりたい放題です。

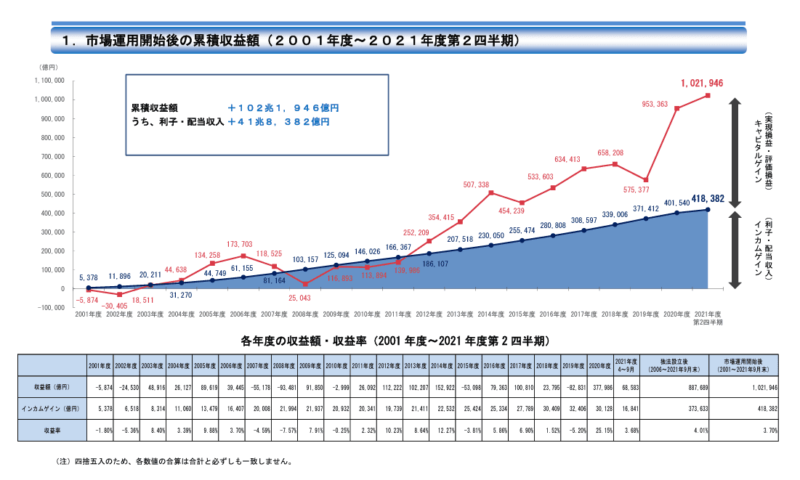

投資をしていないから関係ない・・・とう人も多いかもしれませんが、私たちの年金財源を運用するGPIFは株式運用を取り入れており、課税強化は年金財源の目減りを意味します。

仮に実現されれば、じわじわとボディーブローのように、経済にダメージを与えるのは必至ですね。

個人的には金融所得課税も累進にして、1000万円までの投資は10%、5000万円までは15%、1億円までは20%などがいいのかなと思います。

NISA枠強化も選択肢ですが、損益通算が使えないので、NISAはシンプルなものにして、課税ありきの議論は避けてほしいものです。

すいません、脱線しました。

投資をするなら損切りは選択肢に持とう

損切りの話に戻します。

損切りは、大事です。

投資をするなら損切りの選択肢は持っておきたいですね。

損切りは資産下落のブレーキの役割を果たします。

50%下がれば、100%上昇がなければ(株価2倍)もとに戻りません。

スタート地点にすら立てないわけです。

投資をする際にはマイルールに組み込んでおきましょう。

自分のエントリー時期を記録できるLINE証券は便利です。

有料ですが、複数の証券口座の管理もできるので、重宝しますね。

1口座なら無料なので、まずは手軽に使ってみましょう。

将来のお金の不安を小さくしていくためには、資産運用は欠かせません。

資産運用の代表的なツールが「株式投資」。

株式投資では、ある程度の資金が必要ですが、何事も「小さく始めること」が大事です。

少額でも投資する良い方法があります。

【LINE証券のメリット】

- 1株数百円から手軽に投資ができる(最低100円から投資ができる)

- 全銘柄買付手数料が無料

LINE Pay・LINEポイントを使って投資ができる(1ポイント1円で入金可能)

- 平日21時まで取引可能

- LINEアプリから取引ができる

- LINE Payで引き落とし設定が簡単

- 投資信託も購入できる

コメント