安定した現金収入を得るため、投資方針は「高配当株」「連続増配」です。

配当を受け取ることで、約20%の税金がとられ、投資効率が悪いのは百も承知です。

投資の神様、バフェットは配当に課せられる税金を嫌って、バフェットが運営するバークシャーハサウェイは無配当です。

マイクロソフトやAppleも自分たちの事業に再投資するほうが効率がいいので、長らく無配を続けていました。

AmazonやGoogle(親会社アルファベット)は無配ですね。

ただそれでも、我が家が投資するのは、安定した現金収入を給料以外に作る。

この1点です。

キャッシュフローが欲しいので、配当金を多くもらえる企業への投資を重視しています。

事業が緩やかに成長し、それに合わせて、配当金も増えていく。

そして、自分たちの収入も増えていく。理想的です。

配当金収入を意識した理由

配当金という形で確実に現金収入が得られることは、目に見えて結果がわかる(しかも年2~4回は配当金が入るので、すぐにわかる!)ので、投資の実感が湧きやすい。

株価の下落した際も安定配当があれば、保有し続けられる。

高配当株、連続増配株は長期的には株価も上がるので、値上がり益も狙える(10年分の配当金以上の含み益が出れば売却方針)配当金収入という形で、確実に結果が出ることは、自分にとって思った以上に大きかったです。

成長株に投資をして利益を出すこともあれば、損失を出したこともあります。

会社員をしていると投資に割く時間は限られます。

プロがひしめきあう株式市場で、自分が良い企業を見つけられるとは思っていません(昔はなぜか思っていた)。

基本は大型株になりますが、配当金をもらい続けることができるか?を重視して、投資をしてからは肩の荷が落ちた気がします。

入ってくる配当金が増えるたびに、投資してよかったと思えるようになったのです。

種銭(投資資金)を作るために

不動産投資と違い、株式投資をするのに、お金を貸してくれる人はいません。

そのため、すべて自己資本で対応する必要があります。

そのためには、給料など収入からいかに黒字を出すかが大事ですね。

最低でも生活費6カ月分の現金を保有(我が家は月40万円×6ヶ月=240万円)が必要です。

最低でも生活できる現金があれば、不安が消えていきます。

収入の範囲内で生活をするという大原則を続けることで、黒字が安定して、そして、ストックに変わっていきます。

このストックを配当金を得るために、投資をするサイクルです。

種銭を作るためには、

- 収入を作る

- 住居費を手取り25%以内にしておく

- 無駄な保険に入らない

- 格安SIMを利用する

- マイカーを持たない

- キャッシュレスを活用

といった、できることを続けることですね。

コツコツと積立投資を続けることで、給料からの黒字に加えて、得られた配当金を再投資することで、翌年の配当金がさらに増えていきますね。

キャッシュフロー(収入源)を複数作る理由

我が家は、給料収入がメインで生活をしています。

配当金収入など複収入源も育ちつつありますが、まだ給料収入のように、安心して生活できる水準ではありません。

こうした複収入源を作ることに興味を持ったのは、家族が増えたことがきっかけです。

子どもの存在ですね。

そして、父の死。

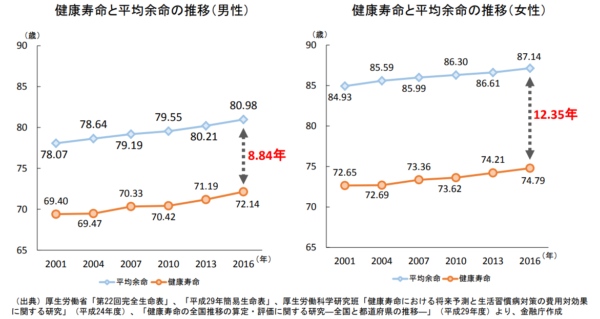

金融庁の報告書によると、男性の平均余命は80.98歳、女性は87.14歳となっています。

ただ、健康で生活できる健康寿命に目を向けてみると男性は72.14歳、女性は74.79歳となります。

平均余命まで約9年~12年は、健康に不安を覚えて生活することになるのです。

金融庁 金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」より

元気で過ごせる時間を70歳前半とした場合、アラフォーの私は残り30年しかありません。

しかし、企業の定年は65歳、年金受給は70歳になるとも言われています。

自由な時間なんて永遠に来ない!

もちろん、会社員でも休日があるわけで、つかの間の自由な時間はあります。

ただ、それだけってのはどうなのかな。

どうなのかな。

給料収入に頼り続けていては、毎年同じ。

自由な選択肢を取れるためには、給料以外の収入源が必要。

そう思って、不労所得である配当金をコツコツと増やすことを心に決め、投資を続けています。

10年前に気付いておけば今頃・・・・という後悔の念はあります。

ただ、時間は戻せません。

収入源が増えれば選択肢が増える

家計に入ってくる現金収入を増やして、将来は給料収入に頼らない家計を作っていきます。

給料収入に頼らないようになれば、時間を手に入れることができ、選択肢もいろいろと増えていきますからね。

配当金収入、家賃収入など収入源を多角化することで、自由を手に入れたい。

40代に近くなった自分の年齢を考えると、心身ともに元気な60代まで残り20年しかありません。

20年という時間はあっという間です。

週に5日、通勤時間も含めて1日10時間以上を会社に使うのはどうなんだろうという気持ちが芽生えています。

まだ、配当金は月換算で10万円ほどですが、少しずつ増えるのは楽しみです。

キャッシュフローを作ることで、選択肢が増えていきます。

将来のお金の不安を小さくしていくためには、資産運用は欠かせません。

資産運用の代表的なツールが「株式投資」。

株式投資では、ある程度の資金が必要ですが、何事も「小さく始めること」が大事です。

少額でも投資する良い方法があります。

【LINE証券のメリット】

- 1株数百円から手軽に投資ができる(最低100円から投資ができる)

- 全銘柄買付手数料が無料

LINE Pay・LINEポイントを使って投資ができる(1ポイント1円で入金可能)

- 平日21時まで取引可能

- LINEアプリから取引ができる

- LINE Payで引き落とし設定が簡単

- 投資信託も購入できる

ではでは。

コメント