配当金狙いの投資をしている身としては、面白い記事でした。

QUICK・ファクトセットの調べによると、米国、欧州、アジア(日本を含む)などの14000社は18年度は、配当と自社株買いと合わせて3兆ドルもの株主還元をしているようです。

ちなみに、ファクトセット(FDS)は金融調査のデータ分析会社で、38年連続増収の超優良企業です。保有したい銘柄。

3兆ドルですよ、3兆ドル。すごい額ですね。

2008年度からの10年間で約7割も増えており、過去最大の還元額です。

こうした「大還元時代」の到来しているときには、還元姿勢の強い会社の株を保有しておきたいですね。

株主還元に目を向けよう

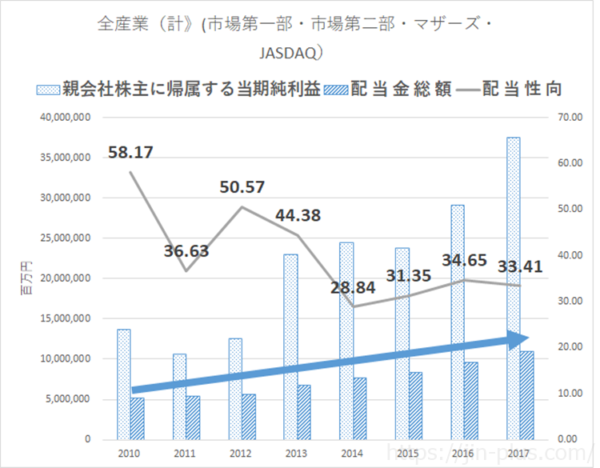

欧州の配当性向は60%程度、米国株は40%程度、日本株は30%程度となっており、株主還元という面では日本株は出遅れていますね。

しかし、出遅れている日本株も配当総額を着実に増やしていますね。

日本取引所グループの統計によると、右肩上がりで増えています。

配当性向40%以上+増益株

配当性向が40%以上であり、連続増益かつ増配している主な企業が日経ヴェリタスでPickupされていました。

- スズデン(7480) 配当性向124.9%

- ベネフィット・ワン(2412) 配当性向78.0%

- アイ・アールジャパンホールディングス(6035) 配当性向69.3%

- メイテック(9744) 配当性向63.3%

- アルプス技研(4641) 配当性向58.6%

などが挙げられていました。

日本株は「配当性向3割」というのが多いようです。

配当性向が頭打ちになっている要因のようですが、欧米企業と比べるとどうしても見劣りしてしまいますね。

ただ、この「3割の壁」を超えている会社も増えてきています。

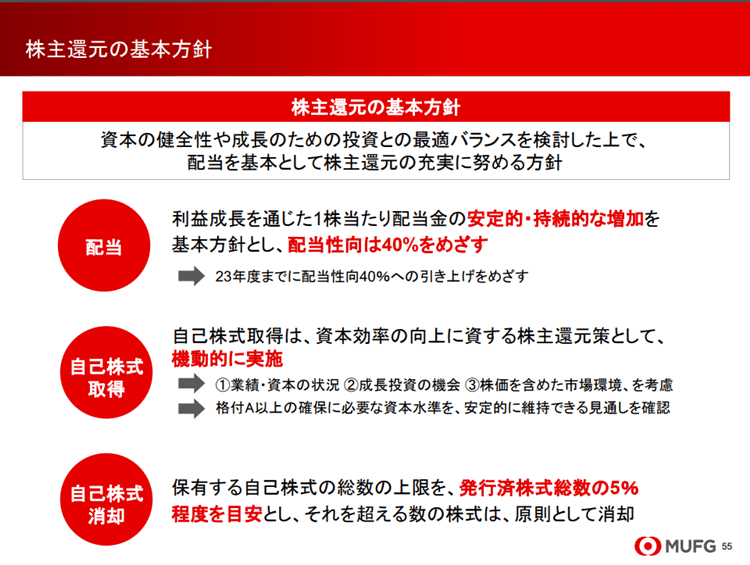

例えば、三菱UFJフィナンシャルグループも「配当性向40%をめざす」としており、株主還元への強化を明確にし始めています。

配当金は、毎年ある程度計算できる収入源になるので、企業が株主還元を推し進めてくれるのは投資家としてありがたい限りですね。

値上がり益を得るよりも、配当金を得るほうが簡単と言えば簡単であり、また、再現性の高い投資手法でもあると思っています。

欧米株は還元に対する姿勢がすごい

日本の連続増配株は、花王の30年が最高です。

一方、米国株であれば、50年以上増配を続けている会社もあります。

花王のライバル会社であるP&Gなどがそうですね。

また、ロイヤルダッチシェルのように増配株ではないものの、70年減配していないという還元姿勢がすごい会社もあります。

配当と自社株買いで「総還元性向」の高い企業を見てみると、

- コカ・コーラ 総還元性向207.5%

- ウォルマート 183.3%

- マイクロソフト 155.7%

- P&G 155.1%

- フォード・モーター 144.2%

- ホーム・デポ 84.6%

- ロイヤルダッチシェル 134.9%

- アストラゼネカ 330.4%

などがありますね。

100%を超えている企業が多く、稼いだキャッシュ以上に株主に還元しているわけです。

ホーム・デポは、米国ホームセンター大手ですが、社債を発行し自社株買いと配当を実施しており、債務超過となっています。

潤沢なキャッシュフローがある企業だからこそ成せる術ですが、株主還元に対する姿勢がに他太は違いますね。

株主還元への姿勢に強い銘柄を保有するメリット

日本株のみならず、欧米の銘柄への分散投資で、株主還元に強いポートフォリオを作っていくメリットは、毎年のように、配当が増えていくことです。

我が家も分散投資がまだまだできていませんので、こうした情報も参考にしながら、銘柄を選んで長期保有していきたいと思います。

配当のみならず、自社株買いも積極的な企業であれば、株価の値上がりという恩恵も受けられるかもしれません。

欧米株は情報収集という点でややハンディも感じますが、株主還元を積極的にしている企業を着々と増やしていくことで、配当金というキャッシュフローを作ることができます。

現金収入源を増やすことは、行動の選択肢を増やしてくれますので、地道に増やすことに注力していくことで、配当の柱を育てていきたいものです。

将来のお金の不安を小さくしていくためには、資産運用は欠かせません。

資産運用の代表的なツールが「株式投資」。

株式投資では、ある程度の資金が必要ですが、何事も「小さく始めること」が大事です。

少額でも投資する良い方法があります。

【LINE証券のメリット】

- 1株数百円から手軽に投資ができる(最低100円から投資ができる)

- 全銘柄買付手数料が無料

LINE Pay・LINEポイントを使って投資ができる(1ポイント1円で入金可能)

- 平日21時まで取引可能

- LINEアプリから取引ができる

- LINE Payで引き落とし設定が簡単

- 投資信託も購入できる

コメント