将来のキャッシュフローを作るため、株式投資による配当金収入を得ています。

キャッシュフローとは、現金収入のことであり、我が家の場合は、学費など将来の支出増に備えて、準備をしています。

安定して配当金を受け取り続けるために、どんな銘柄に投資をしていくといいのか?

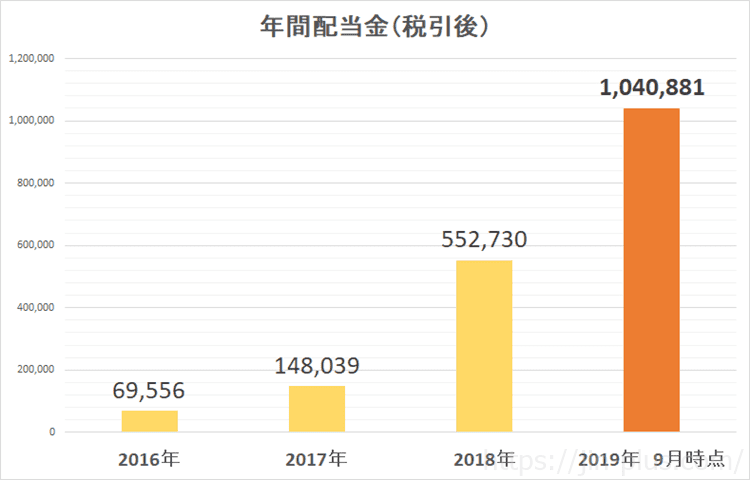

今では年間100万円以上の配当金を受け取っていますが、色々な反省もありますが、投資をしてきたことで経験できたこと、知識を得たこともあります。

過去の経験も踏まえて、今から投資したい銘柄をピックアップしてみました。

配当金投資を得るために必要なポイント

まず、配当金を得る目的で投資をしていくためには、長期の目線が必要です。

コツコツと配当を増やしていると、年間100万円を超えるまでに育っています。

配当利回りは高くても6%程度ですので、短期で見ても、大きなリターンは見込めません。

配当金といっても、年1~4回受け取れるわけですが、逆に言うと、利益が出るのもその回数に限られるわけです(売ったりしなければ)。

そうしたデメリットがある一方、メリットもあります。

私が思うメリットは、

【配当金投資のメリット】

- 毎年安定した収入源となる

- 右肩上がりで増えていく積み上げ型である

この2点は、非常に大きな魅力です。

配当金投資のメリットを活かすためのポイント

このメリットを活かすために、注意すべきポイントは2点です。

いくら配当金投資のメリットがあっても、銘柄選びで失敗してしまうと、あまり効果が出てきません。

【配当金投資のポイント】

- 安定した収入源とするため、安定配当銘柄を選ぶ

- 右肩上がりで増やすために、増配銘柄を選ぶ

まず、ひとつ目の安定配当銘柄ですが、いっときだけの高配当銘柄を選んでも、その持続性がありません。

例えば、配当利回りランキングで見てみると、

- マクセルホールディングス(株) 配当利回り18.35%

- 明和産業(株) 配当利回り10.28%

- 新明和工業(株) 配当利回り6.63%

- 日本たばこ産業 配当利回り6.27%

といった感じで出てきます。

これからは今期限りの特別配当を出していますので、見た目の配当利回りは高いですが、来期以降は見込めません。

また、すでに特別配当は出し切っているので、今から投資をしてもこの高い配当利回りを享受できないデメリットもあり注意が必要です。

必ずその企業のIRページをチェックしておくことが大切ですね。

例えば、マクセルHD(公式)のIRニュースを見ると、特別配当であることが分かります。

特別配当とは、その名の通りで、特別に出している配当です。普段出している配当は、普通配当と言います。

なぜ、安定配当を出す企業を選ぶかというと、

長期で配当を出し続けている企業に投資をしていくことで、必然とビジネスモデルが優秀な企業に投資することができるからです。

なぜなら、ない袖は触れないので、業績の悪い安定配当銘柄は基本的にないからです。

業績が悪くても、過去の業績が良く、内部留保が潤沢な企業は配当を出し続けることができます。

ただ、業績が悪いといつかは、配当を減らさざるを得ない状況が出てきます。

このため、配当性向でスクーリングをしてみましょう。

配当性向が100%を超えるような銘柄は避ける

例えば、

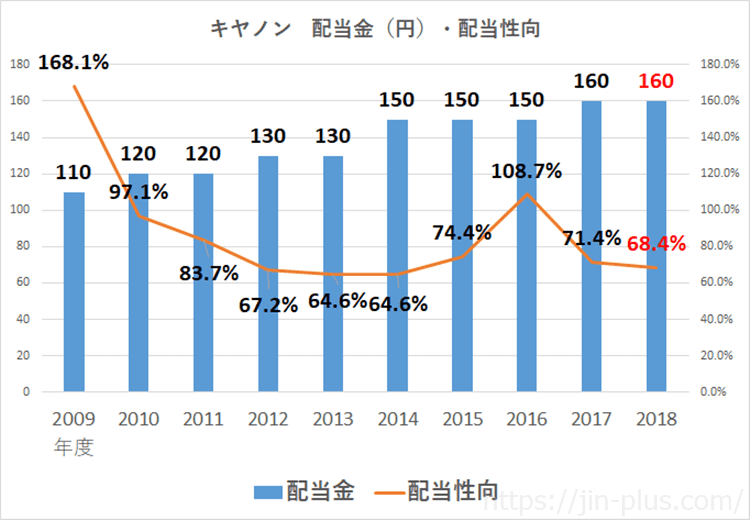

高配当株の代表格であるキヤノンで見てみると、

30年減配していない優良配当銘柄ではありますが、キヤノンの配当性向推移です。

2016年に配当性向が100%を超えており、利益以上の配当を出しています。

それ以降は、配当性向は下がっていますが、2019年1株160円据え置きした場合、配当性向106.4%となります。

こうすると増配余力が乏しく、配当性向100%を上回り続けると、減配リスクがちらつき始めますね。

基本的には、配当性向が100%を超えるような銘柄は外す方がいいです。

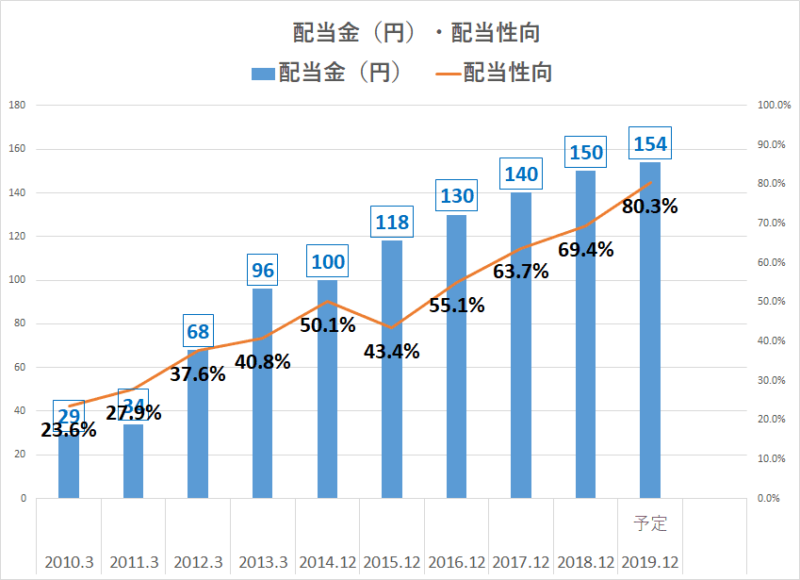

高配当株の代表格であり、私も大量保有しているんですが、JT株です。

配当性向がどんどん高くなっていますので、増配余力が乏しくなっています。

もし、JTの配当性向が100%を超え、また、それが続くようであれば、投資対象から外していくほうがいいですね。

配当性向が100%を超え続けると、減配リスクが高まることを意味します。

高配当安定株の代表格であるキヤノンやJTが減配に踏み切れば、株価も大きく下落してしまうでしょう。

増配に積極的な銘柄を選ぶ

増配とは、配当金を増やしてくれることです。

配当金投資で、この増配ほどうれしいものはありません。

保有しているだけで、何もしなくても、配当金が増える(収入が増える)からです。

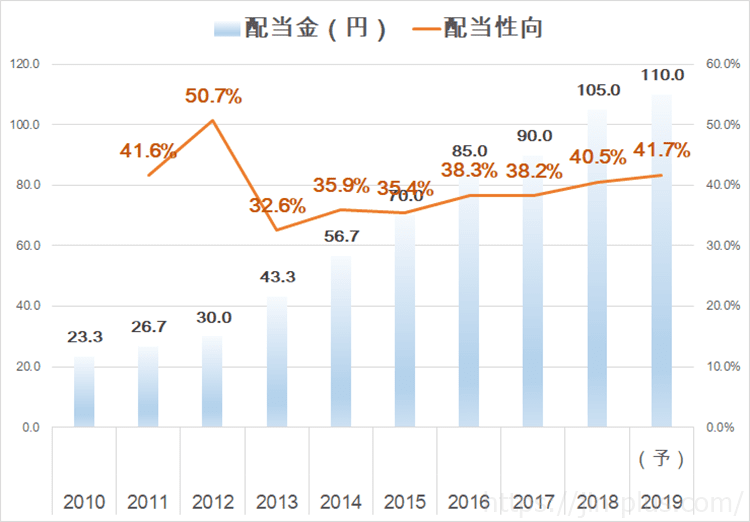

例えば、18期連続で増配を続けているKDDIです。

2010年度から2019年度までの約10年間で配当金は5倍も増やしています。

配当金をこれだけ増やしているのに、配当性向が40%台となっています。

つまり、業績がそれだけ伸びており、無理せず増配を続けていることが分かりますね。

配当金の推移を見るだけでも、その企業の業績が好調かどうかも見ることができます。

配当金投資で積極的に保有したい銘柄

配当金投資のまとめをもう一度掲載です。

【配当金投資のポイント】

- 安定した収入源とするため、安定配当銘柄を選ぶ

- 右肩上がりで増やすために、増配銘柄を選ぶ

- 配当性向の高すぎる銘柄は外す

増配銘柄の強さをもっともっと意識することが大切だったと思うのが私の反省です。

目の前の配当利回りの高さか、増配銘柄か?

悩むところですが、将来の増配が続くかは分からないでメリットはありますが、増配力が高い銘柄は株価も堅調です。

配当性向の余力があり、過去にすさまじい増配を続けている企業をピックアップしてみました。

完全な私の独断と偏見ですが、ウォッチ銘柄も含めた5銘柄です。

| 銘柄 | 証券コード | 現在値 (¥) | 配当(%) | 配当性向(%) | 増配年 | 配当 (¥) | 平均増配率 |

| オリックス(株) | 8591 | 1,685 | 4.51% | 33.66% | 9期 | 76 | 28.0% |

| KDDI(株) | 9433 | 2,957 | 3.72% | 41.57% | 19期 | 110 | 18.2% |

| 東京海上ホールディングス(株) | 8766 | 5,750 | 3.30% | 41.15% | 10期 | 190 | 14.8% |

| (株)プレサンスコーポレーション | 3254 | 1,778 | 2.92% | 15.00% | 6期 | 52 | 27.1% |

| (株)丸井グループ | 8252 | 2,458 | 2.32% | 44.64% | 8期 | 57 | 19.9% |

また、株主還元にも積極的な銘柄群ですので、業績、株価ともに期待している銘柄です。

業績が好調であり、配当余力があり、増配に積極的な銘柄は手放さず、持ち続けていきたいですね。

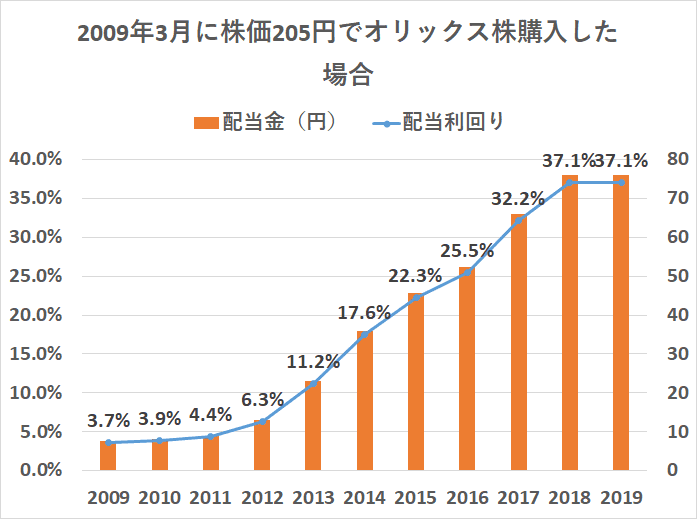

何度か登場させている私の心の支えでもありますが、リーマンショックのときにオリックス株を買って今まで保有していれば、

増配が続いてきたことで、取得価格に対する配当利回りは35%を超えています。

増配が続きそうな銘柄を保有して長く持ち続ける。

将来の収入源となる増配株を持つことが、私たちに副収入という心の安定を作ってくれます。

もっと株を買いたい。

ではでは。

将来のお金の不安を小さくしていくためには、資産運用は欠かせません。

資産運用の代表的なツールが「株式投資」。

株式投資では、ある程度の資金が必要ですが、何事も「小さく始めること」が大事です。

少額でも投資する良い方法があります。

【LINE証券のメリット】

- 1株数百円から手軽に投資ができる(最低100円から投資ができる)

- 全銘柄買付手数料が無料

LINE Pay・LINEポイントを使って投資ができる(1ポイント1円で入金可能)

- 平日21時まで取引可能

- LINEアプリから取引ができる

- LINE Payで引き落とし設定が簡単

- 投資信託も購入できる

コメント