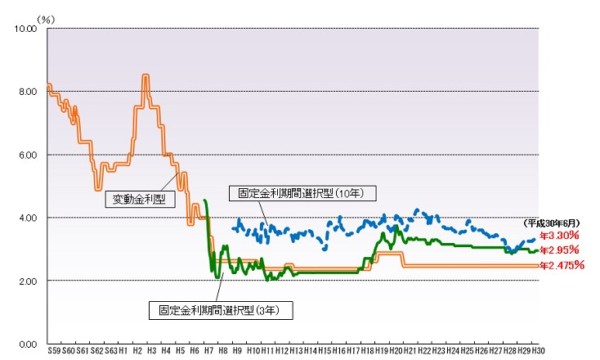

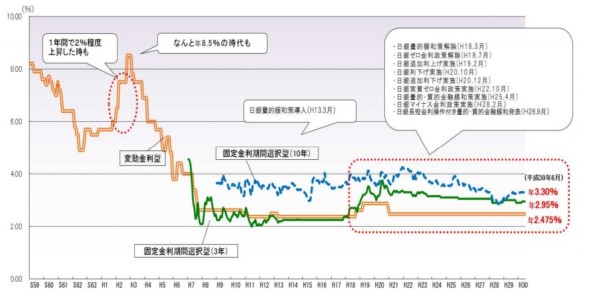

住宅ローン金利は、史上最低金利で推移していますが、どれだけ下がってきているのかをまとめてみました。

人口減少社会で、持ち家を持つリスクもあります。

一方で、老後の収入が先細ることが予想されるなか、家計支出のなかで最も大きい住居費を圧縮できるのも、住宅ローン完済後のマイホームでもあります。

これは大きなメリットと言えますね。

これからマイホームを買おうと考える方は、住宅ローンの低金利を活用した返済計画がキモを握ってきます。

例え、低金利でもいわゆる「借り過ぎ」であれば、その低金利の恩恵を受けることができないばかりか、家計破綻もあり得るからです。最悪の場合、ですけどね。

住宅ローン金利の状況

固定金利は10年物国債利回りに連動していますが、変動金利は短期プライムレートに連動しています。

○ 固定金利 :10年物国債利回り(市場に連動する)

○ 変動金利 :短期プライムレート(日銀の政策が影響する)

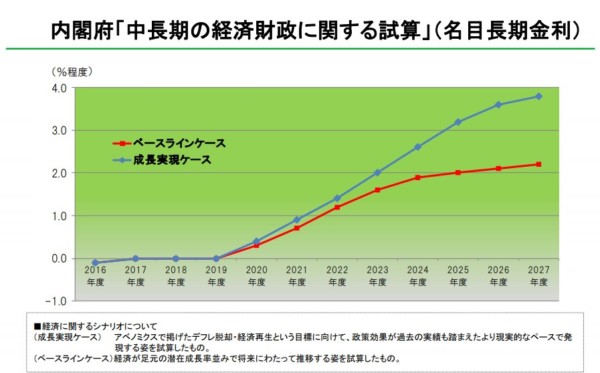

政府はどう予測しているか

内閣府が公表している「中長期の経済財政に関する試算」のベースラインシナリオでは、長期金利は2027年に2.2%(ベースラインケース)になると予測しています。

現在の長期金利は0.1%~0.5%程度ですから、4倍~20倍以上にもなる試算です。

ビックリしますね。

参考 長期金利で住宅ローンが変わる。政府は2020年3.4%と試算にビビる

こうした政府の予想も踏まえると、35年などの長期で住宅ローンを組む場合は、固定金利を第一に考え、収支シミュレーションをしてみることが大事です。

変動金利があがったときのシミュレーションは必須

変動金利の場合、リスクは金利上昇の際に家計が耐えられるか?の一点ですので、金利上昇のパターンをシミュレーションしてみましょう。

5年後に1%金利が上がった場合はどうなるか?などです。

事例を挙げてみます。

10年間はフラット35Sの金利が0.3%下がるタイプと仮定します。

10年後に今よりも1.7%上がった場合には、変動金利と10年固定金利は、15,000円前後も上がることになります。

シミュレーションは、何度も繰り返してもいいくらいです。

≫ 変動金利とのシミュレーション結果

20年ローンなど比較的短期間での借り入れであれば、相応の頭金捻出能力が高いことも想定され、変動金利の低金利を大いに活用すべきです。

最安金利でいけば、住信SBIネット銀行のネット専用住宅ローンや[auじぶん銀行(変動金利)]が選択肢に入ってきます。低金利かつ無料で保障がつくので、メリットも大きいです。

住信SBIネット銀行で見ると、2021年4月適用金利は、

変動金利は、0.41%

10年固定金利は、0.66%(10年固定金利)

となっています。

auじぶん銀行は、0.31%(全期間引き下げプラン)※au回線とじぶんでんきとセット契約の場合(2021年3月現在)となっていますね。

出口も見据えて購入するのが大事

周りの同僚も同じような物件価格を購入しているから自分も購入できるというのは、危険な考えだと思います。

置かれた環境は人それぞれですし、不動産は同じものは一つとしてありません。

同じ3,000万円の物件でも、駅近とバス便の物件ではまるで資産価値が違っていきますよね。

キャッシュフロー(定期収入)がどれだけ安定しているかがポイントです。

健康リスクや災害リスクなどもあるので、持ち家は相応のリスクがありますね。

その一方で、リスクを取った分、住宅ローン完済後の住居費はかなり小さくなり、老後性格の安定性を生むことになります。

と、住宅ローンを借り入れしたときは、ここまで考えが及んでいませんでしたが、とにかく狭くても、駅近物件、希少立地、校区の良さを踏まえて、物件を選びました。

いざというときに「売却できる」「賃料で住宅ローンが返済できる」選択肢を持っておくことがリスクヘッジに繋がります。

どれだけの賃料が得られるかも見ておこう

賃料については、HOME’s賃貸が役立ちます。

あなたが住む地域の間取りの賃料目安を知ることができますね。

もちろん、その地域の需給も見ておく必要があります。

ファミリー層が多く住んでいる地域であれば、賃貸で探している人も多いので、目安となりますね。場合によっては、部屋探しをするフリをして、アパマンショップなどにヒアリングするのもいいです。

想定家賃収入÷(物件価格+購入諸費用)で利回りを算出することができるので、算出してみることもおすすめします。

あまりにも低いのであれば、その物件は購入を見合わせてもいいかもしれません。

私も購入時にはかなりシミュレーションをしました。

住宅ローンを活かすのもアリ

住宅ローンは縛りにもなりますし、マイホームはお金が出て行くので負債とも言えます。

ただ、住宅ローン完済後は住居費が圧縮され、細る老後の収入でも耐えることができるでしょう。

参考 マイホーム購入のメリット・デメリット。老後は圧倒的に賃貸より、持ち家有利

低金利である今の環境は、恵まれた環境だと思います。

あと何年この低金利が続くかは分かりませんが、分相応の借入をする限り、住宅ローンも悪くないと思うのです。

我が家の場合はたまたまですが、物件価格の上昇しています。

低金利で固定していますので、資産価値の下落よりも住宅ローンの返済が進んでいる状態なので、毎月、元金部分を強制貯金しているような状況です。

リスクを踏まえながら、借り過ぎに注意して、マイホーム選びに臨みたいものです。

長期のローンを組むなら、まずはフラット35を検討してみましょう。

コメント