住宅ローンを組む際には、一人で組むか、夫婦で組むか、迷ったりしませんか。

我が家も悩みました。

それは、住宅ローン減税との見合いなんですよね。

二人とも住宅ローンを受けたは、手数料など負担も増えて、手間も増えて、結局一人で組む方がいいねってことにならないよう事前準備が必要です。

夫婦で住宅ローンを組もうとされている方は、ちょっと知っておきたいこと。

夫婦で住宅ローンを受けるメリットとは?

s_masako / Pixabay

まず住宅ローン減税とは?

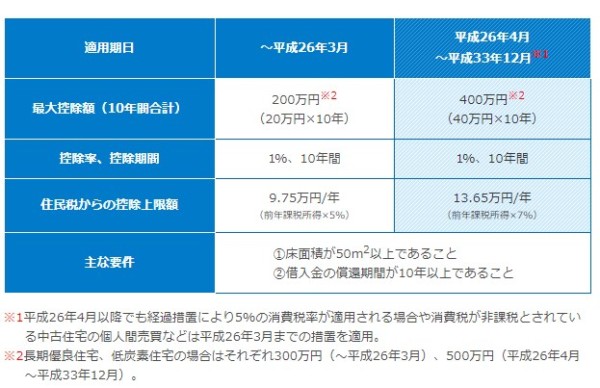

住宅ローンを受けると一定の条件を満たしておけば、住宅ローン減税を受けることができますね。

これは、税額控除といって、税金をそのまんま安くしてくれます。

10年以上の返済期間がある住宅ローンを利用して家を取得した場合、年末ローン残高に応じて所得税や住民税から税金を控除することができる制度が住宅ローン減税です。

控除率は1%ですので、年末に2,000万円の住宅ローン残高があれば、その年の所得税から20万円が控除され、還付されるわけです。

所得税が20万円も支払っていない場合は、住民税から最大13万6,500円(消費税増税前・中古住宅は9.75万円)が控除される仕組み。

税金が安くなるので、マイホームを買うのに一つ大きな判断材料にはなりますね。

- 返済期間10年以上の住宅ローン

- 年末残高の1%が控除される(10年間)

- 住宅ローン減税額より所得税が少ない場合、住民税から控除

ですね。

サラリーマンだけではなく、自営業や個人事業主でも利用することがもちろんできます。

確定申告は必要ですけどね。

消費税増税で住宅ローン控除が10年から1年~5年延長という話も出ていますが、これが実現されれば最強ですね。

夫婦で住宅ローン減税を受けられる!

夫婦共働きなどで、夫婦ともに所得税を納めているのであれば、住宅ローンをそれぞれ借りた場合に、夫婦ともに住宅ローン減税を受けることができます。

例えば、住宅ローンを4,000万円借りた場合では、1%の40万円が税金控除の上限額です。

ただ、夫一人で住宅ローンを借りた場合、年収によってはこの40万円を控除しきれない可能性があります。

こういったときに、夫婦でそれぞれ2,000万円ずつなど住宅ローンを按分して借りた場合、夫婦がそれぞれ20万円ずつ税金控除を受けることができるので、世帯で見ると40万円の控除となりますね。

自分一人では、住宅ローン減税をフル活用できない!ってときに、夫婦で住宅ローンを受けるメリットがあるわけです。

住宅ローン減税をフル活用できる選択肢のひとつに、夫婦ダブル住宅ローンは持っておくといいんですね。

ちなみに、住宅ローンは1本でも夫婦で連帯債務にすれば住宅ローン減税を受けることができます。

ただ、連帯債務はいろいろとリスクの大きいので(割愛しますが)、連帯債務で住宅ローンを受けることはあまりおすすめできないです。

マイホーム売却時の3,000万円控除

居住用に購入したマイホームを売却した場合、譲渡所得税がかかってきます。

その場合に、利益が出ていれば、3,000万円までは所得税を免除しましょうというのが「居住用財産の3,000万円特別控除」というやつです。

1,000万円で購入して、2,000万円で売却できると、1,000万円に対して2割~4割の税金がかかるわけです。これを3,000万円まで控除してくれるので、かなりお得な制度。

これが、夫婦それぞれ利用することができるといのもメリットの一つですね。

夫婦共有にするデメリット

夫婦で住宅ローンを組む場合は、所有権は夫婦で分け合うことになります。これを共有(きょうゆう)するということです。

所有権を分け合うっていうのは、持ち分割合を決めるってことなんですよね。

夫婦で1/2ずつ所有権を分け合いましょうというのが一番シンプルな例です。

この共有の持分割合を儲けるときに大事なことは、資金負担額に応じた割合にしておくことです。

例えば、夫が3,000万円、妻が1,000万円の資金負担にもかかわらず、持ち分を1/2ずつにしておくと贈与税の課税対象となる恐れもあるので注意が必要です。

途中で仕事を辞めて支払えない場合

夫婦共有で住宅ローンを組んだとしても、その後なんらかの理由で職場を後にしなきゃならない事態も起こりうるわけです。

こうしたときに、資金計画に影響を及ぼすのがデメリットとも言えます。夫婦二人で住宅ローンを借りているのであれば、一人で借りるよりも多く借りている場合も多いのではないでしょうか。

その場合の注意点ですが、例えば職場を辞めて収入がなくなった妻(夫)の住宅ローンを夫(妻)が返済するとなった場合には、贈与税の課税対象になる場合があるようです。

持分によっては自由がきかない

例えば、共有者の同意がなければ売却することができないので、共有名義ということは、それだけ相手方の意思と一緒でなければ、売却活動などすることができないわけです。

もう一つは、離婚をするときです。

必ずと言っていいほど、揉める要因にもなります。すぐに換金できるものではないので、お金での解決ってのが難しくなりますね。

住宅ローンを夫婦共有名義にして受ける場合

FrankWinkler / Pixabay

一人で住宅ローンを組むよりも節税効果は大きいか。この1点だけは必ず確認しておくべきですね。

夫婦で住宅ローンを組むメリットは、

- それぞれが住宅ローン減税を受けられる

- マイホームの3,000万円特別控除がそれぞれ利用できる

デメリットは、

- 共有者の同意が必要な行為がある(売却など)

- 途中で一方が仕事を辞めた場合の資金計画リスク

- 育児休暇などで収入がない場合、減税効果なし

- 住宅ローンを受ける手数料が2倍かかる

住宅ローン減税額にだけ目をとられることなく、手数料など2本の住宅ローンを借りることによって出ていくお金との見合いをしておく必要がありますよ。

住宅ローンは手数料は安く、金利は安くを選ぶ

住宅ローンを受けるときは、金利も手数料も安いところがいいですね。当たり前なんですけど、当たり前に検討する必要があります。

例えば、提携ローンが一番ベストとは限らないということです。

変動金利では、[auじぶん銀行(変動金利)]や住信SBIネット銀行のネット専用住宅ローンが金利も低く手数料優遇もあるので、ベストに近い選択しだと思います。

住信SBIネット銀行の変動金利は、0.41%(2021年4月適用金利)と驚異の低さです。

メガバンクの変動金利は安くて0.6%台ですが、ソニー銀行などは0.5%台なので、安いほうが当然いいんですよね。総返済額でも100万円以上違いますからね(3,000万円借りた場合)。

最近では、メガバンクの 三菱UFJ銀行 が変動金利0.475%(2021年5月適用金利)まで下げています。

≫ 三菱UFJ銀行

対面銀行で唯一例外は、イオン銀行が変動金利もフラット35の手数料も安いです。

≫ イオン銀行の住宅ローンの詳細を見てみよう

フラット35を選ぶ

また、フラット35では手数料が条件を満たせば、借入金額の1.0%とめちゃくちゃ安いです。

通常の2分の1の手数料ですからね。

その銀行は、フラット35を取り扱っている住信SBIネット銀行と ARUHIです。

結局その過程で得たことが大きかったですし、自分たちのお金も有効に使えたので、比較することは大事だと思いました。

夫婦で住宅ローンを借りる場合は、それぞれ審査にパスする必要があるので、事前審査を受けてきちんと確認しておきましょう。

ちなみに、我が家は住宅ローン申し込み時にパートナーの収入がなかったので、私だけの住宅ローンを組むことになりました。

なので、住宅ローン減税をフル活用することができなかったんですね。

今は空前の低金利時代。マイナス金利になってますますチャンスになっています。

●マイナス金利の今だからこそ借りる住宅ローンのメリット

住宅ローン減税も継続しているので、買いたい物件があればGOの時代だと思っています。

住宅ローンもパターンはいくつか作れますけど、シンプルにしておくのがあとあとよいですね。

フラット35では、借り換え手数料も安いで資料請求または事前審査をうけておきましょう。

または、頭金が2割以上用意できるのであれば、手数料面で ARUHIが有利となります。

\今すぐ見てみる/

⇒ 共働き夫婦の住宅ローン。ペアローン、連帯債務、連帯保証とは?

コメント