年齢を重ねるほどに、時間が過ぎるのが早く感じます。

20代の時は無限にあるように感じた時間ですが、40代にもなるとあと20年足らずで定年という言葉さえ意識するようになってきます。

アラフォーにとっては、例えば、子どものいる家庭の場合、目先の教育費のことなど老後のことまで考えにくいですね。

我が家も目の前のことが大事で、老後のことまではそこまで真剣に考える事ができていません。

ただし、漠然とした不安を持っているのも事実ではないでしょうか。

最近、「老後貧乏」「老後破産」などの衝撃的な言葉を目にするようにこともありました。

この記事では、老後収入の現状と老後貧乏や老後破産から身を守る術をまとめたいと思います。

老後の収入はどのくらいあるのか。

老後の収入ってどのくらいあるの?

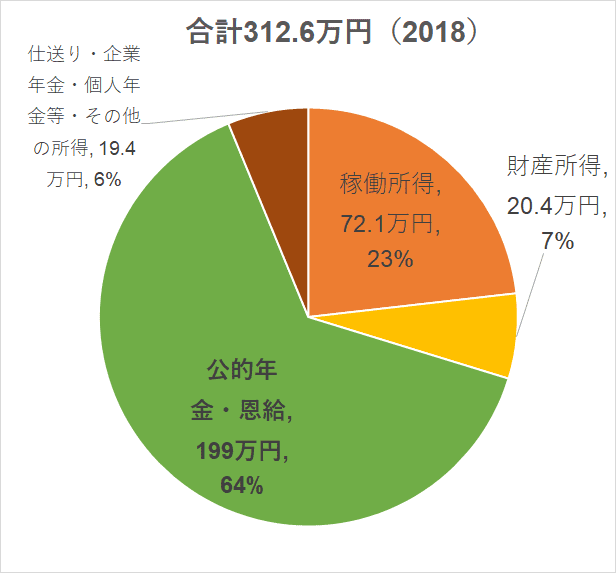

老後の収入で多くを占めるのが公的年金です。

生涯もらえる年金収入は、高齢者にとって大切な収入源です。

高齢者世帯の収入は312.6万円となっており、毎月26万円ほどの収入を得ています。

内訳は次のようになっていますので、もし公的年金だけで見ると年間199万円、毎月16.6万円となります。

正直、毎月16.6万円では心もとない収入源と言えます。

定年延長の話もありますが、もし老後の収入源が年金収入だけに頼らざるを得ない場合は、家計はなかなか苦しい状況が容易に見えるので、金融資産を作っておく必要性を高く感じますね。

そのためには、住居費は圧縮しておくなど、支出を減らしておくことも大事です。

住居費は圧縮しておく

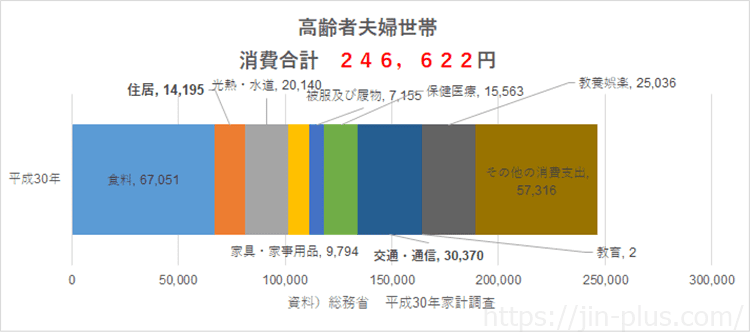

家計調査によると、高齢者夫婦世帯の消費は毎月24万円ほどなっていますが、住居費はわずか1.4万円しかありません。

賃貸ではありえない水準です(持ち家でもありえないですが)。

住む地域によって大きく変わりますが、もし家賃が10万円ほどとなれば、老後の収入が年金収入が大半であることを踏まえると、家計にとって家賃は非常に重たい負担となる事がわかります。

このため、持ち家取得による住居費圧縮は大きな効果があります。

毎月の負担額を小さくする観点は持っておきたいということです。

現役時代から住宅ローンを活用して持家を取得するのも良いでしょうし、老後に一括して持ち家を取得するのも良いでしょう。

個人的には、

- 「今の低金利の恩恵を受けられる」

- 「不動産を購入する経験を若いうちに積める」

- 「老後一括購入のように多額のキャッシュアウトを防げる」

という点で、現役時代から持ち家を買うのが良いと感じています。

ただし、リセールバリューの観点は忘れてはいけません。

持ち家の価値>住宅ローンという状況は作っておきたいところです。

持ち家の場合、賃貸と違って簡単に住居費を圧縮できないので、いざというときに「売れる」「貸せる」という選択肢を持てることが大切ですね。

運用することの大切さは取り崩しシミュレーションで分かる

続いて、金融資産の一部を運用する方法を知っておきましょう。

日本人は貯金好きが多いとも言われますが、長らく貯金から運用への掛け声があっても一向に進んでいないのが現状です。

まずは、取り崩しシミュレーションをしてみましょう。

老妓資金2,000万円問題ともいわれますが、老後に3,000万円を作り、そのうち2,000万円を運用するイメージです。

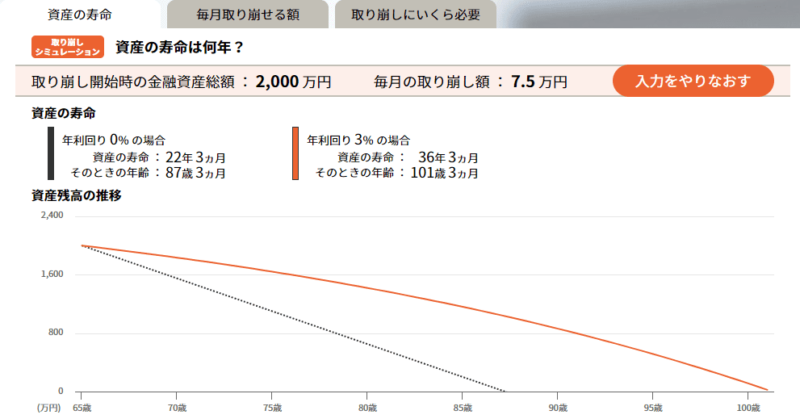

公的年金だけでは毎月16.6万円(国民生活基礎調査/R1)ですが、高齢者の支出は毎月24.2万円(家計調査/R2)ですので、その差額は7.5万円です。

毎月7.5万円を自身の金融資産から取り崩していく必要があります。

金融資産2,000万円 毎月7.5万円取り崩し(運用3%)

毎月不足額の7.5万円を運用しながら取り崩す場合です。

運用利回りが0%の場合、65歳から取り崩しを開始したときには、87歳、つまり22年で金融資産が底をつきます。

すでに寿命を迎えているかもしれませんが、長生きしているかもしれません。

それが、運用3%利回りができた場合には、101歳と36年も資産を長持ちさせることができます。

金融資産2,000万円の威力はすごいですね。

運用利回りが3%であっても、こうして資産を長持ちすることができれば、かなりお金の不安を小さくすることができます。

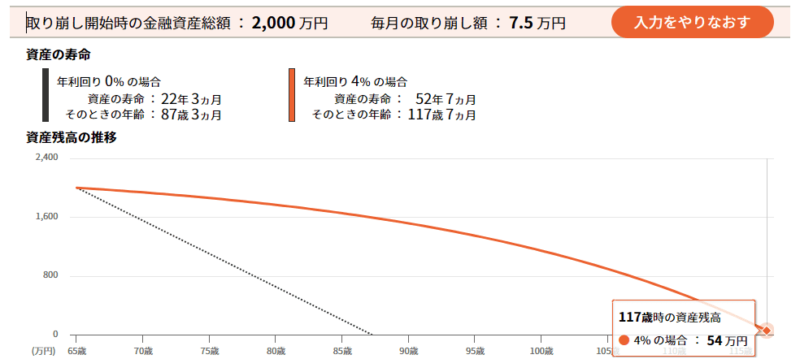

金融資産2,000万円 毎月7.5万円取り崩し(運用4%)

同じ条件で、運用利回りが3%ではなく、4%の場合を見てみましょう。

なんと117歳まで生きても資産が底をつかない計算となります。

ここまで長く生きる人はいないでしょうから、十分ですね。

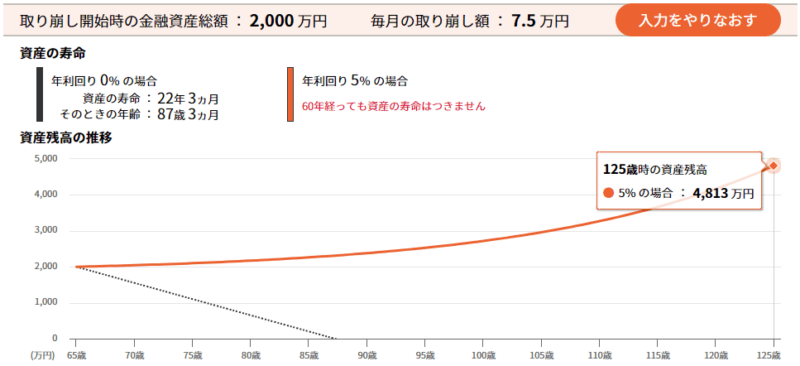

金融資産2,000万円 毎月7.5万円取り崩し(運用5%)

同じ条件で運用利回り5%の場合です。

資産は毎月7.5万円(毎年90万円)を取り崩したとしても、

減ることはなく、使い続けることが可能です。お金が減らないのです。

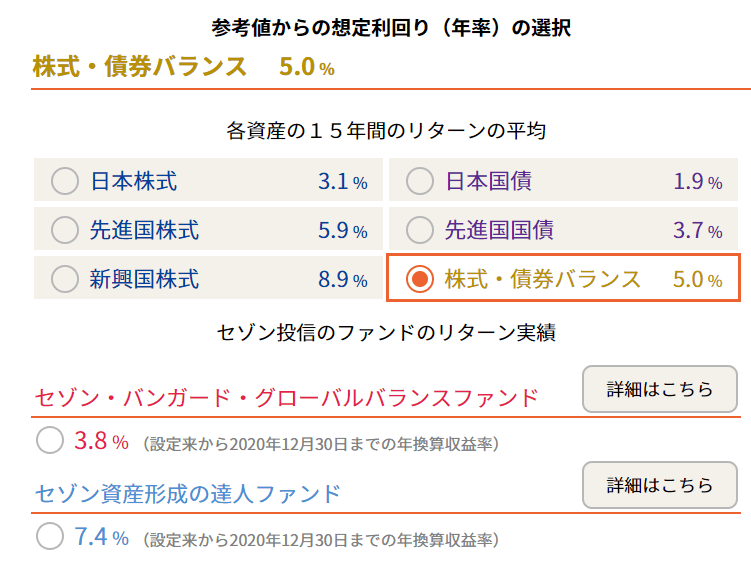

ちなみに、過去15年間の平均リターンは、次のようになっていました。

株式と債券をバランスよく持っておくことで下落リスクを抑えながら、利回り5%を続けることができたわけですね。

もちろん、将来のことはだれにも分かりませんが、利回り5%は現実味のない数字ではないことが分かります。

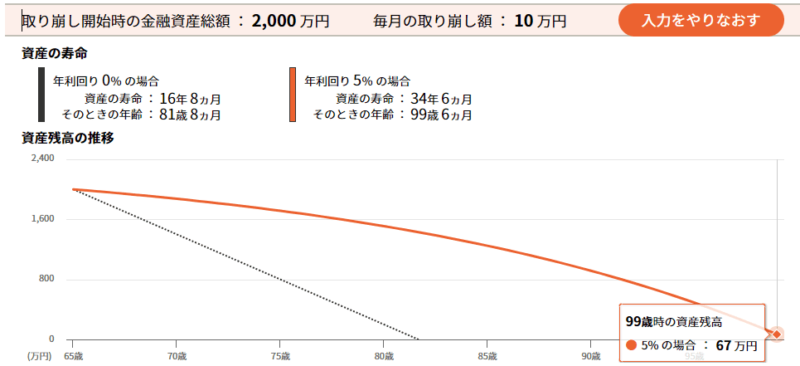

金融資産2,000万円 毎月10万円取り崩し(運用5%)

思い切って毎月10万円(年間120万円)を取り崩した場合でも、運用利回り5%であれば、

99歳まで資産が長持ちしてくれます。

もちろん、運用利回り5%も毎月5%ずつ増えるということはあえないですし、でこぼこがあります。

大きく減るときもあります。

そうしたことを踏まえながらも、運用していくことの大切さがこの取り崩しシミュレーションで分かるのではないでしょうか。

キーワードは、資産を長持ちさせることが大事、です。

老後資金2,000万円の運用資金を作る

老後資金2000万円問題とも言われますが、2,000万円の金融資産で、2,000万円をすべて運用に回せる人はなかなかいないでしょう。

1,000万円ほどのキャッシュを保持しながら、残りの2,000万円を運用に回すというのが最低限のラインと言えそうです。

金融資産2,000万円を運用

- 運用利回り3% 毎月7.5万円取り崩し 資産の寿命36年

- 運用利回り4% 毎月7.5万円取り崩し 資産の寿命52年

- 運用利回り5% 毎月7.5万円取り崩し 減らない

- 運用利回り5% 毎月10万円取り崩し 資産の寿命34年

現役時代の収入が高いほどに、支出も高くなるので、老後貧乏に落ち入りやすい傾向はあるかもしれません。

支出は簡単には減らせないのが人間のサガです。

なぜなら、支出を減らすことはそれだけ窮屈ですし、負担感を感じるものです。

多くの人は、「なんとかなるだろう」と思っているでしょうが、「なんとかしなきゃ」となったときには、遅きに失する状態であるかも知れません。

備えあれば憂いなしではありませんが、アラフォーになれば、まずは一度シミュレーションをしてみることも大事ですね。

そして、iDeCoや積立NISAの活用など、できることからまずは始めることがとても大事です。

始めなければ何も変わりません。

時間が解決してくれるものではなく、むしろ後回しにすればするほど、機会を逸するリスクは大きくなると考えておくことが良さそうです。

今回のシミュレーションでは、運用による資産長持ち効果は想像以上に高い!ですね。

コメント