資産形成をしていくためには、投資が欠かせないツールです。

老後2,000万円不足問題もあって、若い方の投資家層が増えているようです。

投資信託で人気のセゾン投信では、取り崩しシミュレーションツールがあります。

それを利用してみました。

金融資産2,000万円を運用

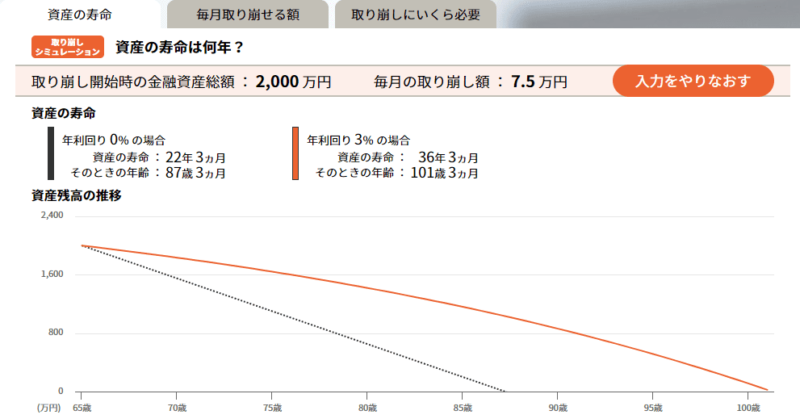

- 運用利回り3% 毎月7.5万円取り崩し 資産の寿命36年

- 運用利回り4% 毎月7.5万円取り崩し 資産の寿命52年

- 運用利回り5% 毎月7.5万円取り崩し 減らない

- 運用利回り5% 毎月10万円取り崩し 資産の寿命34年

もし利回り5%で運用が続けば、毎月7.5万円取り崩しても、お金が減りません。

お金使ってもお金減らないってすごいことですよね。

資産形成に対して、政府は主に3つの選択肢を用意しています。

- つみたてNISA

- NISA

- iDeCo(個人型確定拠出年金)

つみたてNISAとNISAは、どちらかの利用となりますが、資産形成には使っておきたいツールですね。

非課税で運用ができるのがメリット

この3つの制度の共通点は、運用益が非課税である(通常は20%の譲渡所得税)ことです。

- つみたてNISA

- NISA

- iDeCo(個人型確定拠出年金)

せっかくでた利益に対して、課税されることが多いと、リターンが小さくなるので非課税のメリットは大きいですね。

- つみたてNISA 年40万円×20年間

- NISA 年120万円×5年間(2024年からは20万円×5年(投信)、102万円×5年(個別株))

- iDeCo 運用開始日による

もし、この中で優先順位をつけるとすれば、

- つみたてNISA

- NISA

- iDeCo

の順番です。

つみたてNISAが最も手軽

簡単だからリスクが低いというわけではありませんが、積立投資に最も適している投資ですね。

投資で最も難しいのは、下げ相場でも投げ出さずに、投資を続けることです。

そのあとの株価の上昇の恩恵を受けるためにも、投資し続けることが大事ですね。

この点、インデックス投資などの投信への投資となるつみたてNISAは、毎月投資もしやすく、また、長く続けやすい点でメリットが大きいです。

投資に時間をかけずに、ほかのことに時間を費やしたいと考えている方にもおおすめです。

- 毎月の積立ができる

- 投資に時間を割かなくてよい

- 市場のリターンを得ることができる

楽天スーパーポイントも貯めるし、使えるのもメリットがありますね。

NISAは個別銘柄への投資ができる

投資にある程度の時間を割くことができ、個別銘柄への投資も負担がない方は、NISAがおすすめ。

私は個別銘柄の投資を中心としているので、このNISAを活用しています。

また、年間の投資額がつみたてNISAよりも大きいので、大きなリターンも狙えますね。

NISAのデメリットは、損失をだしたときの損益通算ができないことです。

私はこのデメリットを上回るメリットがあると判断し、NISAを活用しています。

- 個別銘柄への投資ができる

- 年間の非課税枠がつみたてNISAよりも大きい

- 投資に時間を割ける方におすすめ

- つみたてNISAとの併用はできない!

iDeCoは最も優先順位は低い

私はiDeCoも利用していますが、優先順位としては低くなります。

最も大きい理由は、60歳まで引き出すことができない資金ロックリスクです。

60歳までは使えないお金を作ることになる点でデメリットですね。

メリットは、老後資金を強制的に作ることができる点です。

運用益が非課税である点はメリットですので、早く始めれば始めるほどに、投資額を大きくできます。

一方で早く始めるほどに資金ロックリスクが大きいので、十分な預貯金がなかったり、あるいは、投資に回すことで若い時期の経験を逃してしまう可能性もあると考えています。

もちろんできる方はしたほうが良いですが。

掛け金は全額所得控除になるので、現役時代のメリットもあります。

受取時に課税されますので、退職金が多い方など課税が大きくなることもあります。

出口戦略もやや難易度が高くなることや、資金ロックリスクを踏まえると、NISA(つみたてNISA含む)と比較して、優先順位は低くなりますね。

- 60歳まで引き出せない資金ロックリスク

- 受取時の課税や税制改正リスクがある

- 一方、掛け金は全額所得控除のメリット

- 運用益は非課税のメリット

2,000万円~3,000万円をめざそう

こうした非課税メリットも活用しながら、

めざす運用資産の目安として、

私は、

2,000万円~3,000万円

と考えています。

例えば、3,000万円を運用に回し、3%利回りの場合、

月10万円を毎月使っても、資産45年も持つことになります。

大きいですね。これだけ資産が長持ちすれば、かなり安全域と言えるのではないでしょうか。

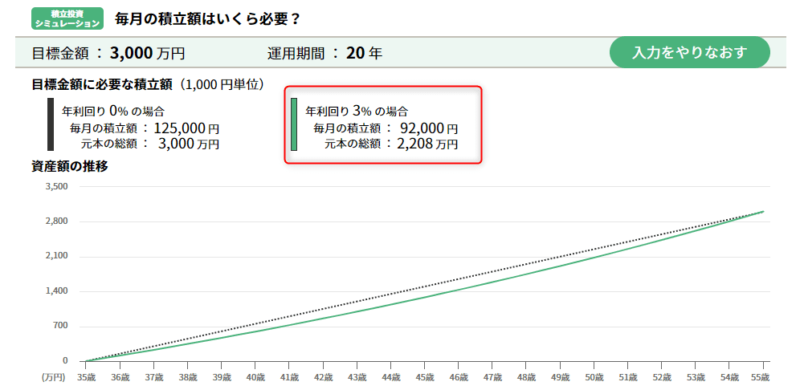

3,000万円を作るには、利回り3%の場合、毎月9.2万円が必要です。

ややハードルが高くなる水準ですが、毎月6.2万円にした場合は、2,000万円の運用資産を築くことができます。

例えば、2,000万円の場合は、毎月7.5万円を使っても、資産が36年長持ちします。

運用しない場合と比較して、14年も資産が長持ちしますので、やはり運用の力は大きいことが分かりますね。

非課税メリットを活用しよう

非課税メリットがある制度の優先順位を考えてみました。

- つみたてNISA

- NISA

- iDeCo

特に、投資に時間を割くことができない・割きたくない方は、「つみたてNISA」一択と言えます。

私の職場では、投資に時間を割きたくない方が多いので、つみたてNISAを利用している方が多いですね。

インデックス投資に投資をし続けるだけで、市場のリターンを得ることができるのですから、メリットは大きいです。

もちろん、投資にはリスク(値動き)がありますが、投資をしない場合亜h、運用しない機会損失もあります。

コツコツと自分の許容範囲で、投資をできることが大事ですね。

この本を読んで、ぜひ投資について学ぶことをおすすめします。

LINE証券おすすめ

- LINEを使っている方

- スマホで簡単に資産運用をしたい方

- セール価格で株式購入に興味のある方

- 口座開設で3,000円相当の株がタダでもらえるキャンペーン中!

コメント