投資の売却益にかかる税金は、理想は現行20%(+復興所得税)の譲渡所得税を以前のように10%にすることがいいと思っています。

ただ、お金持ちに有利な制度でもあるので、現行NISA(年間120万円までの投資に対する税金は非課税)の恒久化がいいのではないでしょうか。

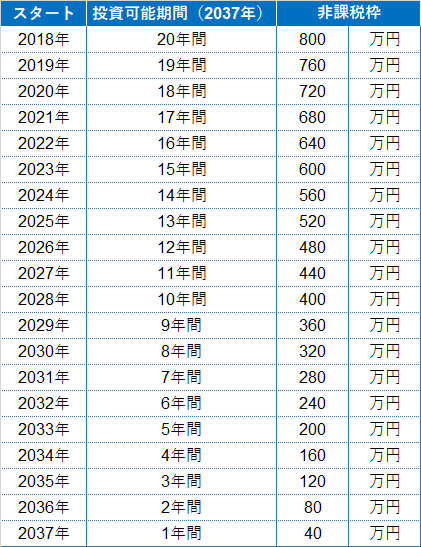

そんななか、積立NISA(つみたてNISA)が2018年から始まっています。

投資信託での運用することになりますが、非課税枠は120万円から40万円にググンと下がる代わりに、非課税期間は5年から20年と大幅に伸びました。

合計800万円(最大)の投資に対する利益が非課税となります。

20年目の投資に対しても20年間非課税なので、実質40年という長期です。

現行NISAは2023年までで、その後は積立NISAに一本化されることも検討されているようですが、ホントにつみたて(積立)NISAっていいの?を改めて考えてみました。

積み立てを続ける難しさ

積立NISAは、貯金から投資の流れを作り、個人の資産形成に寄与するための金融庁の本気の姿勢が見ることができますね。

長く投資を続けてもらいたい。

そんな思いで2018年1月から始まった積立NISA。

投資可能期間は2037年までです。

2018年から始めた人が20年投資できて、1年遅れるごとに投資期間が短くなりますね。

ここは注意です。勘違いしてしまうところです。

20年非課税というのが一人歩きしているように思います。

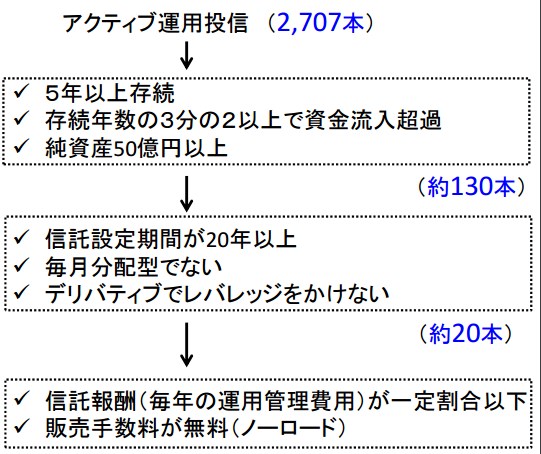

積立NISAの対象となる投資信託は、現在販売されている投資信託のわずか1%程度の50本しかありません(つみたてNISA開始当初)。

2018年10月末現在は142本と増えています。

市場平均と同じパフォーマンスをめざすインデックスファンドがコストも安く、人気も高いですね。

一方でその市場平均を上回るアクティブファンドがあります。

今回、金融庁は積立NISAに合う投信を基準に基づいて選んでいますが、アクティブファンドはたったの17本です。

アクティブファンドはわずか17本

選ばれた15本のアクティブファンドです。2本追加され、計17本になっています。

(最新情報 ≫ 金融庁発表)

| 国内型・海外型の区分 | 投資の対象としていた資産の区分 | ファンド名称(※3) | 運用会社 |

|---|---|---|---|

| 国内型 | 株式 | コモンズ30ファンド | コモンズ投信㈱ |

| 大和住銀DC国内株式ファンド | 大和住銀投信投資顧問㈱ | ||

| 年金積立 Jグロース | 日興アセットマネジメント㈱ | ||

| ニッセイ日本株ファンド | ニッセイアセットマネジメント㈱ | ||

| ひふみ投信 | レオス・キャピタルワークス㈱ | ||

| ひふみプラス | |||

| 株式及び公社債 | 結い2101 | 鎌倉投信 | |

| 海外型 | 株式 | セゾン資産形成の達人ファンド | セゾン投信㈱ |

| EXE-i グローバル中小型株式ファンド | SBIアセットマネジメント㈱ | ||

| フィデリティ・欧州株・ファンド | フィデリティ投信㈱ | ||

| 株式及び公社債 | セゾン・バンガード・グローバルバランスファンド | セゾン投信㈱ | |

| ハッピーエイジング20 | 損保ジャパン日本興亜アセットマネジメント㈱ | ||

| ハッピーエイジング30 | 損保ジャパン日本興亜アセットマネジメント㈱ | ||

| ハッピーエイジング40 | 損保ジャパン日本興亜アセットマネジメント㈱ | ||

| 世界経済インデックスファンド | 三井住友トラスト・アセットマネジメント㈱ | ||

| 株式及びREIT | フィデリティ・米国優良株・ファンド | フィデリティ投信㈱ | |

| 株式、公社債 及びREIT | のむラップ・ファンド(積極型) | 野村アセットマネジメント㈱ |

金融庁の基準を見てみると、「純資産が50億円以上」「毎月分配型ではない」などの基準を満たす必要があります。

資料:金融庁 よくわかる積立NISA 積立NISA説明会at金融庁 参加レポート(1) 制度説明編 有識者会議第二回説明資料より

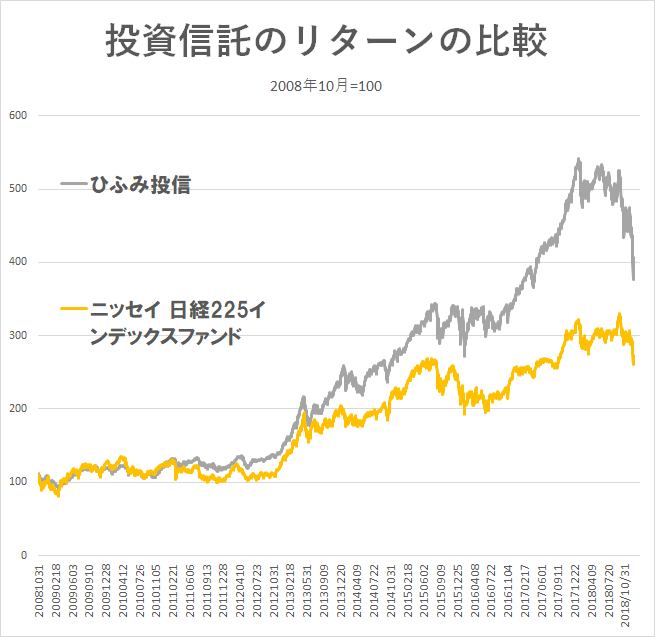

選ばれたアクティブファンドのうち、私は2本ひふみ投信とセゾン資産形成の達人ファンドに、積立投資を続けています。

選ばれたファンドのうち、日本株に限るとひふみ投信・ひふみプラスが最もよいパフォーマンスとなっていましたが、2018年はTOPIXよりも悪かったですね。

ひふみ投信日経平均は約2倍だったので、ひふみ投信のリターンが優れていますね。

しっかりとした投資方針のもと運営されている投資信託で、なおかつ、ノーロードファンドで純資産も増えている投信は、信頼してお金を預けることができますね。

Pickup! 積立NISA 金融庁がアクティブ型にダメ出しの理由

無料で資料請求 ひふみ投信に資料請求をしてみる

積立で続けていく忍耐力

金融庁の強い意志から感じ取れることは、「毎月分配型や販売手数料で儲ける投信ではなく、顧客にとってプラスとなる投資信託を売りなさい」という証券会社へのメッセージではないでしょうか。

この積立NISAは、投資初心者向けでもあると思うんです。

投資をしてみると分かるんですが、

続けることってすんごい難しい。

値下がりしているときの恐怖。

投資に興味がどんどんでて、知る新たな知識。

投資当初には想定していなかったライフスタイルの変化。

収入の減少。

当初の投資方針がぶれることもたくさんあります。

そのなかで、積立NISAができる限られた商品のなかで、投資を続ける、続けていくことができるのか。

とても難しい問題ですね。

この難しい問題に金融庁は個人投資家と意見交換もしながら、このファンドは長く積み立てを続けるのに適しているとファンドを選別しているのです。

つみたてNISAを利用している人は、40代以下が多くなっています。

若い人たちが実践している運用手法と言えます。

投資する目的をきっちりと持つ

なぜ、積立投資をするのか。

目的をしっかりと持ちましょう。

1日単位の騰落に一喜一憂してはいけません。

全く意味のない行為です。

するだけ時間の無駄です。

基準価格を毎日チェックする必要もありません。

そして、積み立てを継続することに重点を置きましょう。

そのためには、まず積立余力のいっぱいいっぱいの積み立てをしないこと。

ライフスタイルの変化で、お金が現金で必要になるときがたびたびあります。

その時には、無理していても続くものも続きません。

積立投資の最大の効果は、長く保有することでリスクを減らしリターンを得ることです。

そのため、途中退場しないように、続けていくことですね。

繰り返しになりますが、投資する目的を持っておくこと。

これって大事ですよね。

例えば、それが住宅資金とか教育費とかぼんやりでもいいと思うんです。

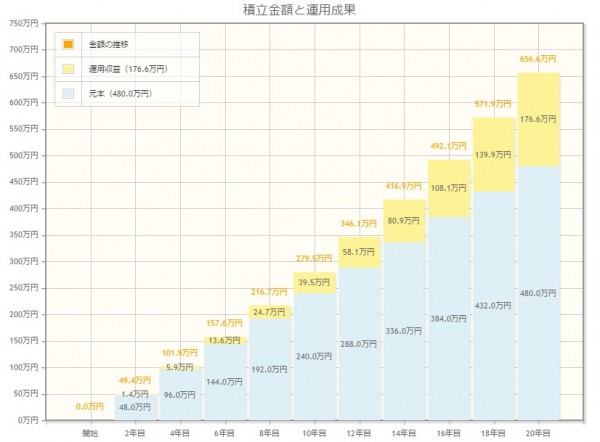

毎月2万円、3%複利で20年間積み立てることができれば、元本480万円に対して176.6万円の利益がでるんです。

資料:金融庁 資産運用シミュレーションにより試算

もちろん、確実にこのリターンが約束されているわけではないですが、こうした複利の力を活かすことを数字で知っておけば、その目標もブレにくいですね。

積立NISAは年間40万円まで非課税。

月2万円であれば年間24万円。

非課税枠の範囲に入っているので、その制度の恩恵を受けることができます。

無理のない金額で積み立てて、継続していくことに主眼を置くべきですね。

【積立投資の掟】

- 積立する目的を明文化しておこう

- 継続することに重点を置き、積立金額を設定しよう

- 毎日の騰落率を気にする必要はありません。一喜一憂しないでおこう

つみたてNISAの注意点・デメリット【知っておこう!】

くり返しになりますが、つみたてNISAで投資できるのは2037年までです。

2018年からはじめて20年間積立できるわけです。

これはかなり大事なポイントです。

2019年から始めると19年間投資できることになります。

つまり、毎年投資可能期間が減っていきますので、注意が必要です。

非課税期間は20年なので、最終年の2037年に積立すると2056年まで運用は可能です(2038年以降は追加投資できません)。

つまり、始めるのが遅いほど、つみたてNISAのメリットであるドルコスト平均法という積立投資ができないのです。

投資した分は20年間非課税ですが、運用資産全体で見ると、ドルコスト平均法ができないのであれば、大きなリスクとなりかねません。

最低でも15年の積立ができる、2022年までには投資を始めたい制度と言えるのではないでしょうか。

例えば、2030年から始めると2037年までの8年間しか追加投資できず、その時期が相場の高い時期だとすれば、大きなリスクとなるわけです。

【似ているけど違う】ここ大事

- 20年間積立できる【ドルコスト平均法が活きる】

- 20年間運用できる

また、ロールオーバーはできません。

現在、つみたてNISAは2037年までの制度とされていますので、投資信託の購入を行うことができるのは2037年までです。

2037年中に購入した投資信託についても20年間(2056年まで)非課税で保有することができます。引用:金融庁「つみたてNISAの概要」

つみたてNISAに変更をするのか

悩みましたが、現行NISAが続く2023年までは夫婦ともに現行NISAを利用していきます。

つみたてNISAと現行NISAの併用ができないからです(ただし、年ごとの選択制なので2019年はつみたてNISA、2020年は現行NISAというような方法を取ることができます。)。

現行NISAが終了したあとは、積立NISAに一本化されるようですので、そのあとはつみたてNISAを利用していくことにします。

つみたてNISAを利用する際には、現在も積立投資を実施している「ひふみ投信」と「セゾン資産形成の達人ファンド」の2本も運用したい。

貯金だけでは、お金は増えません。

確定拠出年金(iDeCo)やNISAなど税制優遇の制度を設ける国の積極的な動きは、とっても評価できますね。

ちなみに、iDeCoとNISAの併用はできます。

こうした非課税制度は、積極的に利用していくのが、賢い選択です。

どんどん活用して、資産形成につなげていきましょう。

ではでは。

コメント