給与所得控除の引き下げが検討されています。

高所得の会社員は増税になりそうです。

◎給与所得控除 最大220万円 ⇒ 最大195万円

◎基礎控除 38万円 ⇒ 48万円

年収850万円を超える人は増税ってわけですね。これから税制調査会で検討していくので、本決まりではありません。

自営業やフリーランスの方は減税になる見通し。

サラリーマンも、高所得者以外は基本的には変化なさそうですし、私も関係ないのですが、喜んでばかりはいられません。

将来の増税は間違いなし

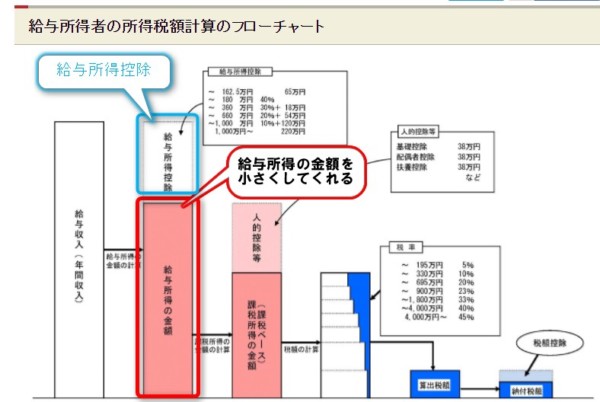

今の給与所得控除は、年収に応じて変わり、1,000万円を超えると所得を220万円を上限に控除することができます。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,800,000円以下 | 収入金額×40% |

| 650,000円に満たない場合には650,000円 | |

| 1,800,000円超3,600,000円以下 | 収入金額×30%+180,000円 |

| 3,600,000円超6,600,000円以下 | 収入金額×20%+540,000円 |

| 6,600,000円超10,000,000円以下 | 収入金額×10%+1,200,000円 |

| 10,000,000円超 | 2,200,000円(上限) |

自営業などと違って経費算入が難しい会社員はあらかじめ、「給与所得控除」という形で課税所得を小さくしてくれる制度になっているのです。

内容を見たときには、あんまり関係ない。よかった・・「ほっ」っと思ったのが、

今の年収に関係なくても、年収が上がっていくと影響が出るかもしれません。

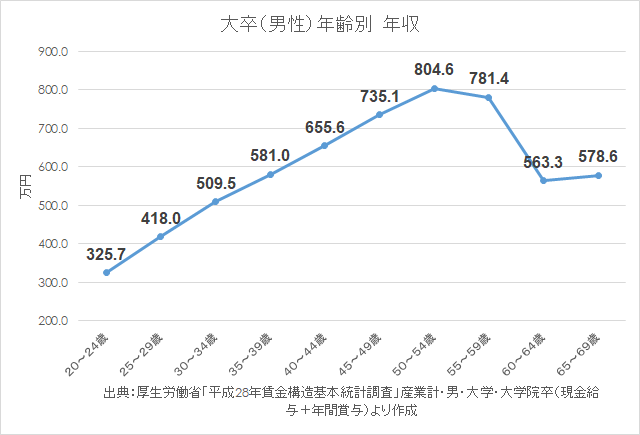

なぜなら、日本は年功序列で給料が上がっていく会社が大部分です。

大卒・男性の全産業の年収を試算すると、50代の年収が高くなっています。

30代で子どもを生んだような我が家の場合、50代は教育費地獄と老後資金の蓄えという支出の多い10年間です。

加えて、実質増税という形になると、今から準備をしていくのが吉ですよね。

給与所得控除の引き下げが「今回で終わり」というよりも、「今回が最初」と思うほうが自然ではないでしょうか。

どのくらいが対象?

国税庁の調査によると、公務員を除く給与所得者のうち年収800万円を超える人は全体の8.9%、900万円を超える人は6%ということです。

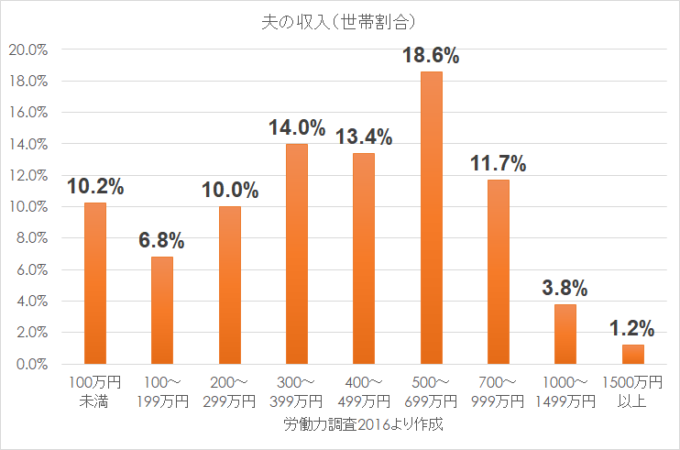

国税庁の公開されている統計でよく見つけれなかったので、「労働力調査」を見てみると、夫の収入が1,000万円を超えている世帯は「5%」(3.8%+1.2%)で、800万円を超える世帯は10~15%くらいというところでしょうか。

(850万円超えは、会社員・公務員の4%ほどとの報道です)

我が家は夫婦ともにその年収区分ではないので、可処分所得に大きな影響はありません。

飲み会のときに、酔っぱらった勢いで50代の上司に年収を聞いてみると、1,000万円超でした。

上司と同じように昇格していくかどうかは別として(たぶん、しないけど)、同じような給料を得られると仮定すると、ちょうど、お金がいる(教育費等)50代のときに月1~2万円の可処分所得の低下が考えられます。

高所得者は増税の嵐?!

こうした気付きにくい増税はこれまでもあります。

所得税率は40%→45%に

例えば、所得税率は最高40%だったのが、平成27年から45%に引き上げられています(参考:国税庁「所得税の税率」)

給与所得控除も縮小傾向

また、今回の話題である給与所得控除もここ3年は毎年のように縮小しています。

国税庁のサイトでも詳しく書かれていますね。

【平成27年分】2015

| 給与等の収入金額 | 給与所得控除額 |

|---|---|

| 1,800,000円以下 | 収入金額×40% 650,000円に満たない場合には650,000円 |

| 1,800,000円超~3,600,000円以下 | 収入金額×30%+180,000円 |

| 3,600,000円超~6,600,000円以下 | 収入金額×20%+540,000円 |

| 6,600,000円超~10,000,000円以下 | 収入金額×10%+1,200,000円 |

| 10,000,000円超~15,000,000円以下 | 収入金額×5%+1,700,000円 |

| 15,000,000円超~ | 2,450,000円(上限) |

【平成28年】2016

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,800,000円以下 | 収入金額×40% 650,000円に満たない場合には650,000円 |

| 1,800,000円超~3,600,000円以下 | 収入金額×30%+180,000円 |

| 3,600,000円超~6,600,000円以下 | 収入金額×20%+540,000円 |

| 6,600,000円超~10,000,000円以下 | 収入金額×10%+1,200,000円 |

| 10,000,000円超~12,000,000円以下 | 収入金額×5%+1,700,000円 |

| 12,000,000円超~ | 2,300,000円(上限) |

【平成29年】2017

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,800,000円以下 | 収入金額×40% 650,000円に満たない場合には650,000円 |

| 1,800,000円超~3,600,000円以下 | 収入金額×30%+180,000円 |

| 3,600,000円超~6,600,000円以下 | 収入金額×20%+540,000円 |

| 6,600,000円超~10,000,000円以下 | 収入金額×10%+1,200,000円 |

| 10,000,000円超~ | 2,200,000円(上限) |

【平成32年】2020 (平成30年度税制改正)

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,625,000円以下 | 550,000円 |

| 1,625,000円超~1,800,000円以下 | 収入金額×40%-100,000円 |

| 1,800,000円超~3,600,000円以下 | 収入金額×30%+80,000円 |

| 3,600,000円超~6,600,000円以下 | 収入金額×20%+440,000円 |

| 6,600,000円超~8,500,000円以下 | 収入金額×10%+1,100,000円 |

| 8,500,000円超~ | 1,950,000円(上限) |

給与所得控除は、245万円→230万円→220万円→195万円

上限を受けられる対象者も1,500万円→1,200万円→850万円超と引き下げられていますね。

今後、こうした給与所得控除は徐々に縮小させていくのかもしれません。一度に下げると負担感も大きいですが、気づかないように絞っていくようなイメージを受けます。

22歳以下の子どもがいる世帯は増税対象外となり、子育て世帯への配慮がありました。

配偶者控除に年収制限

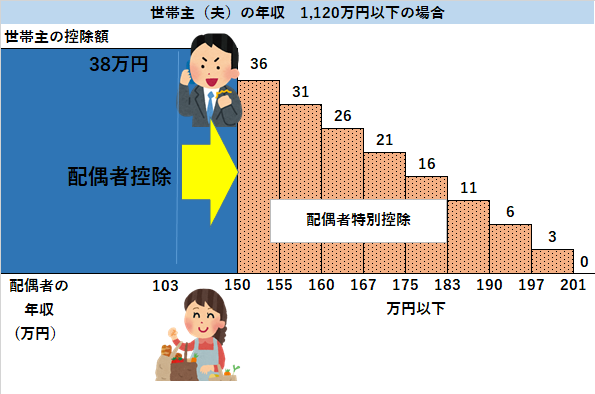

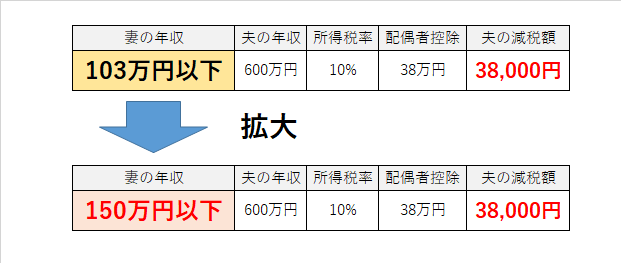

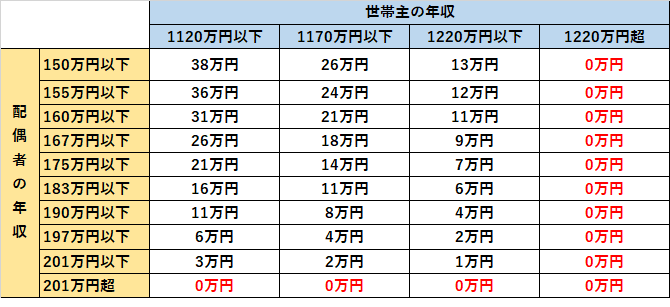

また、2018年からは「配偶者控除・配偶者特別控除」に世帯主の年収上限が加わりました。

配偶者控除自体は拡大しますが、それは「年収1,120万円以下」の世帯に限ります。

「103万円の壁」→「150万円」の壁に引き上げられ、配偶者はこれまでよりも働いても、配偶者控除を受けることができるようになります。

配偶者の年収が最大201万円まで配偶者控除(又は配偶者特別控除)を受けられるようになるので、世帯の可処分所得は上がる家庭も増える一方、世帯主の年収が高いと実質増税ということになりますね。

「この10年間でこれだけ増税させてもらっています」というようなまとめがあってもいいくらいですね。

資産を増やす税制優遇をフル活用しよう

手取りが減る要素も多い一方、私たちの資産形成に寄与する税制優遇も生まれています。

節税+老後資金形成のiDeCo(イデコ)

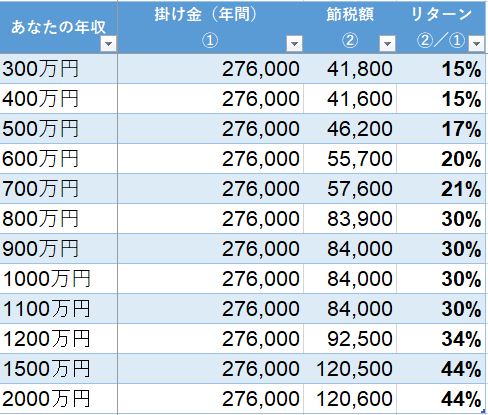

特に、高所得者が使っておきたいのが個人型確定拠出年金(iDeCo(イデコ))です。

iDeCoのメリットは、運用時に非課税となるだけでなく、掛け金が全額、所得税・住民税の計算対象から外れるため、税金が減るのが最大の利点です。

下記は所得税の軽減額ですので、+10%住民税の軽減を受けることができます。

デメリットは、老後資金形成のための制度なので60歳まで引き出せない点ですが、毎月無理のない範囲で活用しておきたい制度です。

制度改正で、毎月拠出から年単位での支払うことも可能になり、ボーナスを活用して利用することもできますね。

2017年末比で加入者は2018年9月末現在で65万人強(2.1倍)になっています。

iDeCoには大きく3つのメリットがあります。

● 掛け金全額が所得税や住民税の控除の対象

節税額は、税率を掛けた金額が節税になります。

● 運用益が全額非課税

通常、投資の運用益には20%の税金が掛かってきますが、それが非課税となるので大きなメリットですね。

● 受け取り時に税制優遇

受け取る際に、年金か一時金によって税金が優遇されます。

iDeCoは口座管理費用がかかるので、年2,004円(最低額)で済む証券会社もあれば年間7,000円台と高いところもあります。

このため、最低額で利用できる下記の3つがおすすめです。

iDeCoを開設するまで2~3ヶ月はかかるので、まずは資料請求をしておくといいでしょう。

我が家は、夫婦で加入していますが、SBI証券(ひふみ投信がある)と楽天証券(

セゾン投信がある)を選んでいます。

つみたてNISA

もう一つは、非課税投資枠NISAのつみたて版が2018年より始まります。

すでに、口座開設の受付が対応する証券会社で始まっていますね。

年40万円×20年間=最大800万円の投資分の譲渡益が非課税となります。

とっても大きいですね。

日本経済新聞の記事によると、年利3%の複利運用は、長期で世界の株式に分散投資することで実現できている水準です。リーマンショック後の2009年3月末までの20年間でさえ資産は2倍(年利3.7%)になっているようですね。

つみたてNISAは若い人が資産形成しやすいように作られた制度なので、金融庁が利用できる投資信託を厳選してくれています。

積立の自由度が高いSBI証券ではつみたてNISAに対応しています。また、人気の高いセゾン投信やひふみ投信も利用することができますね。

≫ 会社員投資家になるだけで一歩リード。つみたてNISAを投資スタートに

増税を乗り越えて資産を増やす

給与所得控除の縮小など、実質増税はこれからもあると思いますが、こうした増税を乗り越えて、自分たちの資産を増やして、生活水準を落とさないようにしていきたいです。

iDeCoとNISAの併用もできるので、両制度をフル活用するのは必須ではないかと思います。

増税になるのは、毎年の税制改正で決まりますが、資産形成は時間がかかります。

時間分散、分散投資でコツコツと資産を増やしていくことで乗り越えていきたいです。

ではでは。

コメント