「老後資金2000万円」問題は、誰にでもあてはまるものではありませんが、「なんとかなるだろう」という思い込みも良くありませんね。

2000万円なんて無理だよ・・・と思いたくなるような大きな金額ですが、40代から始めても資産運用を取り入れることで、老後対策をすることもできます。

老後のことをあまり考えることもなく、「なんとかなるだろう」という思いも強かった私ですが、資産運用をしていくことでお金に対する考え方はガラリと変わっていきました。

今日が一番若い日ですので、始めるのに遅いことはありません。

まず「今の」現状

老後の資金を考える際には、「現状」を把握することが大切です。

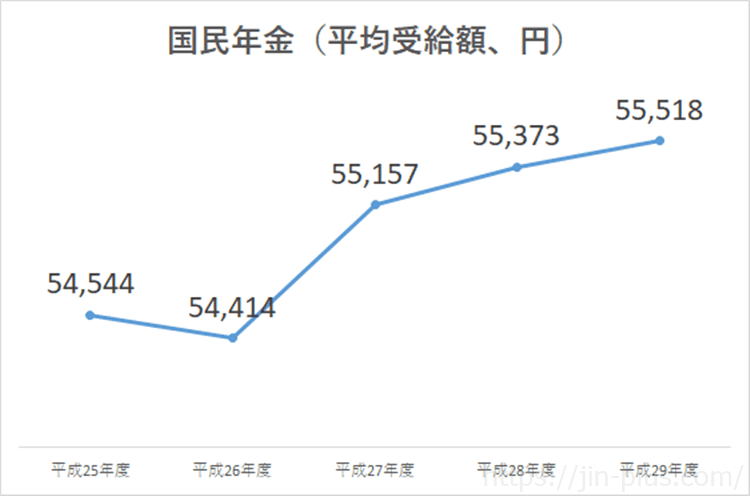

- 国民年金

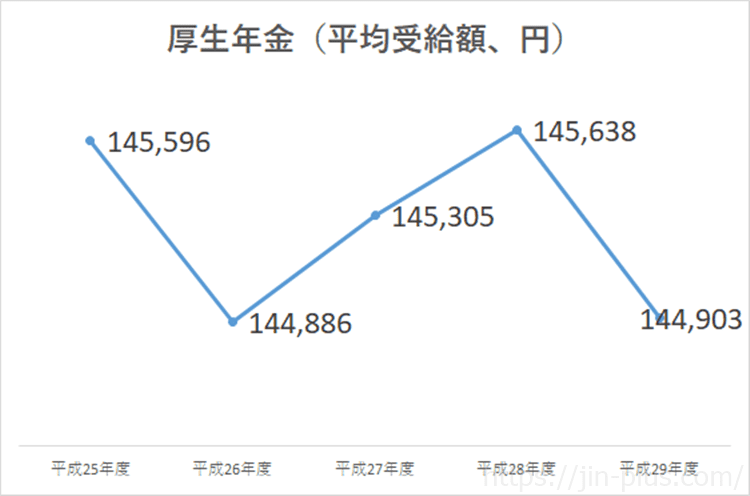

- 厚生年金

加えて、企業年金や個人型確定拠出年金(iDeCo)の加入などによってももらえる年金額は変わります。

シンプルに言うと、「国民年金」の場合は、厚生年金受給者と比較して、年金受給額がかなり変わってきます。

厚生労働省の「厚生年金保険・国民年金事業の概況」によると、国民年金は5万円台の年金収入ですが、厚生年金は14万円台の年金収入となっています。

もちろん、あなたの加入状況によって変動しますので、大まかにでも把握しておくことが大切です。

50歳未満であれば、次の計算式で大方の目安金額を把握できます。

基礎年金①・・・(60歳-20歳)×19,500円

厚生年金②・・・(退職予定年齢-就職年齢)×退職までの平均年収×0.005481

①と②の合計がもらえる年金額

ねんきんネットで詳細に試算できますが、ID発行などの手間があるので、まずは簡易にでも把握していくことが大切です。

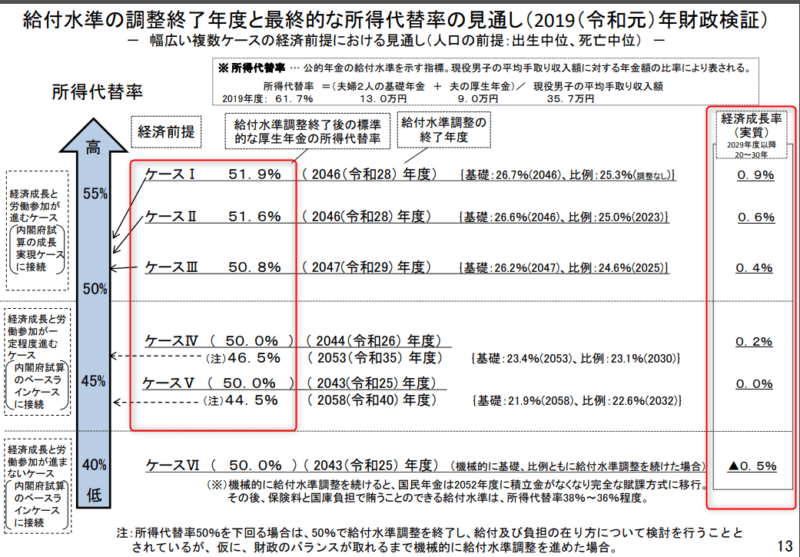

所得代替率

「所得代替率が50%にまで将来は下がってしまう」

ニュースで見聞きしたことがあるかもしれません。

所得代替率とは、公的年金の給付水準を示す指標。現役男子の平均手取り収入額(ボーナス込み)』と比較してどのくらいの割合か示すもの

例えば、所得代替率50%の場合は、その時点の現役世代の手取り収入の50%の額を年金として受け取れるということですね。

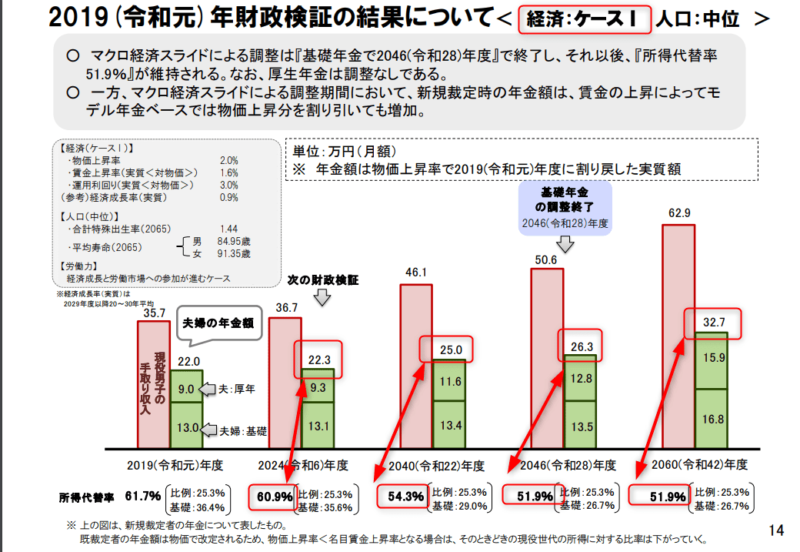

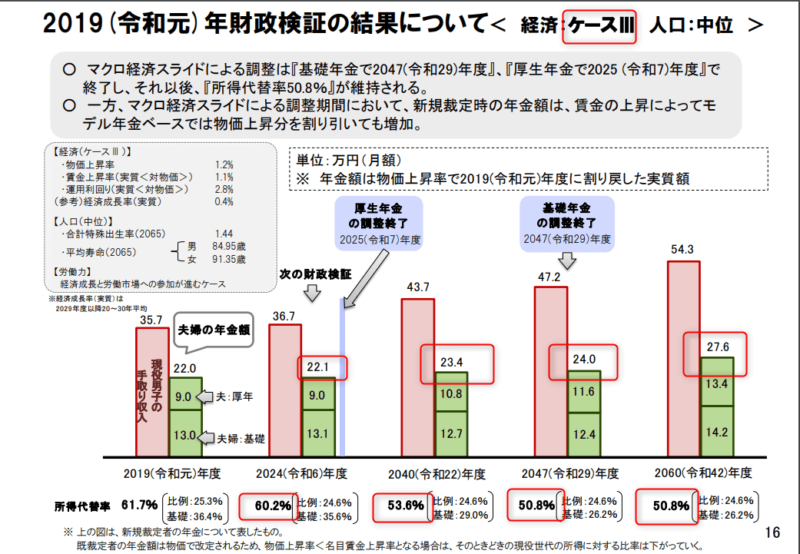

国が行っている「財政検証」では、「夫が平均的収入(賞与含む月額換算42.8万円)で40年間就業し、妻がその期間すべて専業主婦であった夫婦」をモデル世帯として「モデル年金額」を出しています。

専業主婦世帯より、共働き世帯のほうが多いなか、このモデル年金額が当てはまるかは微妙なところですね。

共働きバージョンも出してほしいところです。

この「所得代替率」は、

将来は50%に下がる!

というのが独り歩きしているようにも感じますが、国はいくつかのケースで試算しています。

見てみると、ケースⅠからケースⅥまで出していますね。

経済成長が最も高いケースⅠの場合、2019年の61.7%から2046年の所得代替率は51.9%にまで下がりますが、年金額は22万円から26.3万円まで上がっています。

経済成長によりモデル賃金が上昇しているからです。

ケースⅢの場合、2019年の61.7%から2046年の所得代替率は50.8%にまで下がります。しかし、先ほど見たように、年金額は22万円から24.0万円まで上がっています。

所得代替率は大事な指標ですが、賃金がどう増えるかも大きく変わっていきますね。

問題は、賃金も上がらず所得代替率だけ下がる場合ですが・・・・。

いずれにしろ、年金は老後の大事な収入源ではありますが、それだけで生活をしていくのは厳しい可能性が高いことが分かります。

このため、自分で対策を取っていくことは必要不可欠の時代といえますね。

資産運用をしていこう

年金額を把握したうえで、老後の収支を考える必要があります。

今の生活費ベースで、どのくらいかを概算でもいいので考えてみましょう。

もし、月の収支が3万円の不足であれば、年間36万円の不足です。

仮に収支不足期間が25年あるとすれば、最低でも約900万円は、自前で用意する必要があります。

月6万円の不足であれば、2倍の約1800万円が必要になってくるわけです。

これは、ケースバイケース、自分の場合にあてはめたらどうなるか?を数値化しておくことが必要ですね。

資産運用による複利運用

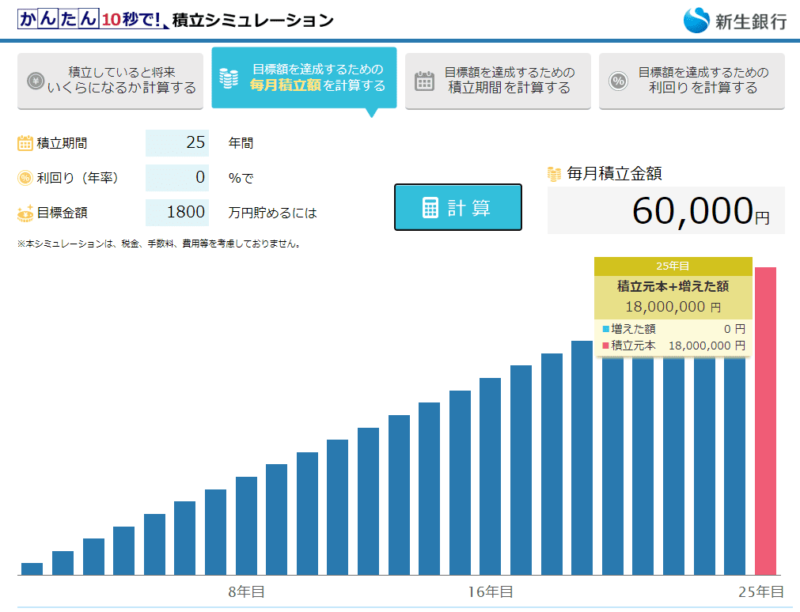

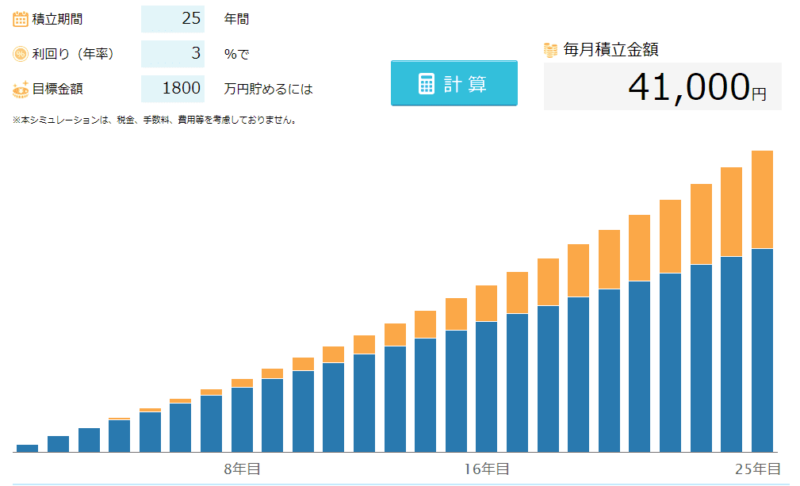

目標額が決まったら、どれだけ積立をするかを考えてみます。

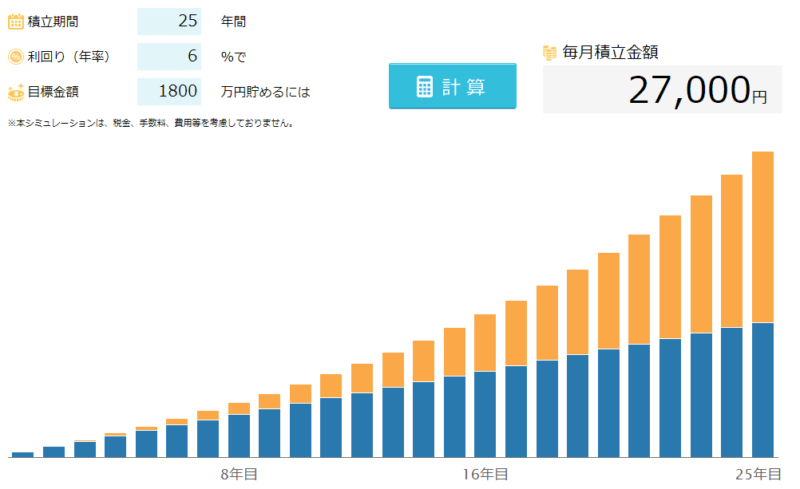

新生銀行のシミュレーションサイトがかなり簡単にできるので、おすすめ。

40歳から65歳までの25年間で、1800万円を貯める場合、月6万円が必要です。預貯金ですので、ほとんど金利がつかないという試算条件としてみました。

これが、利回り3%で運用をできれば、毎月の積立額は41,000円となります。

利回りが6%で運用できれば、毎月の積立は27,000円で済みます。

シミュレーションツールのように、このようなきれいな右肩上がりではありえませんが、毎月6%のリターンは長期で見ると可能です。

アメリカの代表指数であるS&P500の過去20年間の年率リターンは6%です(日経平均株価は1.6%)。参考:my index

積立投資をしていくことで、老後資金の一助となりますね。

老後資金のおすすめ「iDeCo」

個人型確定拠出年金iDeCoは、60歳まで引き出せないというデメリットはありますが、掛け金が所得控除の対象となるなどメリットもあります。

積立が安定してできると考えるなら、利用することをおすすめします。

将来の積立に不安があるのであれば、つみたてNISAの活用がいいですね。いつでも売却して現金化でき、使えるからです。

私たちの年金はどうなるかは分かりませんが、少なくともいまより所得代替率は下がる可能性は高いと思われます。

退職金の減額なども想定されますので、自分たちで老後資金の収支不足分を補っていく必要があります。

iDeCoなど税控除のメリットの手厚い制度も拡充されていますので、預貯金だけではなく、資産運用の第一歩を始めてみましょう。

証券口座を持っていない方は、まずは口座を開設してみましょう。

老後資金を作るには、「早く」始めることが大事であることは言うまでもありません。

コメント