家族ができて、30代になると多くの人がマイホームを考えます。

持ち家率が急上昇する年代ですね。特に、30~34歳のときの持ち家率はグンと上がります。子どもが生まれたり、小学校に上がったりする時期とちょうど重なります。

年収600万円は、国税庁の民間給与実態調査と比べると平均よりも高い所得です。

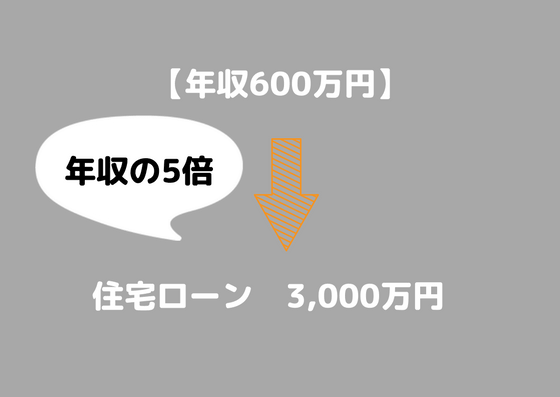

住宅ローンは一般的に年収5倍までなどと言われますが、5倍すると住宅ローンは3,000万円です。

果たして、600万円の年収で3,000万円ものお金を借りていいものでしょうか。

参考 マイホームは「年収の5倍まで」と考えると痛い目を見る。安易な予算アップは危険

年収600万円 年収5倍の住宅ローンは可能か

住宅ローンのシミュレーションでも、また、マイホームを選ぶ際にも、銀行も販売業者も”年収ベース”で考えます。

住宅ローンを借りる私たちも”年収ベース”で考えがちですが、まず、それは絶対にしてはいけません。

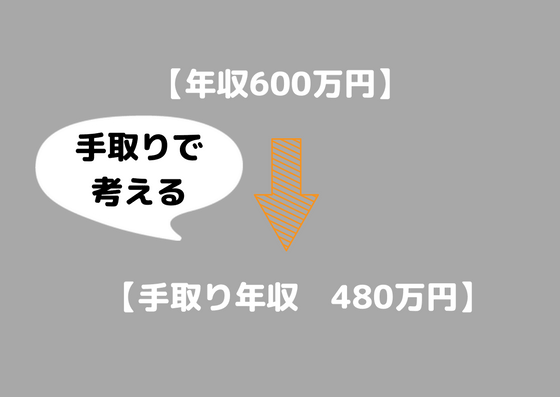

年収は税込なので、すべて私たちの手元にお金が来る金額ではないですね。

毎月、あの高い所得税、住民税、社会保険料を払っているわけです。こんなに引かれるものか、と思っていることを思い出してみてください。

≫ マイホームは「年収の5倍まで」と考えると痛い目を見る。安易な予算アップは危険

年収600万円の手取りは480万円ほど

昨年、年収がちょうど600万円ほどでしたが、手取りで見ると480万円ほどです。

税込年収に8掛けすれば、おおよその手取りを計算することができます。40代以降は、介護保険料が追加されるので、もう少し手取りが減りますね。

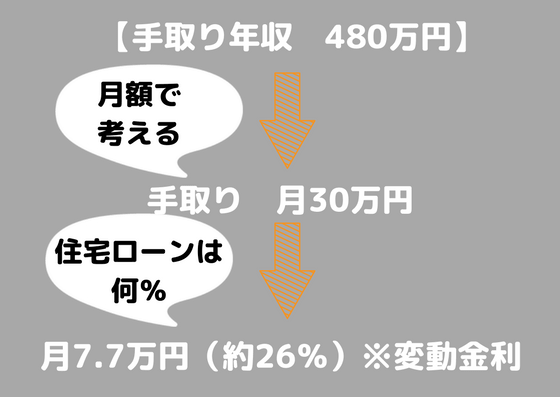

ボーナスが年間4か月と仮定すれば、

480万円÷16か月=月30万円

というのが手取り金額ですね。

実際に借りるときには、ボーナスを除いた月額の手取り金額で住宅ローンを考えるべきなんですね。

3,000万円借りるといくらか

35年借入を前提とした場合、

- 変動金利(0.45%) 月額77,214円【年間926,528円】

- 固定金利(1.10%) 月額86,091円【年間1,033,092円】

となります。

月額30万円に対する割合で見ると、

- 変動金利 約26%

- 固定金利 約28%

となり、およそ手取り金額の4分の1から3分の1弱の支払いとなります。

手取り年収で考えると、20%くらいに下がりますが、ボーナスは貯金や臨時的な出費などに充てたいので、手取り月収で考えるほうが無難ですね。

手取り25%程度までに抑えていれば、貯金もできるし、ギリギリの水準だと考えますが、住宅ローンだけ見ると何とかなりそうな金額に思えますね。

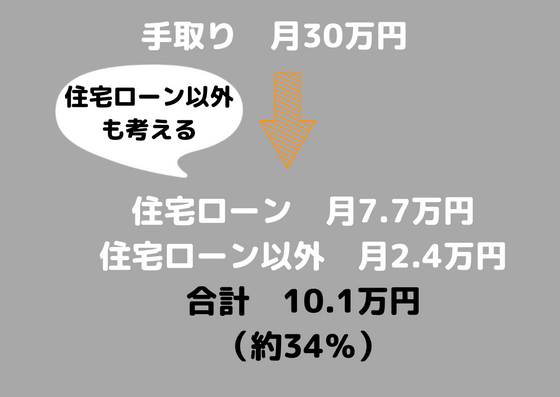

住宅ローン返済額だけで考えてはいけない

しかし、マイホームの場合、毎月支払う金額は、住宅ローンだけではありません。

マンション・戸建て問わずに、修繕費の積立が必要です。戸建ての場合は、自分で積み立てする必要があります。マンションの場合は、修繕積立金という形で強制徴収されますね。

ただ、これは共用部分の積立なので、自分たちが住む専用部分の修繕費は、自分で用意する必要があります。我が家も実質できていません。

マンションは加えて、管理費がかかってきますね。月10,000円~15,000円くらいはスタンダードでしょう。戸建ての場合は、セコムなどセキュリティを入れる場合は月数千円かかってきます。

月20,000円~40,000円は、住宅ローン以外にお金がかかるわけです。

こう思うと、マイホームは金食い虫ですね。

厳密なシミュレーションをすればするほど、買う気は失せるのではないでしょうか。

同僚が「シミュレーションしたら家は買えないからしない」と言ってたことがありますが、それはちょっと違うように思います。

手取りで考えていくと、住居費に30%以上も使ってしまうと、大きなウェートを占めてしまいますね。

ほかに、教育費や教育費積み立てを考えると、月60,000円くらいはかかってきます。

税込年収で考えてしまうと、思ったより借りれちゃうので、

手取り年収で考える

のがいいですね。

年収600万円で住宅ローン3,000万円は、税込年収の5倍と標準ですが、やはり借り過ぎと言えます。

手取り年収の5倍までと考えるほうが、より自分たちの住居費に対する支出が過度にならないと考えます。

参考 家は金食い虫でもある。戸建ては築後30年で800万円以上。やはり、予算が大事

家はハコ、住むのは私たち

一生に一度の買い物だからケチケチせずにという気持ちは誰しもが思うことです。

我が家も実際マンションを購入しましたが、買うときの気持ちは幾分か高揚していたり、何とかなるだろうという甘い気持ちが出てしまっていました。

年収600万円で約2,500万円の住宅ローンと、手取り年収の5倍程度ですが、実際購入後には、想像していなかった支出もあります。

固定費を抑えることが、自由な家計を生み、貯金余力を生み出せるものだと痛感しています。

幸い、共働きで世帯年収はもう少しあるので、家計が苦しい!という状況ではありません。

ライフプランを考えるのは必須

マイホーム選びの際には、自分たちが欲しい家、建てたい家を先行させるのではなく、ライフプランを練るのが重要だと感じます。

また、35年もの間、収入が続く保障はないなかでの35年の住宅ローンを組むわけですから、石橋を叩くくらい考え抜くべきだと思うのです。

税込年収の7倍くらいまでは、住宅ローンの審査もおりますし、大企業など優良企業に勤めていれば、さらに借りることも可能でしょう。

銀行が貸してくれるから返済していける、ではなくて、手取り推移から今後のライフプランを踏まえて、「返していきたい金額」の見定めが大事ですね。

マイホーム購入は手取り年収で考えるべき

当たり前のことですが、税込年収で試算したシミュレーションはあてになりません。

年収倍率に躍らせれることなく、手取りで考えた場合、毎月の手取りで考えた場合にどれだけの住居費を負担できるのか?という試算をすることが大事ですね。

我が家も試算していましたが、もっともっと石橋を叩いても良かったのかもしれません。

マイホームの利点は、他人に「売る」「貸す」選択肢を持てる物件であれば、賃貸よりも有利だということです。

このため、物件ごとに有利、不利が明らかになるので、物件選びも大事です。特に立地については、こだわるのがいいですね。

また、高齢になると賃貸は借りにくいので、そうして老後の不安を消せることも見逃せないメリットですね。

マイホーム選びはとっても楽しいですが、大きなお金を動かしますので、資金シミュレーションってとっても大事だと感じます。

低金利で借りやすい今だからこそ、借り過ぎに注意して、その低金利を活用したいところですね。

無理のない住宅ローンを選んで、楽しいマイホーム生活にすることが一番だと思うのです。

ではでは。

コメント