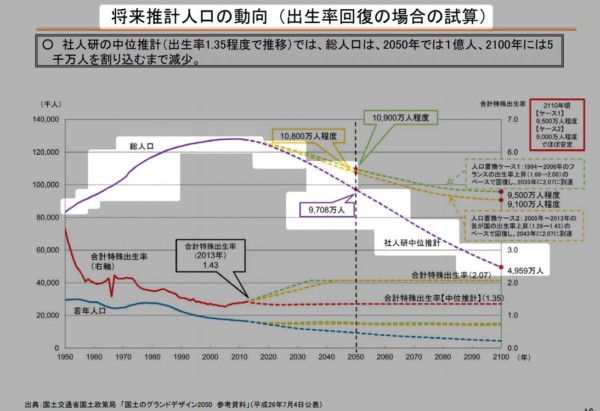

将来を予測するときに最も精度が高いのは、人口予測です。

経済成長も株価の予測も難しいですね。

ただ、人口の推移はよくわかるわけです。毎年年齢重ねますし、何人いるかというのは分かりますからね。

将来推計人口を見ていると、自分たちはともかく、子どもが私たちと同年代になったときには、非常に厳しい世の中になっているんだろうな・・・と想像するとなぜだか涙が込み上げてきます。

今の資産形成は子どもの教育費、自分たちの老後、子どもに迷惑かけないための資金などが目標。

ただそれだけではありません。

できる出来ないは別として、

子どものために財産を残すというのも頭の片隅に入れておきたいと思い始めています。

すべて対応できるわけではないので、コツコツと投資資金を積み増しし、市場から撤退しないようにリスク管理の資産運用が大事ですね。

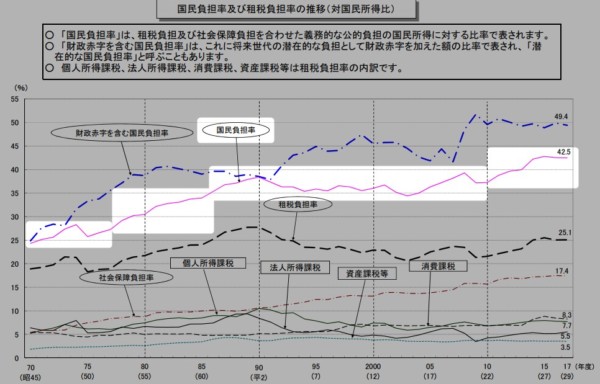

国民負担率は上昇傾向

財務省の資料ですが、所得税や住民税といった「税金」や社会保障の負担を合わせた国民負担率は42.5%(平成29年度)となっています。

私たちの負担は、消費税のように実感がないところでじわりじわりと上がっているわけです。

一例を挙げると、

- 社会保険料の負担アップ(2003)

- 配偶者特別控除の一部廃止(2004)

- 所得税・住民税の減税措置の縮小・廃止(2006)

- 健康保険料のアップ(2010)

- 子どもの扶養控除の縮小・廃止(2011)

例えば、年収700万円の場合、15年前と比べて、実に50万円も手取りが減っています。(*扶養家族・妻、15歳未満の子ども2人)

厚生年金保険料も毎年のように上がっていましたが、『手取りが思ったより増えないな』という感覚は持っても、実際どのくらい差し引かれているのかを意識した人は少ないのではないでしょうか。

給与天引きで勝手に差し引かれるからこそ、実感なき負担というわけです。

2050年には1億人割れ

子どもが30歳を迎えるころには、2044年、40歳のときには2054年。

今よりも2,000万人以上が減っているわけです。

東京都2つ分くらい人口が減ると思うとかなりのインパクトだというのが容易に想像できます。

手取り減少という現実と未来

自分の子ども中心にした話で申し訳ないですが、子どもが30代になった時。同じ職業だと仮定して、同じ給料で、同じ手取りがもらえているでしょうか。

想像でしかありませんが、かなり厳しいと思います。

なぜなら、手取り減は、私たちでさえすでに起きていることだからです。

厚生年金保険料18.3%(2017年)と固定されていますが、厚生労働省の財政検証では、所得代替率50%を維持するには『25.9%』という数字を出しています。

いずれ保険料を上げることを示唆しているとも受け取ることができます。

18.3% → 25.9% ということは、7.6%も上がります。段階的に上げていくでしょうが、恐ろしい上げ率です。

資産で稼ぐ仕組み

天引きが増えれば、当然ながら、手取りが減ることになります。

給料だけに依存することは、リスクも大きく、また、手取り減というのに対抗することができません。

給料という大きな収入の柱を持続させながら、手取り減に立ち向かうことが大事ですね。

収入を増やす目的

節約だけでは限界があります。節約は大事ですが、過度な節約は生活の満足度を下げてしまいかねませんよね。

それよりも、収入を増やすことを考え、実践するほうが気持ちも上がっていきます。

- 自分たちの使えるお金を増やし、生活の満足度を上げる

- 教育費を用意し、子どもの将来負担を小さくする

- 自分たちの老後のための準備資金

節税できる方法を最大限活用しよう

2018年からつみたてNISAが始まります。

年40万円、月3.3万円ほどですが、売却益にかかる税金が20年間非課税となる制度です。

現行NISAを利用しているときは、つみたてNISAを併用できないので、どちらかを選ぶ必要があります。

「天引き積立が最強!自然とお金を残すための絶対的なルール」にもあるように、コツコツと積立投資は複利で資産を増やす手段としても有用ですね。

また、個人型確定拠出年金であるiDeCoも同様に節税になる方法です。こちらは60歳まで引き出せないという「縛り」があるので、継続できる積立金額で始めるのが鉄則です。

使える非課税制度は、最大限使っていくことが自分たちの手取りを結果的に増やしていく方法だと言えます。

連続増配の銘柄への投資

積立投資以外に、毎年のように配当金を増やす企業への投資も強力な資産形成となります。

我が家の野望は「野望は年間90万円の配当(住居費相当)。増配銘柄を増やし家計の余裕度を上げていく」にもあるように、住居費相当額を配当で生み出すことです。

家計支出のなかでも、最も大きな割合を占める「住居費」を給料収入で対応しなくてもいい状態になれば、私の感覚では、もはや勝ちです。

住むところに困らない収入源を持っているということだからです。

ただ、配当金で住居費相当を得るには、かなりの時間と資産が必要です。

具体的には、最低でも3,000万円以上は必要なので、気が遠くなる距離に感じます。それでも、それに向かって目標を達成できると信じ、ブレることなく、続けるだけです。

手取り減に立ち向かっていくぞ

手取り減ドンと来い!!とまでは思いませんが、先輩方のような給料や退職金は期待できず、

給料は上がっても、手取りは増えない時代

は、着実に迫っています。

対抗すべきは、資産を作り、小さくとも気持ち負けせずに、コツコツ増やしていくことです。

そのための非課税制度(NISA、iDeCoなど)を全力で活用する。

と、自分に言い聞かせて、市場から退場しないように、続けていけることを無理せず続けて、手取り減に備えたい。

ではでは。

≫ 米国株に強いマネックス証券に資料請求をしてみる

コメント