ふるさと納税は、その関連本が書店でもずらりと並ぶくらい人気の制度です。

と言いながら、まだ利用されていない方も多い制度ですが、確実にお得ですので我が家では毎年のようにしています。

「ふるさと納税をしていない人」の多くは、『ホントにお得なのか』つまりは、税金が控除されるけどホント?というところにあるみたいですね。

東京23区の自治体では、減収で騒ぐほどですので、ホントに税金が安くなってくれます。ありがたいです。

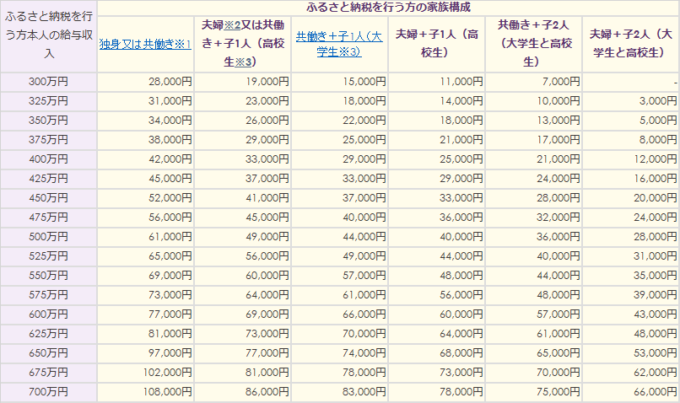

年収や家族構成によって、安くなる税金が決まっているわけで、総務省が目安を提示してくれています。

まずは、これが参考になりますが、それだけで判断しないことも実は重要です。

そのために知っておくべきポイントをまとめてみました。

年収や家族構成で変わる上限額

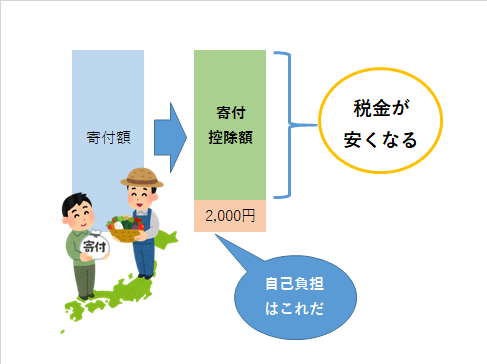

ふるさと納税は、寄付額から2,000円を除いた残りの金額の『税金が控除』されます。

これがお得な理由でもありますが、人によって2,000円の自己負担で済む限度額が変わってきます。

私も以前見誤って、自己負担が2,000円に収まらず、5,000円くらいになってちょっと残念な気持ちになりました。

ふるさと納税はいつの年収で見るの?

年収は、その年の年収で判断します。

2017年であれば、2017年の年収をもとに限度額を計算することになるんです。

ふるさと納税は、年中いつでもできるので、年収が確定する年末までは、その年の年収を予想して実施することになります。

年末は駆け込みも多いので、早めにふるさと納税をしておいて、「年収確定後に余力があれば追加でする」というスタンスがいいですね。

ふるさと納税はいくらまで?

ふるさと納税の目安は、総務省のサイトや税金控除シミュレーション等で見ることができます。

こんな感じです。

例えば、独身の方や配偶者控除や配偶者特別控除を受けていない共働き世帯であれば、年収700万円の人は、108,000円が限度額です。

108,000円-2,000円=106,000円の税金は控除されてるというわけです。

住宅ローン控除があった場合は?

住宅ローンを利用している人も多いと思います。

「ふるさと納税と住宅ローンは併用できるの?」と疑問が出てきますが、結論から言うと、

併用できます。

住宅ローン控除があっても、がんがんふるさと納税をしていいわけです。我が家も住宅ローンを利用しているので、住宅ローン減税を受けていますが、ふるさと納税をしています。

注意点としては、先ほどの目安よりも限度額が下がることがあります。

先ほどの例でいえば、108,000円が限度額でしたが、それよりも下がるというわけです。

なぜなら、住宅ローン減税により、納める税金が減っているので、ふるさと納税限度額も下がるというわけですね。

医療費控除がある場合は?

医療費控除やセルフメディケーション税制を利用する場合も、減税になりますね。

この場合も、所得控除により税金が安くなります。

ふるさと納税の限度額にも影響を及ぼしてきます。住宅ローン減税よりもわずかですけどね。

確定拠出年金(iDeCo)をしている場合は?

老後資金を貯めるために、国が用意してくれた強力な節税制度「個人型確定拠出年金」。通称、iDeCo(イデコ)です。

我が家も夫婦揃って加入し、毎月積立を実践しています。

≫ 強制的に老後資金が貯まるiDeCoは10%以上のリターンが確実な制度

もうだんだん気付いていると思いますが、iDeCoも掛け金が全額所得控除されるため、節税することができます。

ということは、ふるさと納税の限度額も下がっていくというわけです。

家族構成によって影響を受けるの?

家族構成によっても変わってきます。

扶養家族の有無や配偶者控除を受ける場合でも、税金が減りますので、ふるさと納税の限度額は下がってきます。

配偶者の年収が103万円以下(2018年以降は150万円以下)

○配偶者特別控除

配偶者の年収が103万円超え141万円以下(2018年以降は、150万円超え~201万円以下)

○扶養控除

扶養親族のうち、その年12月31日現在の年齢が16歳以上の人

参考 国税庁「No.1180 扶養控除」

夫婦共働きであっても、育休中は配偶者控除を受けることができるので、限度額が下がることになるので注意が必要です。

≫ 配偶者控除150万円に拡大!減税の恩恵は大きいけど増税の人も。

給料以外の収入がある場合

副業収入や家賃収入、株式投資による収入など、ほかの収入があれば、これまでとは逆でふるさと納税の限度額が上がる要因です。

給料だけではなく、ほかに収入がないかも限度額のシミュレーションする際には、入れておくことでより多くのふるさと納税をすることができますね。

給料以外の収入がある場合のシミュレーション方法で実際にやってみましょう。

モデル① 限度額が下がるとき

年収700万円であれば、限度額の目安は108,000円というのが先ほどの事例です。

次のような条件を入れてみると、限度額が下がりました。

○配偶者控除あり

○16歳以上の扶養控除

○住宅ローン減税(30万円)

○生命保険料控除 4万円

どのくらい下がったのかとみると、限度額は78,000円まで下がります。

30,000円もふるさと納税できる余力が減るってわけですね。

加えて、iDeCoで23,000円×12ヶ月=276,000円を拠出していれば、

限度額は71,000円とさらに下がります。

扶養家族、住宅ローン減税、iDeCoなど減税になる制度を利用しているときには、ふるさと納税の上限が下がることは知っておきたいですね。

モデル② 限度額が上がるとき

先ほどの事例で、株式投資で100万円(税引き前)の利益があったとします。

この場合は、限度額が86,000円まで回復します。

副収入として雑所得が100万円あると、126,000円まで上がります。

給料収入以外の「収入を合算する」という視点は忘れないでおきたいところですね。思った以上にふるさと納税をすることができるかもしれません。

ふるさと納税をしておこう

ふるさと納税を実施すると、翌年に税金控除の恩恵を受けることができます。

一定の条件で確定申告を不要にできるワンストップ特例も利用できるので、手間も省くことができるようになっていますね。

ふるさと納税で失敗しないように、簡単な注意点を知っておけば、あとは下記のふるさと納税サイトからクレジットカード納税で実施するだけです。

代表的なのが「ふるさとチョイス」。掲載自治体が一番多いので、欲しい返礼品が見つかるはず。

また、さとふるや

ふるなびも便利なサイトです。我が家もよく利用しています。

楽天ユーザーであれば、楽天ふるさと納税をしてみるといいでしょう。

返礼品の充実度は、年々上がっているように思います。

いろんな返礼品があるので、まずは限度額の把握をして、ふるさと納税をしてみましょう。

たったの2,000円で返礼品がもらえることになるので、食費の節約につながったり、お得に旅行に行けたりと、色々と楽しみが増えますよ。

節税も兼ねて、さっそくふるさと納税をしておきましょう。5分もかからずすることができます。

ではでは。

≫ ふるさと納税で旅行に行ける!宿泊代が実質2,000円とお得すぎな返礼品

≫ ふるさと納税・すき焼き用お肉はどこがおすすめ?おいしいのはここだ!

コメント