家計の収入をあげるために始めた配当金狙いの株式投資。

思ったよりも、精神的に楽ちんです。

これ、大事です。

長続きするものを取り入れなければなりません。

個別の株を買うのはそれなりにまとまったお金が必要なので、毎月買うということは難しいですが、毎年、購入するというのはできるので、長い目を見て実践しています。

ドル建て資産も増やしながら、地道に投資を続けていくと、家計はどんどん強くなりそうです。

配当金などのインカムを意識する

時間はかかります。

しかし、確実に配当を受け取ることができるような企業へお金を預ける感覚で投資をしています。

少額投資だとたった数千円配当金をもらっても・・・って気持ちにもなりますが、「今」だけを見るのではなく、5年後、10年後を見て投資を進めていくのが大事だと感じます。

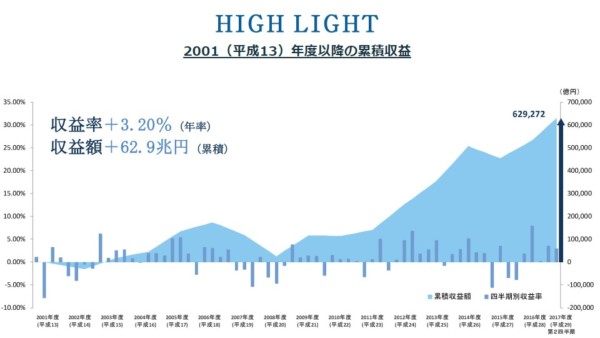

我が国の年金資産を運用している GPIF(年金積立金管理運用行政法人)は巨額の資産を運用しているわけですが、アベノミクスにも乗じて、素晴らしいリターンを出しています。

2001年以降、年率3.2%で運用することができています。16年間で約1.6倍にも資産が増えている計算です。

その内訳を見てみると、利子・配当収入が大きいことが分かります。

平成29年度第2四半期の利子・配当収入はリターンのうち12%となっています。

これを2001年以降の16年間で見ると、リターンのうち実に47%が利子と配当収入になります。半分近くがインカム収入によるものなのです。

1916年から2016年の100年間でNYダウのリターンは年率6.8%のようですが、このうち4.4%は配当が生み出しているようです。

100年という超長期なので、個人にはちと現実離れしていますが、配当金が重要だということはメッセージとして受け取りたいと感じます。

主力は米国株

ドルは世界で最も使われている通貨ですので、ドル資産を増やすことはリスクヘッジにもなります。

また、米国株は50年以上も配当を増やし続ける企業があるなど、投資先としては最強の市場です。

今では、SBI証券やマネックス証券など、手数料も下がってきているので、投資しやすい環境ができています。

我が家も少ない資産ですが、米国株に興味を持ち、投資をはじめています。

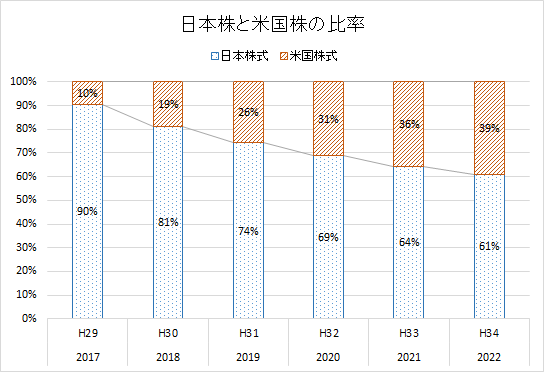

株式資産の日本株偏重なので、今後5年間くらいで米国株を徐々に増やしていきたいと考えています。

目標に対する進捗度

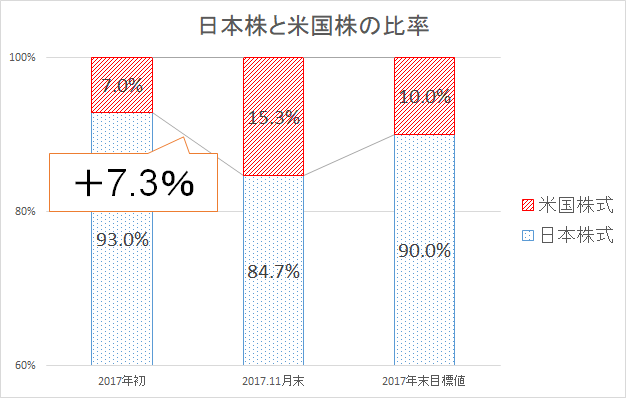

備忘録がてらに書いておくと、2017年末の目標は米国株の比率を投資資産の10%にすることでした。

11月末現在では、15.3%と目標を超えることができました。

と言っても、買うだけなので目標達成はそれほど難しくはないんですけどね。

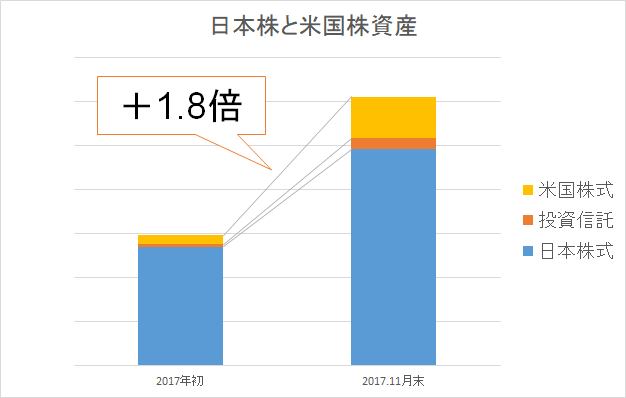

米国株や日本株も買い増して、投資資産は1.8倍と思ったより膨らんでいます。元々が小さいことも要因ですが、家計資産に占める投資資産の割合も上がってきています。

年率リターンは13%くらいですが、今年の相場環境を考えるとダメダメですね。

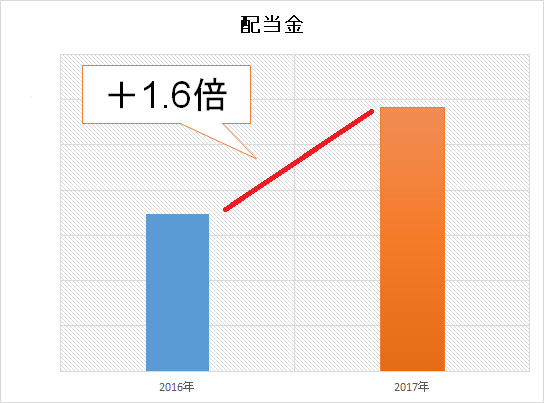

配当金は昨年末と比較すると、約1.6倍になりそうです。

まだまだ小さい資産規模、配当金です。

ですが、ちょっとずつでも前に進んでいる状況を楽しんでいます。

基本的に、減配しない(しないであろう)企業への投資を心掛けているので、右肩上がりには増えていくはずです。

興味もどんどん増えていきますが、資金不足なので、支出を減らす・収入を増やすで投資できるキャッシュを作っていきたいですね。

リスク資産はどのくらい持つべきなの?

リスクというと”危険”をイメージしがちですが、値動きのある資産がリスク資産です。

リターンを求めるのであれば、値動きのある資産への投資は必然です。

ノーリスク・ハイリターンは存在しないのです。

リスク資産は、収入の状況・勤務状況などもかなり大きく影響するので、どのくらい持つべきか?というのに、「解」はありません。

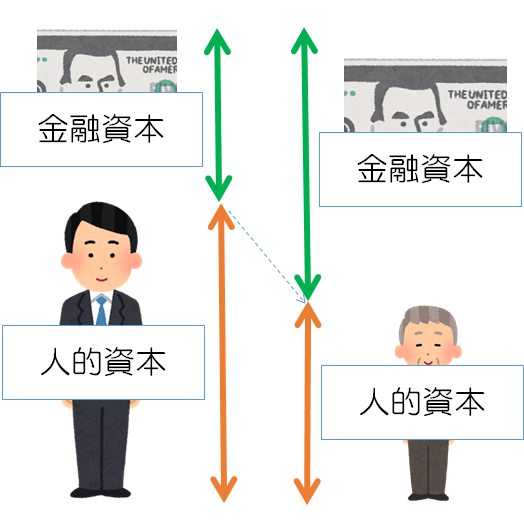

一般的には、若いときには人的資本が大きいので、それなりにリスク資産にお金を振り向けてもいいと考えています。

年齢を重ねると、金融資本は増えても、人的資本は小さくなるので、若い時ほどのリスクは取らないほうがいいですね。教科書通りですけど。

若いときの人的資本も、収入の多い仕事や安定性の高い企業などに勤めることができれば、給料収入という安定度が高いので、リスク資産を増やしやすいはずです。

我が家も給料収入は、安定しているのでもっと突っ込んでもいいかもと思いつつあります。

配当金年90万円が目標

歴史が示すように、配当金収入はとても重要ですね。

規模は小さくても家計にとっても、現金収入を増やす手段を持つことはとても大事なことだと思います。

我が家は住居費相当額である年90万円の配当金収入を得ることが目標です。

年率3%でも3,000万円もの資産が必要なので、気が遠くなるような資産ですが、諦めずにコツコツと積み上げていきたいですね。

子どもが生まれたこと、子育てをしていくことで、投資に対する考えも変わっています。資産を減らさず、現金収入を増やして将来の選択肢を増やしたい。

地道なことですが、続けていけるように力を注いでいきたい。

続けやすい投資方法をただただ淡々とこなしていくなかでも、色々と発見があっておもしろいものです。

投資をすることで得られる知識や経験も大きな財産となります。

ではでは。

≫ 米国株投資はSBI証券が住信SBIネット銀行との連携で為替手数料を抑えられるので、おすすめです。

コメント