日銀が長期金利のマイナス金利の深堀りもありうると言っていますし、当面の間は長期金利は低く推移しそうです。

つまり、私たちにとっては「低金利でお金を借りるチャンス」ということです。

私は、賃貸派でしたがこの低金利のこと、将来の住まいのことを考えると、「住宅ローン」を利用してマイホーム購入派です。

住まいのことなので、人それぞれ、正解はありません。

住宅ローンを借りるとして、約5000万円も借りれば、どのくらいの返済が必要か。

住宅ローン5000万円を借りるとどのくらいの返済がいる?

私の同僚でも、パワーカップルで住宅ローン5000万円を借りている人は結構います。

どのくらいの返済が必要なのでしょうか。

フラット35でシェアナンバーワンの ARUHI(アルヒ) の金利で試算してみます。

アルヒは東証1部上場企業で、フラット35のシェアがトップの企業です。

ARUHIは、頭金の金額をどのくらい入れるのかによって、金利を独自に引き下げるプランをもっています。

頭金1割、2割、3割、4割(新しく始める予定)と頭金を入れる金額を大きくしていくことで、金利がどんどん下がっていきます。

フラット35Sの場合、当初5年または10年は金利引き下げの優遇があります。

今回は当初10年の金利引き下げがある場合。

- 頭金3割 当初10年0.77%(11年目~1.02%)

- 頭金2割 当初10年0.82%(11年目~1.07%)

- 頭金1割 当初10年0.87%(11年目~1.12%)

上記は2019年11月適用金利です。最新の金利は ARUHI(アルヒ) で確認できます。

団信加入した場合で試算してみましょう。

シミュレーションツールはこちらを使いました。住宅金融支援機構のツールです。

| 当初10年間金利 | 0.77% | 0.82% | 0.87% |

| 25年間 | 1.02% | 1.07% | 1.12% |

| 当初10年間(毎月返済) | 135,846 円 | 136,987 円 | 138,133 円 |

| 11年目以降(毎月返済) | 140,007 円 | 141,173 円 | 142,345 円 |

| 総支払額内訳 | 58,303,711 円 | 58,790,356 円 | 59,279,613 円 |

| うち利息総額 | 8,303,711 円 | 8,790,356 円 | 9,279,613 円 |

5000万円を35年で借りると、最安値の金利を提示しているARUHIの場合、

利息総額は830万円~930万円

にもなります。

変動金利との比較

では、変動金利と比べてみましょう。

住信SBIネット銀行 ネット専用住宅ローン0.452%が35年続いた場合、

| 変動金利 | 0.77% |

| 毎月の返済額 | 128,844 円 |

| 総支払額内訳 | 54,114,595 円 |

| うち利息総額 | 4,114,595 円 |

総利息額は約410万円

となりました。

やはり、変動金利は金利が低いので、低金利が続けば有利ですね。

金利だけを見ると、変動金利ですが、

フラット35は確約された返済プランですが、

変動金利は、金利が上がると返済額も上がる仕組みですので、一概にどちらが有利かは言えません。

利息の差額をどう考えるか

利息総額の差額である約400万円は、フラット35を選んだ場合の金利上昇リスクを排除する保険料のようなものですね。

この35年で割ると年間約12~15万円が変動金利よりフラット35のほうが高くなる計算です。

月々1万円~1.2万円ほど高いわけですが、5000万円もの借り入れをして、その金利の差ですので、私は

金利上昇リスクを完全排除できると考えると安いくらいではないでしょうか。

5000万円を借りるのにどのくらいの年収が必要か

年収の30%程度までは借り入れを出してくれるケースが多いです。

その場合は、600万円もあれば融資が下りる計算ですが、超危険です。

年収は税込みですが、実際に住宅ローンを返済する原資は「税引き後の手取り収入」となるので、まったくあてになりません。

貸してくれる額が返せる額ではない

ということです。

5000万円を返済していくには、

少なくとも手取り収入の25%という目安を考えた場合、

最低でも年収800万円以上は必要です。

ボーナス込みの年収ですので、月々の負担を減らす場合は、少なくとも年収860万円以上は必要です(月額手取り収入の25%以内に返済額を抑えた場合)。

また、住宅ローン以外にかかる管理費や修繕積立金などを考えると、860万円では厳しいくらい。

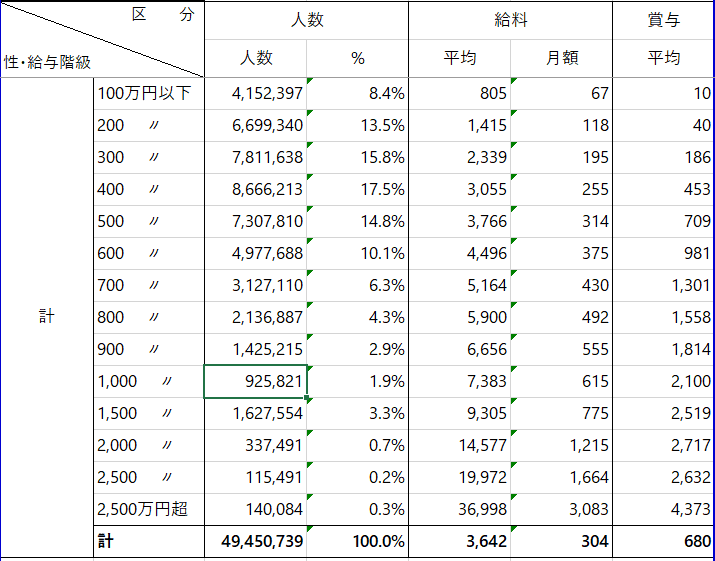

国税庁の民間給与実態調査でみると、年収800~900万円はわずか2.9%しかいません。

800万円以上でみると9.2%しかいないので、狭き門と言えます。

5000万円を借りられることができる人は多くても、

実際に5000万円を返済していける人は少ないのが実情です。

住宅ローンの諸刃の剣

5000万円というのは、非常に大きな借金です。

マイホーム購入は、老後の住まいを確保すること、現役時代の快適な住まいに住めることなどメリットが大きいです。

特に、老後の生活が長くなっていくことが想定されるなかでは、家計のなかでも最もウェートを占め、負担の大きい住居費を小さくしていけるマイホームは良い選択肢だと考えます。

住居費を圧縮していけるマイホーム購入は、長い人生のなかで、メリットになりうるのです。

老後にローンを返済していれば、固定資産税や管理費程度ですので月3万円程度の住居費で済むわけです。

収入が細る老後に住居費を抑える方法となります。

ただ、あまりに高すぎる住宅ローンは足かせにしかなりません。

今回は、5000万円の住宅ローンで試算してみましたが、「借りられる」からではなく「返していける金額」の見極めが大切ですね。

フラット35であれば、ARUHIが独自に金利を下げているので人気の高い住宅ローンといえますね。

コメント