NTTドコモ(9437)とKDDI(9433)の2020年3月期第一四半期決算が発表されていましたので、振り返ってみたいと思います。

私はNTTドコモとKDDIは、安定配当株として毎年買い増しをしていく銘柄として位置付けています。

ただ、投資資金の関係もあるので、もしかしたら、どちらかしか買えないという状況も考えられます。

そのときのどちらを選択すべきか?というのをシミュレーションしておこうと思います。

通信会社は、料金分離プランによる収入減少や5Gへの設備投資がいるなど、苦しい面もありますが、どちらも高配当利回りであり、安定配当株として魅力は高い銘柄です。

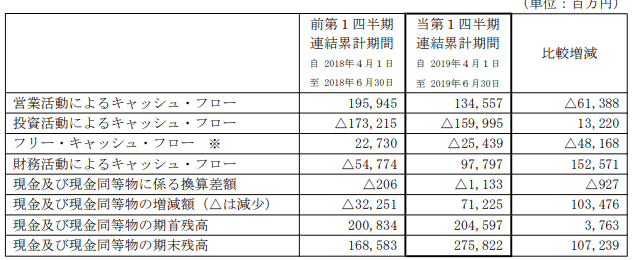

NTTドコモとKDDIの2020年3月期(第一四半期決算)

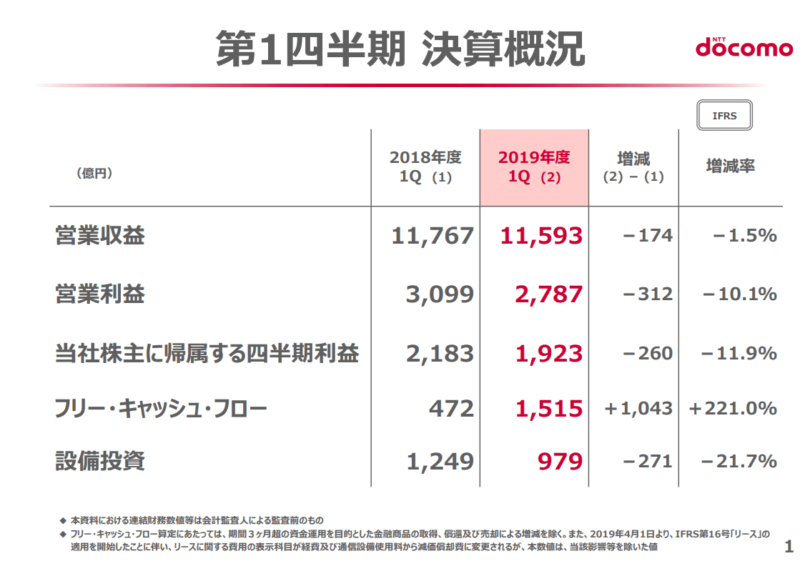

分離プランがすでに始まっていますので、両企業ともに減益決算となっていますね。

営業利益は、前年同期比で、

- NTTドコモ ▲10.1%

- KDDI ▲11.4%

と、両社とも大きな減益決算となっています。

売上高(営業収益)で見てみると、

- NTTドコモ ▲1.5%

- KDDI +2.0%

となっており、KDDIは増収を果たしていますね。

NTTドコモの第一四半期決算(2019年度)

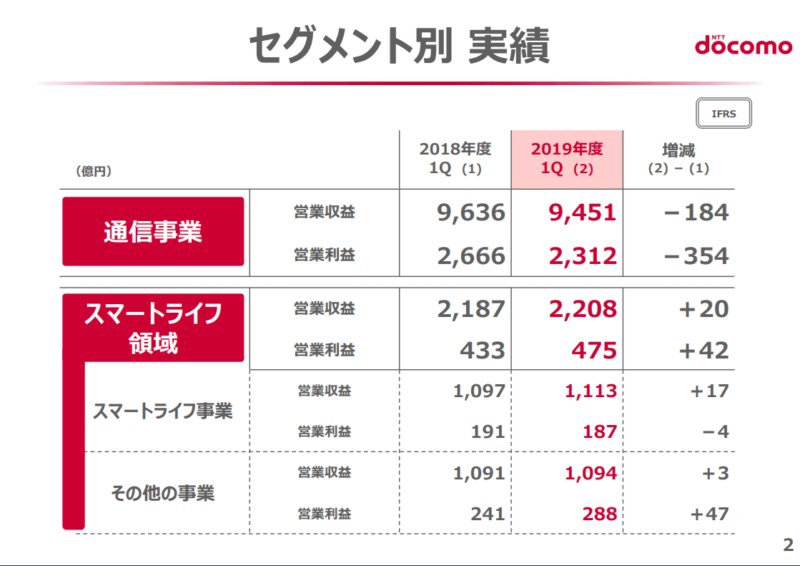

営業利益は減益ですが、このなかでも通信事業が減収・減益となっています。

本業の要である通信事業は、端末販売の鈍化や通信収入の減少で厳しくなっていますね。

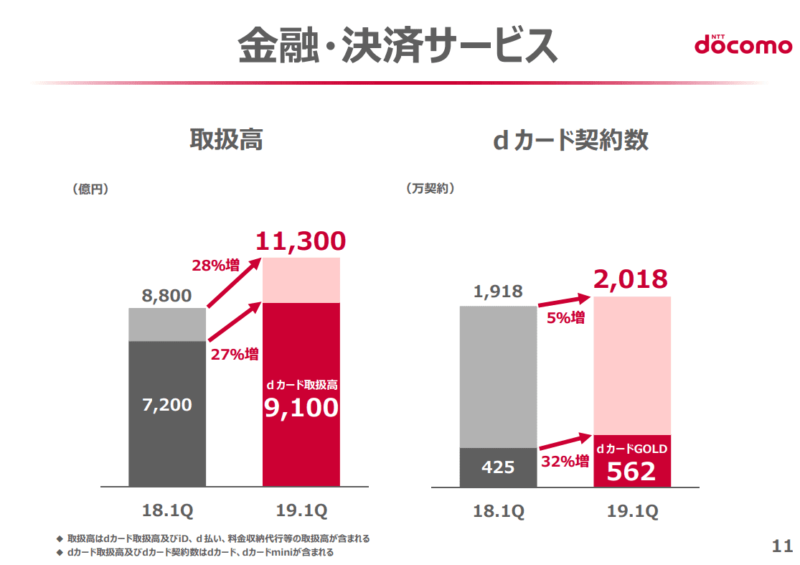

dポイント会員は7%増加し、dカードも5%増、年会費収入が手に入るdカード GOLDは32%増と大きく増えています。

すでに700万ダウンロードされているQRコード決済のd払いは、他社への対抗もあり、20%還元などバラマキをしているので、次の決算で悪影響がでるかもしれませんね(PayPayはちなみに大赤字)。

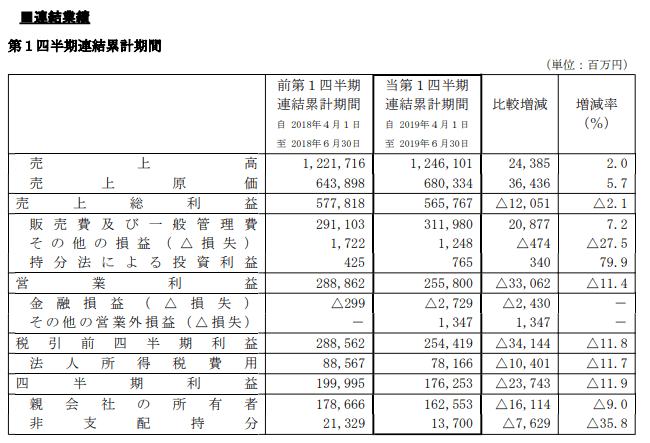

KDDIの第一四半期決算(2019年度)

KDDIも減益決算でしたが、通信事業以外がかなり好調でしたね。

カブコム証券へのTOBやau損害保険の子会社化など、金融セグメントを強化しています。

auじぶん銀行は私も使っていますが、非常に使いやすく、住宅ローンが好調のようですね。

営業利益は、前年同期比で

- パーソナルセグメント ▲15%

- ビジネスセグメント +18.9%

となっており、非通信分野が育ってきています。

携帯1台あたりの収入を見る指標の総合ARPUは、KDDIは7450円に対し、NTTドコモは5740円(割引前)とKDDIのほうが収益力は高いですね。

NTTドコモは、固定電話とのセット販売ができない点で不利というコメントも出していましたが、このあたりは、親会社がNTTであり、NTT法の縛りなどで不利な点は確かにあります。

配当金が魅力の両社

国内通信事業は、プレーヤーが少ないので、高収益が魅力です。

そして、安定配当が魅力的ですね。

今回の決算発表では、減益決算であったものの、両企業とも通期予想は修正していません。

すると、配当はこのまま増配を予定しているままでいってくれそうですね。

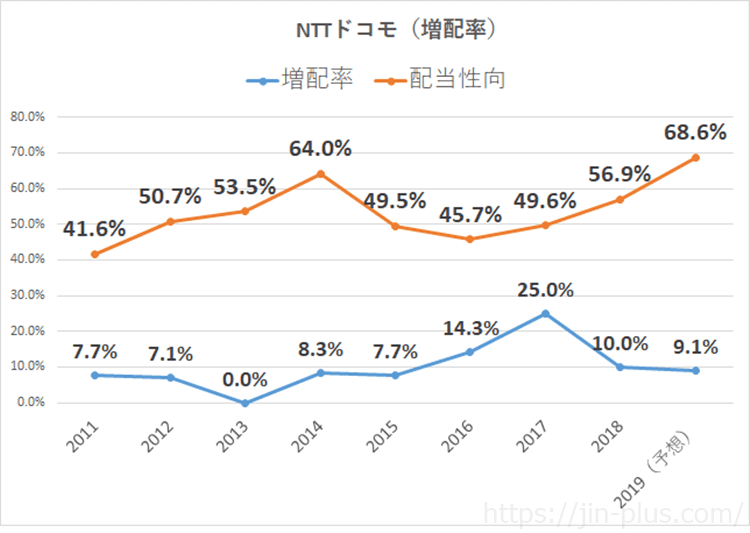

改めて、同社の配当金と配当性向の推移を見ておきましょう。

NTTドコモの配当金・配当利回り推移

NTTドコモは1998年の上場以来、一度も減配したことのないことを誇りにしている節があります。

そして、ここ最近は決算発表の際にも株主還元に触れるなど、増配と自社株買いに積極的ですね。

配当性向が随分と上がってきていますので、やや増配率は落ちてくると思います。

また、5G の設備投資でキャッシュが必要になってくるなかで、どれだけ配当金を増やせるかは注目ですね。

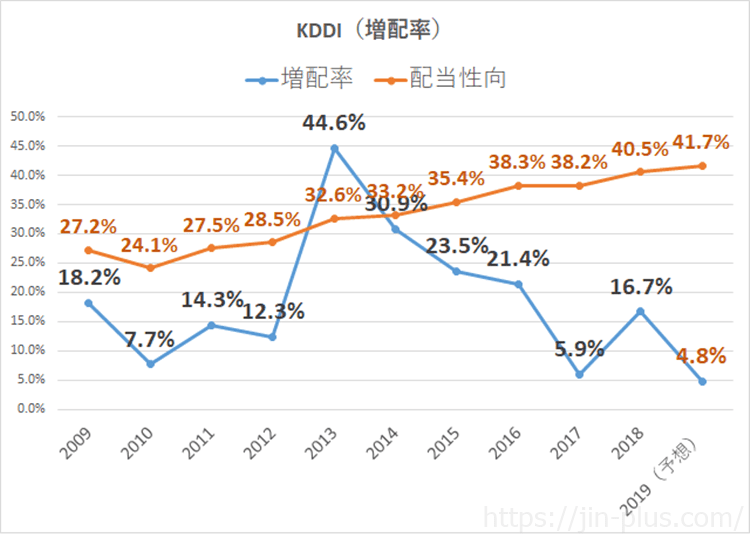

KDDIの配当金・配当利回り推移

続いて、KDDIの配当金と配当性向の推移です。

KDDIは18期連続増配と国内屈指の増配株です。

連結配当性向は45%を目安としていますので、配当余力は十分にありますね。

この点、NTTドコモよりも配当金に関しては有利ですね。

配当利回りで見てみると、

- NTTドコモ 4.62%(株価2599円、配当金120円)

- KDDI 3.93%(株価2796円、配当金110円)

となっており、投資額に対する配当金はNTTドコモのほうが有利です。

ちなみに、NTTドコモは配当性向の目標はなく、KDDIは配当性向45%が目標です。

株式指標

続いて、PER、PBRを見ておきましょう。

| (倍) | NTTドコモ | KDDI |

| PER | 14.9 | 10.6 |

| PBR | 1.61 | 1.57 |

| PER×PBR | 24.0 | 16.6 |

指標面では、KDDIのほうが割安ですね。

NTTドコモは指標的には、中途半端に高いんですよね。

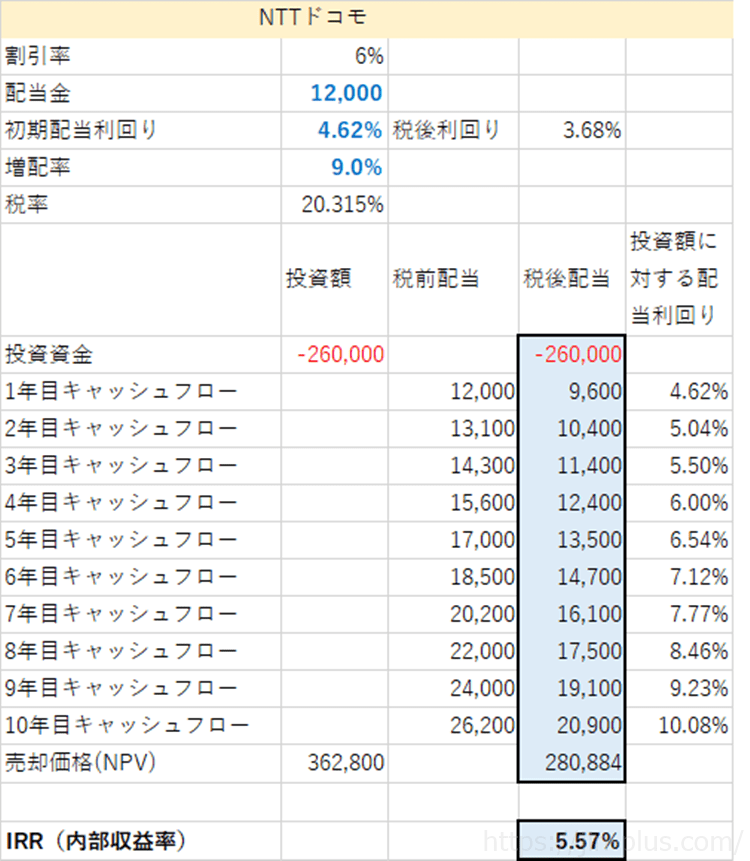

IRR(内部収益率)

結局のところ、どちらの投資が効率がいいのか?というのを知るときには便利なものがあります。

自分が投じたお金に対してどれだけの利回りかを見る指標に、IRR(内部収益率)というものが使います。

参考:IRRとは?

投資家利回りとも言いますが、Excelで簡単に計算できるので、計算してみました。

売却価格を割引率6%、配当の増配率は年9.0%(直近実績値)を採用した場合です。

太字黒枠のところを、IRR関数で囲むだけで簡単に結果が分かります。

税引き後のIRRは、5.57%となりました。

5.57%複利で運用できた計算ですね。

仮に増配率9%が10年続けば、配当利回り10%超えますので永久保有ですなw(余談ですが、義母が保有するNTTドコモは取得価格に対する配当利回りが10%近いと言っていたので、増配株の威力はすごいですね)。

同様に、KDDIで計算してみるとIRR3.86%となり、現状、配当利回りが高く、増配率の高いNTTドコモに投資するほうが投資効率は良いという結果になりますね。

迷ったときには、IRRも見てみますが参考にする程度でいいかもしれません。

なぜなら、今後の増配率は当然ながら変動があります。

増配率の設定によって、結果は変わってくるからです。

増配余力があるのはKDDIですので、その点をどのくらいプラスで見ていくかを考えるのも大切ですね。

余談ですが、ソフトバンクグループのソフトバンクビジョンの投資家利回り(IRR)は45%だそうです。

半端ねぇ。。。。

四半期決算でチェックすべき点

早く結果を言えよって感じですが、最後に私が四半期決算でチェックしている点です。

増配株を保有していれば普段やることないんですが、四半期決算のチェックは必須です。

増収増益!というのも大事ですが、私たち投資家にとって大事なのは、1株当たりの純利益(EPS)ですね。

純利益が倍増しているとしても、その企業の株を全て保有しているわけではありません。もしかしたら、新株発行などで希薄化しているかもしれません。

このため、EPSを見て、その前年同期比と比べてどうか?を見るようにしています。

NTTドコモの四半期EPS

NTTドコモの第一四半期決算の推移です。単位は百万円ね。

| 決算期 | 区分 | 売上高 | (前年比) | 当期利益 | (前年比) | EPS(円) | (前年比) |

| 2015/06 S | 1Q | 1,076,864 | 0.1% | 168,784 | 23.8% | 50.7 | |

| 2016/06 S | 1Q | 1,108,670 | 3.0% | 206,854 | 22.6% | 62.1 | 22.5% |

| 2017/06 I | 1Q | 1,133,692 | 2.3% | 199,852 | -3.4% | 60 | -3.4% |

| 2018/06 I | 1Q | 1,176,668 | 3.8% | 218,318 | 9.2% | 65.6 | 9.3% |

| 2019/06 I | 1Q | 1,159,285 | -1.5% | 192,307 | -11.9% | 57.8 | -11.9% |

太字・背景黄色にしているところを見ます。

EPSは前年同期比で▲11.9%と厳しい結果ですね。

続いて、通期予想と比較します。

| 決算期 | 売上高 | (前期比) | 営業利益 | (前期比) | EPS | BPS | EPS |

| ▲ | 百万円 | 百万円 | 円 | 円 | (前年比) | ||

| 2018/03 I | 4,762,269 | 3.90% | 986,960 | 21.20% | 237.6 | 1,698.40 | 21.2% |

| 2019/03 I | 4,840,849 | 1.70% | 1,013,645 | -16.10% | 199.3 | 1,610.60 | -16.1% |

| 2020/03予 I | 4,580,000 | -5.40% | 830,000 | -13.40% | 172.7 | - | -13.3% |

通期予想は、EPSは前年同期比で▲13.3%を予想していますので、第一四半期決算は思ったほどは悪くなかったのねという感じです。

KDDIの四半期EPS

同様に、KDDIも見ておきます。

| 決算期 | 区分 | 売上高 | (前年比) | 当期利益 | (前年比) | EPS(円) | (前年比) |

| 2015/06 I | 1Q | 1,046,577 | 7.1% | 143,949 | 29.2% | 61.3 | |

| 2016/06 I | 1Q | 1,130,453 | 8.0% | 167,105 | 16.1% | 71.2 | 16.2% |

| 2017/06 I | 1Q | 1,198,666 | 6.0% | 173,474 | 3.8% | 73.9 | 3.8% |

| 2018/06 I | 1Q | 1,221,716 | 1.9% | 178,666 | 3.0% | 76.1 | 3.0% |

| 2019/06 I | 1Q | 1,246,101 | 2.0% | 162,553 | -9.0% | 69.3 | -8.9% |

続いて、通期予想です。

| 決算期 | 売上高 | (前期比) | 営業利益 | (前期比) | EPS | BPS | EPS |

| ▲ | 百万円 | 百万円 | 円 | 円 | (前年比) | ||

| 2018/03 I | 5,041,978 | 6.20% | 962,793 | 4.70% | 243.9 | 1,605.10 | 4.7% |

| 2019/03 I | 5,080,353 | 0.80% | 1,013,729 | 7.90% | 263.1 | 1,779.40 | 7.9% |

| 2020/03予 I | 5,200,000 | 2.40% | 1,020,000 | 0.40% | 264.1 | - | 0.4% |

通期予想では、EPSは+0.4%ですので、第一四半期決算はかなり悪い決算だったとも言えますね。

四半期の時期によって、繁忙期のある企業はそれを割り引いて考える必要があります(ちなみに、NTTドコモもKDDIも毎四半期同じくらいの売上です)。

あー調べるのが手間だわ~

というときには、LINE証券の「銘柄スカウター」というツールを使うと一発で分かります。

四半期ごとのEPSも分かるので、超絶便利なツールですので、必ずLINE証券の口座を作っておきましょう。

こんな感じで見ることができます。

めちゃくちゃん便利ですよ。

まとめ

最後にまとめておきますね。

| NTTドコモ(9437) | KDDI(9433) | |

| 株価 | 2599円 | 2796円 |

| 理論株価※ | 2971円 | 4706円 |

| PER | 14.9倍 | 10.6倍 |

| PBR | 1.61倍 | 1.57倍 |

| PER×PBR | 24.0倍 | 16.6倍 |

| ROE | 10.8% | 14.8% |

| 配当利回り | 4.62% | 3.93% |

| 配当性向 | 68.6% | 41.7% |

| 直近増配率 | +9.1% | +4.8% |

| IRR(税後・参考程度に) | 5.57% | 3.86% |

| EPS増減率(1Q) | ▲11.9% | ▲8.9% |

| EPS増減率(通期予想) | ▲13.3% | +0.4% |

| 営業CFマージン(1Q) | - | 10.8% |

| フリーキャッシュフロー | +1,515億円 | ▲254.4億円 |

KDDIは株主優待もあるので、それはそれで魅力です。

ドコモは思ったより良く、KDDIは思ったより悪かったという第一四半期決算の印象ですが、

今後増配が継続するのはどちらか?を考えたときには、

KDDIのほうが確度は高い

ように思います。

ま、どちらも減配リスクは低く、両方保有するというのがいいですね(すんません!)。

私は、今のところ、KDDI株の株数を増やすことを重視しています。

配当株を保有したら、四半期ごとに決算は見ておきましょう。

マネックス証券のツールを使うと、より便利ですので、口座を持つのは必須ですよ。

ではでは。

将来のお金の不安を小さくしていくためには、資産運用は欠かせません。

資産運用の代表的なツールが「株式投資」。

株式投資では、ある程度の資金が必要ですが、何事も「小さく始めること」が大事です。

少額でも投資する良い方法があります。

【LINE証券のメリット】

- 1株数百円から手軽に投資ができる(最低100円から投資ができる)

- 全銘柄買付手数料が無料

LINE Pay・LINEポイントを使って投資ができる(1ポイント1円で入金可能)

- 平日21時まで取引可能

- LINEアプリから取引ができる

- LINE Payで引き落とし設定が簡単

- 投資信託も購入できる

コメント